随着2月份收官,今年前两个月基金投资业绩浮出水面。在主动偏股基金平均净值下跌近7%的情况下,部分基金的净值却出现了逆势上涨。据统计,截至2月28日,今年以来共有8只基金涨幅超过10%。从持仓情况来看,低估值的地产、金融、能源及航空等困境反转型行业是其配置的主要方向。

这些基金净值逆势上涨

今年以来,A股市场受多重因素影响呈现大幅震荡态势,权益类基金净值普遍出现明显回撤。不过,仍有部分基金“抗住了”这波调整,净值不跌反涨。

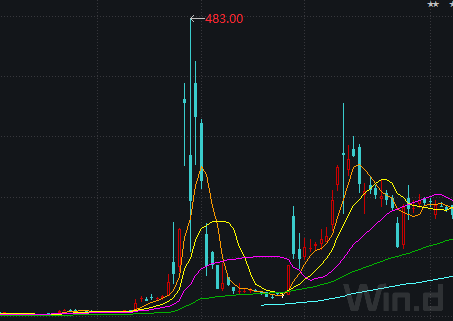

东方财富Choice数据显示,截至2月28日,共有8只主动偏股型基金今年以来涨幅超过10%,其中,黄海管理的万家宏观择时多策略混合、万家新利灵活配置混合和万家精选混合分别以14.57%、13.5%、11.87%的涨幅位居第一、第二和第五位。此外,吴国清管理的前海开源沪港深核心资源混合、前海开源金银珠宝混合、章恒管理的万家颐和灵活配置混合今年以来的涨幅也均超过10%。

在排名前20位的基金中,还包括华商新趋势优选灵活配置混合、创金合信资源股票、中信建投低碳成长混合、华商甄选回报混合、易方达资源行业混合、中庚价值品质一年持有期混合等基金,这些基金今年以来的涨幅均超过7%。

从基金四季报披露的持仓情况来看,基金经理的配置方向和投资策略在这些基金的逆势上涨中起到了重要作用。

以万家宏观择时多策略混合为例,截至去年四季度末,基金前十大重仓股几乎被地产股和能源股“包揽”,而这两大板块也是今年以来表现较为突出的领域。同为黄海管理的万家新利灵活配置和万家精选混合也是类似配置。

黄海在基金四季报中表示,去年四季度经济如期加速下滑,市场整体震荡趋弱,反映了投资者对经济基本面的担忧和对稳增长力度的疑虑,当前市场对经济趋势性下行的定价还未充分,其对未来市场的中枢和成长股的高估值保持谨慎的态度。

“在经济不稳和无风险利率下行的阶段,股息率高且能持续稳定分红的价值股会是稀缺资产,市场需要对其进行价值重估。我们也认为,在经济压力不断加大的2022年上半年,稳地产的政策也将逐步出台,这将为处于困境中的地产行业带来反转的契机。”黄海称。

今年以来净值涨幅排名第三的前海开源沪港深核心资源混合,则受益于有色金属板块的走强。截至去年四季度末,基金十大重仓股中包括西部黄金、中金黄金、赤峰黄金、银泰黄金、北方稀土、紫金矿业等股票。

华商新趋势优选灵活配置混合除了重仓能源、有色等板块,也配置了部分航空股和银行股。

低估值行情能否延续?

从上述“抗跌”基金的持仓情况来看,估值较低的能源、金融、地产以及疫情困境反转型行业(如航空)等板块是其配置的主要方向。

那么,低估值板块行情未来能否延续?对此,中庚基金副总经理、首席投资官丘栋荣表示,从自上而下的大类资产配置角度看,尽管权益类资产结构分化显著,但被低估部分的风险补偿足够高,从未来2-3年的周期角度考察,他对这类投资性价比高的资产持更为积极的看法。丘栋荣认为,当下可以积极关注受益于稳增长政策落地的低估值领域,如银行、地产、能源资源以及有色金属加工、电力公用事业等顺周期、价值风格领域内的机会。

中欧基金表示,在稳增长政策仍在加码,国内信贷结构未现明显改善迹象之前,预计市场仍将遵循稳增长路径演绎,对于价值股的偏好或将增强。

“我们仍然认为,上游资源具有短期的确定性,由于相关行业多年以来资本开支进度落后,在需求上涨后,难以尽快提高产能,因此供需缺口会一直存在,价格有望维持在较高位置,提升企业利润。另一方面,这些板块大部分估值仍然较低,在当前宏观背景下更为受益。”蜂巢基金称。