作者:尹柏

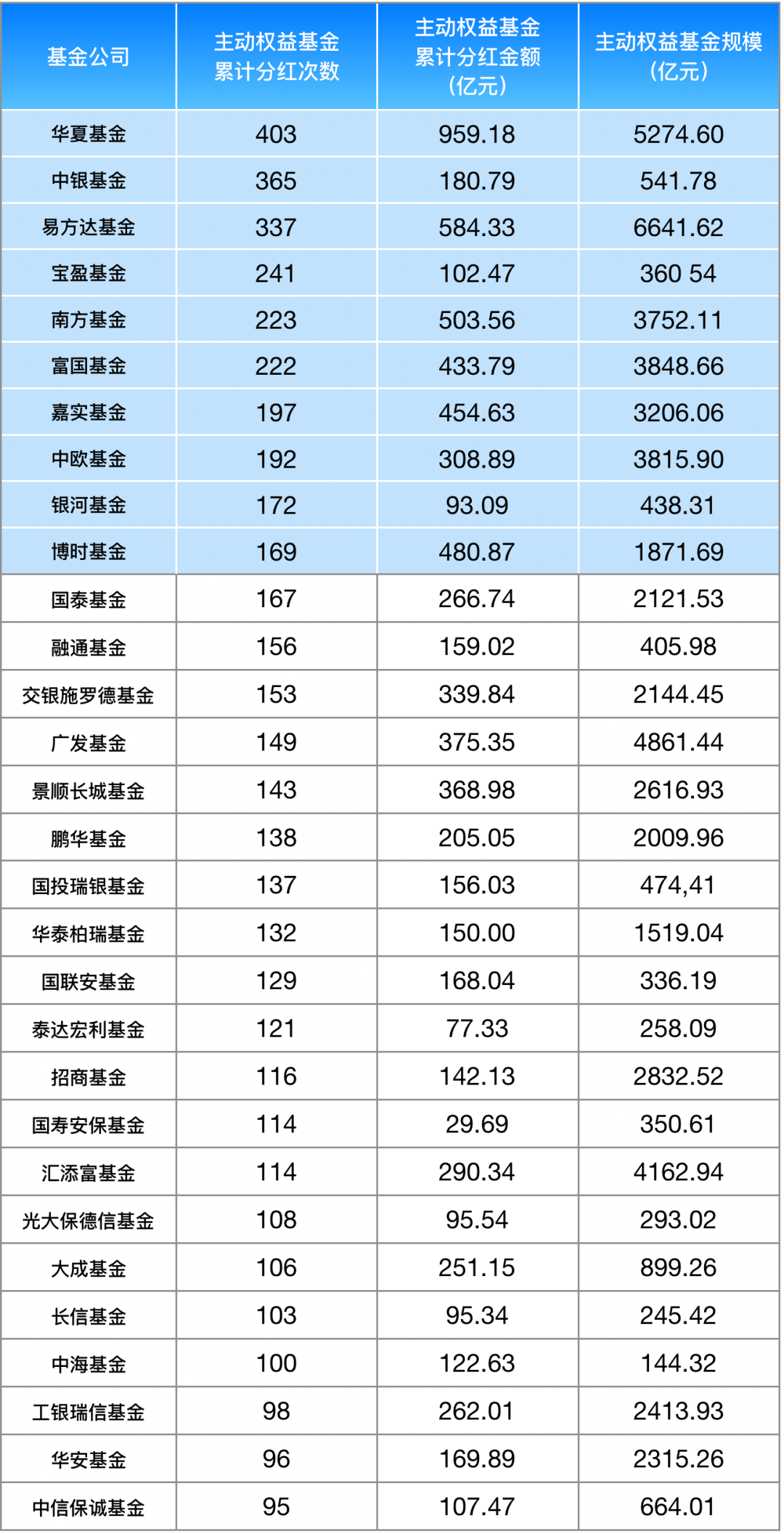

出品:全球财说

分红作为公募基金产品的一种常规操作,一直备受投资者关注。基金公司通过分红为持有者提供止盈机会,实现落袋为安。

什么是基金分红?分红是指将基金收益部分以现金方式发放给持有人,用最通俗的方法来讲便是“从左口袋放到右口袋”,持有人的实际资产并没有变化。

也正是因为实际资产未发生改变,有不少人认为,分红对持有人而言太过鸡肋,没有实际意义。

然而,事实并非如此。

在历经20多年的发展中,公募基金已经成为了普惠理财工具,且赚钱效应非常明显。但是由于买卖时间节点难以把握等多种原因,“基金赚钱,基民赚钱难”的问题也一直存在。

一份天天基金网针对基金投资者的调查报告显示,截至2021年12月28日,有53%的受访者年内收益率为负,35%的受访者表示年化收益率不足10%,仅有9%的受访者年化收益率能达到10%-30%。

但是,2021年主动权益类基金的年化回报率却接近9%,这意味着逾半数基金投资者在2021年的实际收益率低于产品收益率。

造成这种现象的关键,就在于“择时”。“择时”对于大部分投资者而言很难操作,“会买的是徒弟,会卖的是师父”,高买低卖的情况屡见不鲜。

所以,落袋为安的分红就成为了保住收益的重要手段之一。

基金分红哪家强?今天我们梳理了公募基金公司的分红情况,对主动权益、固收、纯债产品进行逐一拆解,看看哪些基金才是名副其实的“分红王”!也便于读者获取相应的投资参考。

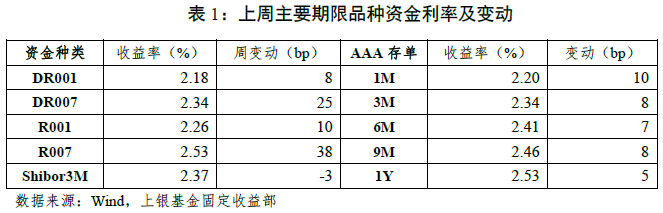

首先从整体看,截至2022年2月28日,公募基金累计分红次数达2.51万次,累计分红总额高达1.72万亿。

在公募基金中,前10位累计分红次数均超过600次,同时博时基金、易方达基金、华夏基金、南方基金、嘉实基金等累计分红总额均在500亿元以上。

数据来源:Wind,截至2022年2月28日

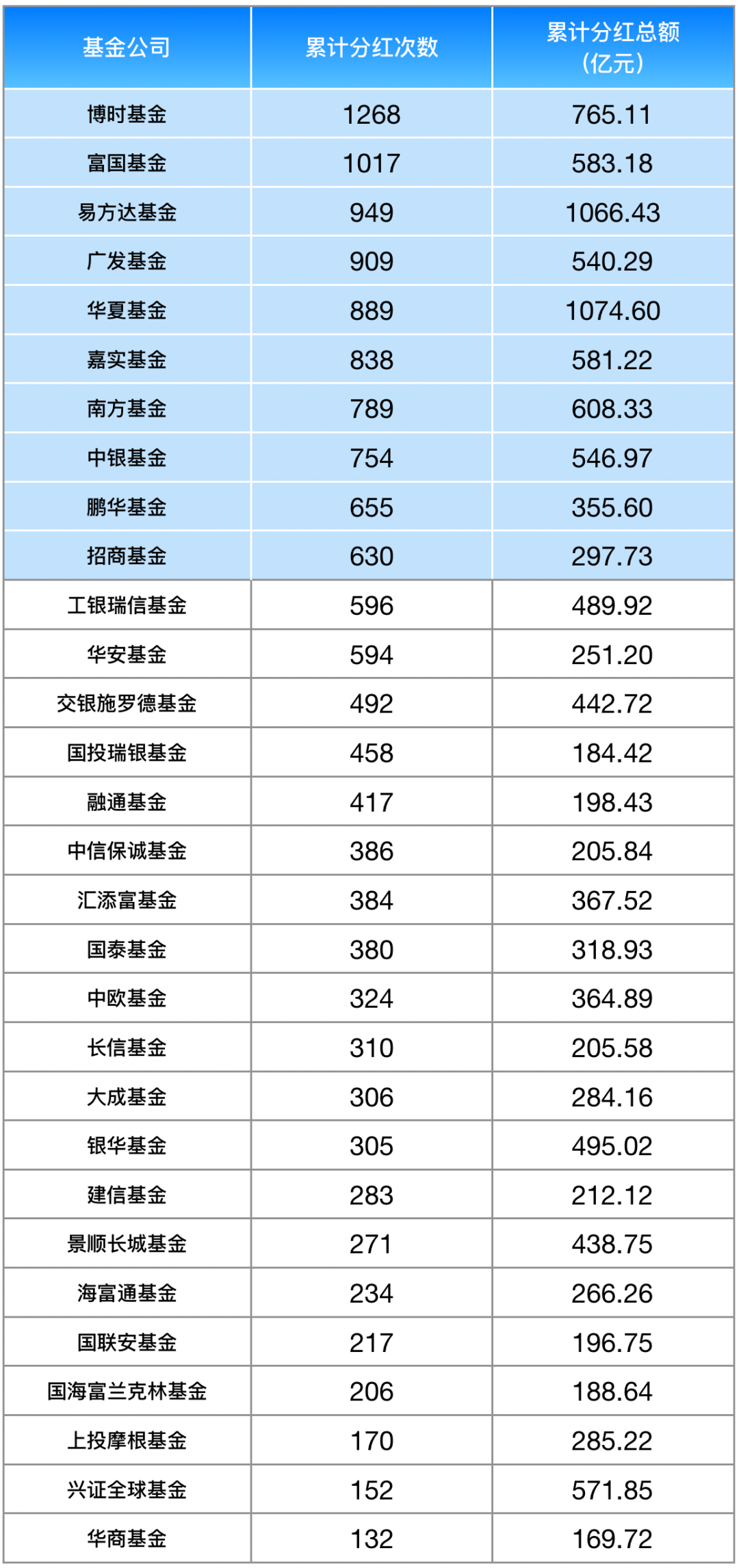

数据来源:Wind,截至2022年2月28日制图:全球财说

主动权益基金分红方面,权益类规模在3000亿元以上的华夏基金、嘉实基金、易方达基金、南方基金、富国基金等知名老牌公募的累计分红金额均在400亿元以上。

数据来源:Wind,截至2022年2月28日

数据来源:Wind,截至2022年2月28日制图:全球财说

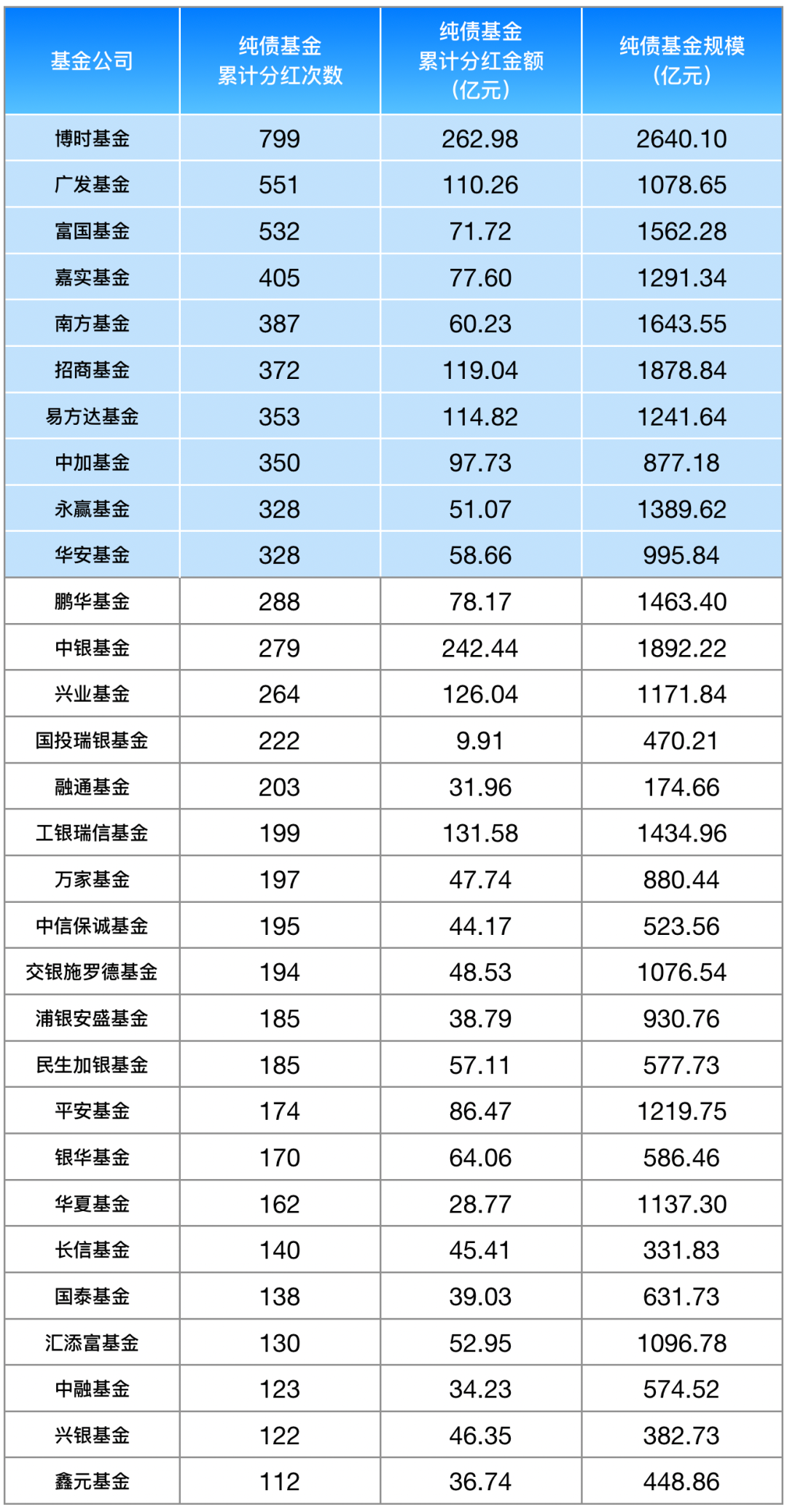

纯债基金分红方面,博时基金、广发基金、富国基金、嘉实基金位列前4位,分红次数均在400次以上。

数据来源:Wind,截至2022年2月28日

数据来源:Wind,截至2022年2月28日制图:全球财说

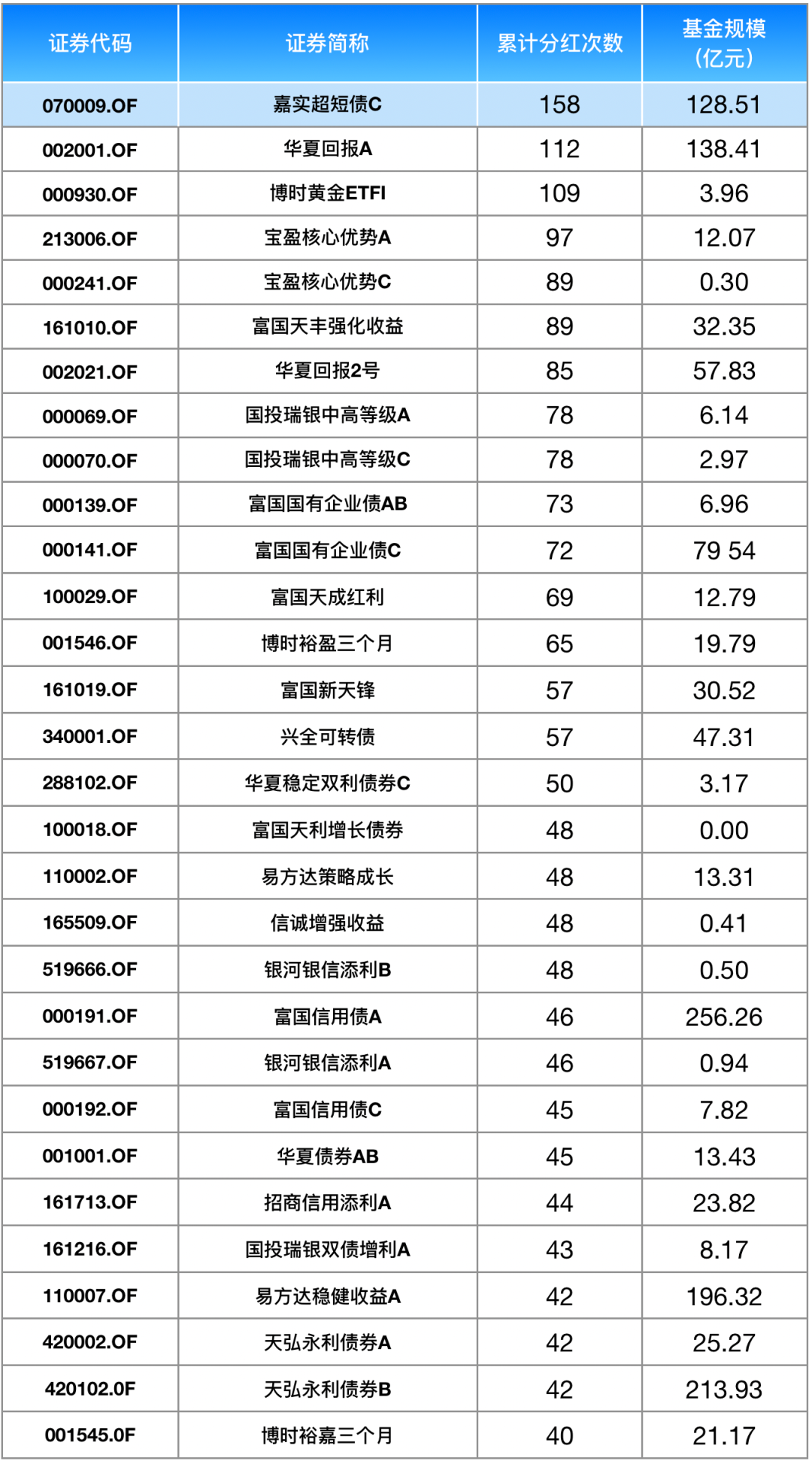

从单只基金的分红情况可以看出,固收产品的分红次数远高于主动权益类产品。

截至2022年2月28日,成立于2006年的国内首只短债基金嘉实超短债C已累计分红158次,A/C两类合计分红166次,是所有产品中分红次数最多的基金产品。

数据来源:Wind,截至2022年2月28日

数据来源:Wind,截至2022年2月28日制图:全球财说

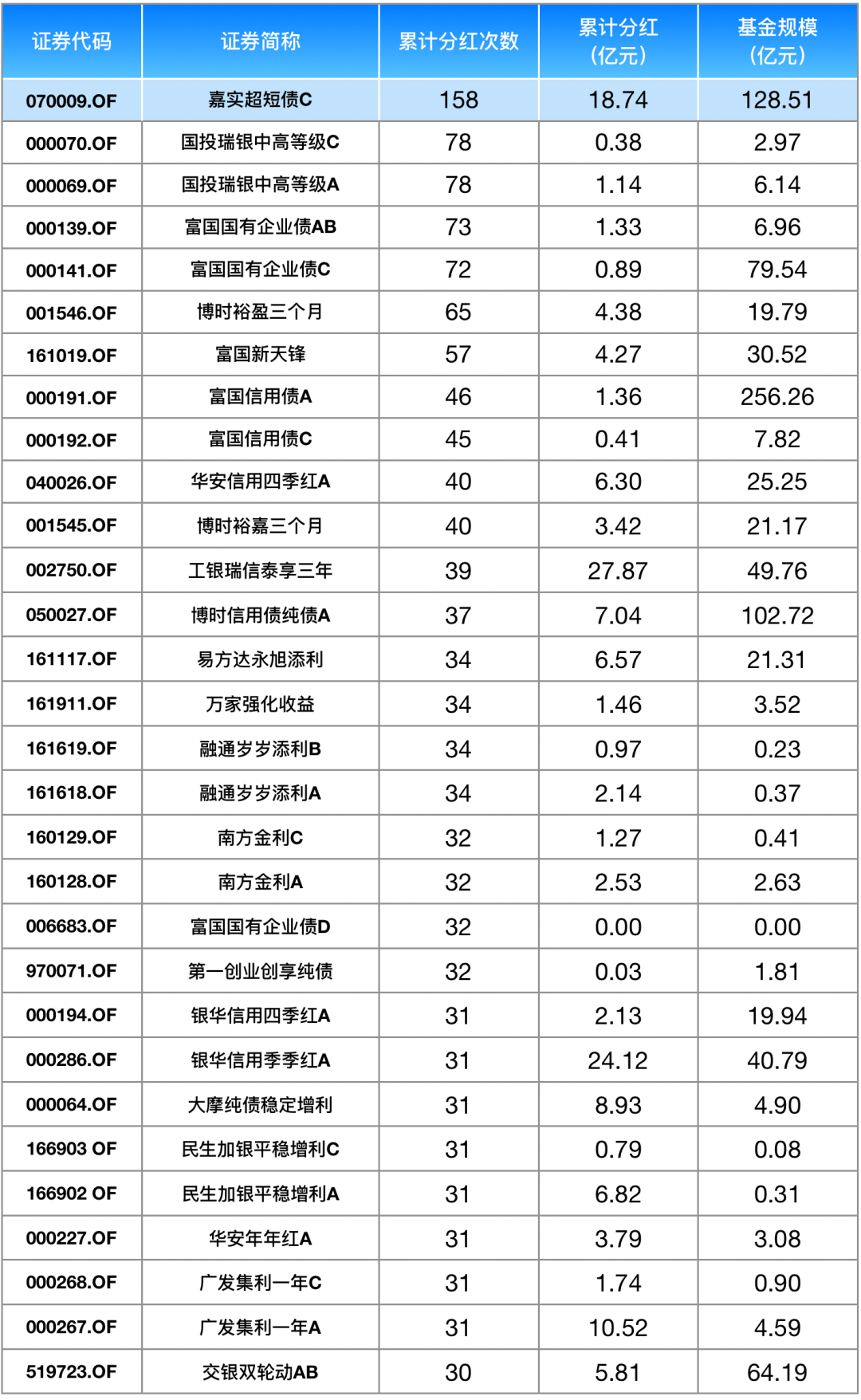

同时,嘉实超短债C累计分红金额达18.74亿元,无论是分红次数还是金额,均可“秒杀”一众纯债基金。

可以说,嘉实超短债就是名副其实的“分红王”。

并且,嘉实超短债还是一只名副其实的五星基金。截至2021年末,蝉联上海证券评级三年期、五年期五星评级。

数据来源:Wind,截至2022年2月28日

数据来源:Wind,截至2022年2月28日制图:全球财说

值得一提的是,嘉实超短债作为国内市场上成立最早的短债基金,既具备相对货币基金的增强效果,又拥有较好的流动性,可以充分满足投资者的现金管理需求。

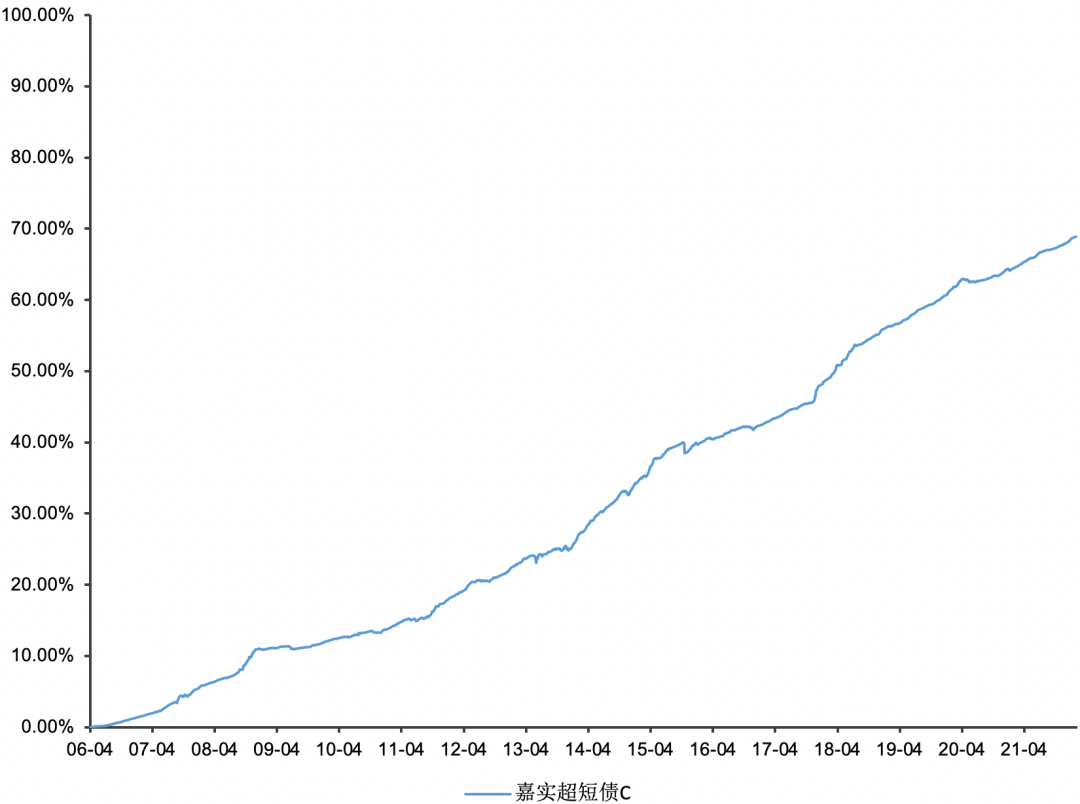

从嘉实超短债C的历史走势图可以看出,作为妥妥的“画线派”,无疑是稳定投资的首选产品。

超短债基金作为纯债基金的一种,优势主要体现在震荡市或利率上行期。相比于中长期债基,超短债基金主要投资于短端资产,久期更低,所以受利率波动的影响更小。

虽然超短债基金也会存在短期亏损风险,但亏损比例很少超过1%,即使亏损一般持有两三个月后也能够把亏损弥补起来。

“有一定风险,但风险并不大”是超短债基金的关键,并且实际亏损可能性较低,长期收益率会比货币基金略高,可以说是一类让投资者深感踏实的基金产品。

不过,超短债产品作为以稳健为重的投资产品,还需选择具有综合平台优势的大型公募基金。大型公募的固收团队体系完善,产品所涉及的各个细分领域均配备充足人员,投研较为精细化且效率更高。

嘉实基金作为老牌公募基金,拥有多年的经验积累,已经形成规模化系统平台,覆盖宏观策略研究能力、股票行业研究能力、股票投资研究能力、固收信用研究能力、交易能力、另类资产挖掘能力等,将对固收类投资起到关键的支撑作用。