价值投资之父格雷厄姆说:“市场短期是台投票机,长期是台称重机。”

那么,在短期和长期的时间维度下,大类资产的表现如何呢?(本文按照海外主流的大类资产划分:1,权益;2,固定收益;3,可选投资(含房地产);4,现金)

今天小安就和各位客官一起,用10年维度量一量大类资产的表现。

01

短期看,

大类资产的轮动特征明显

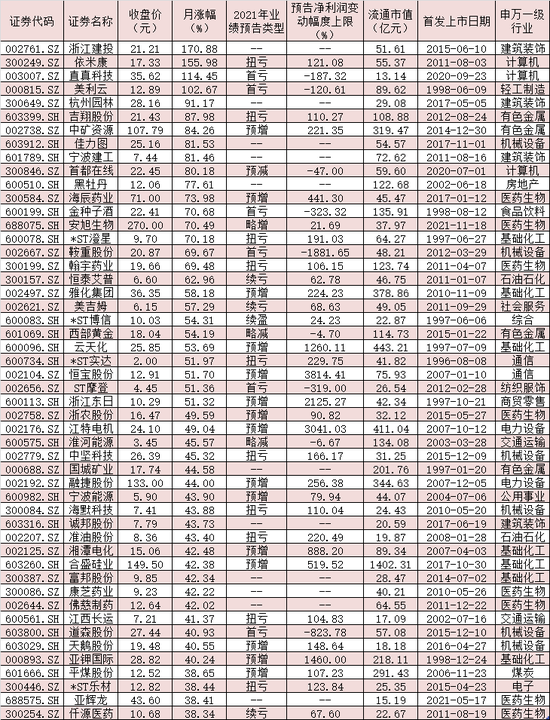

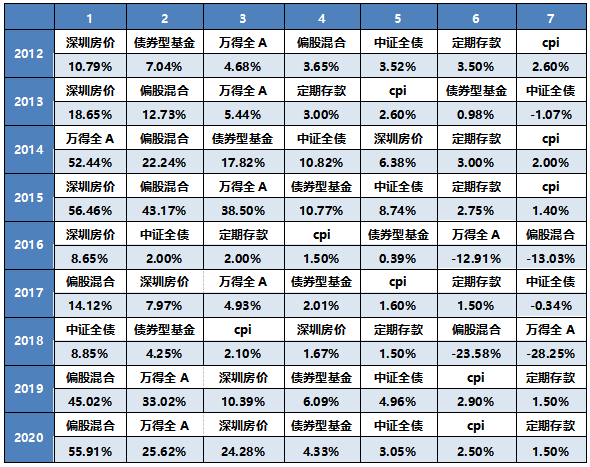

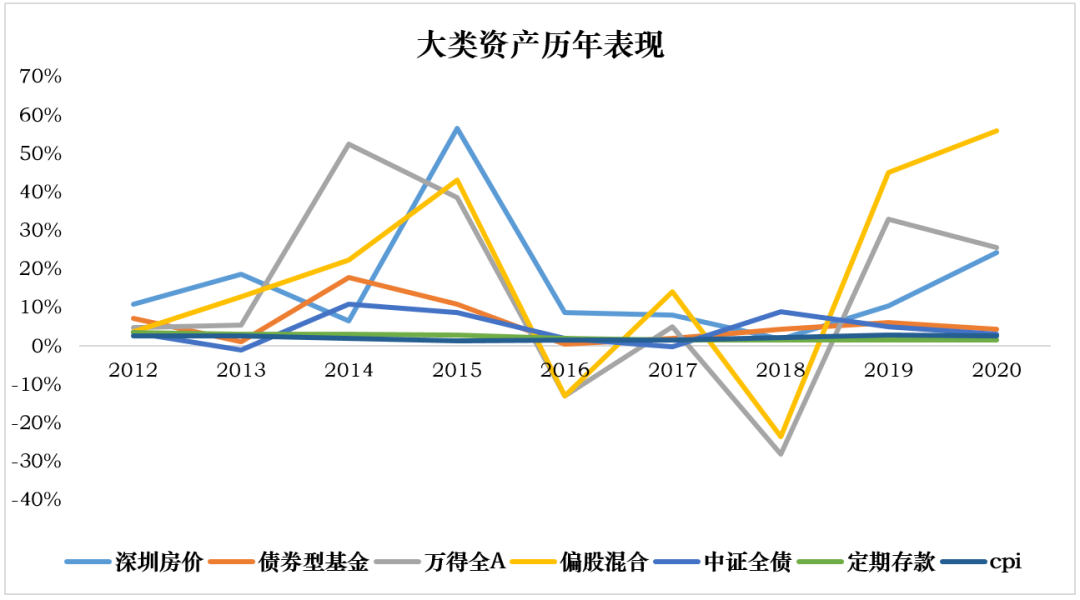

短期上,看看大类资产单年度的表现。

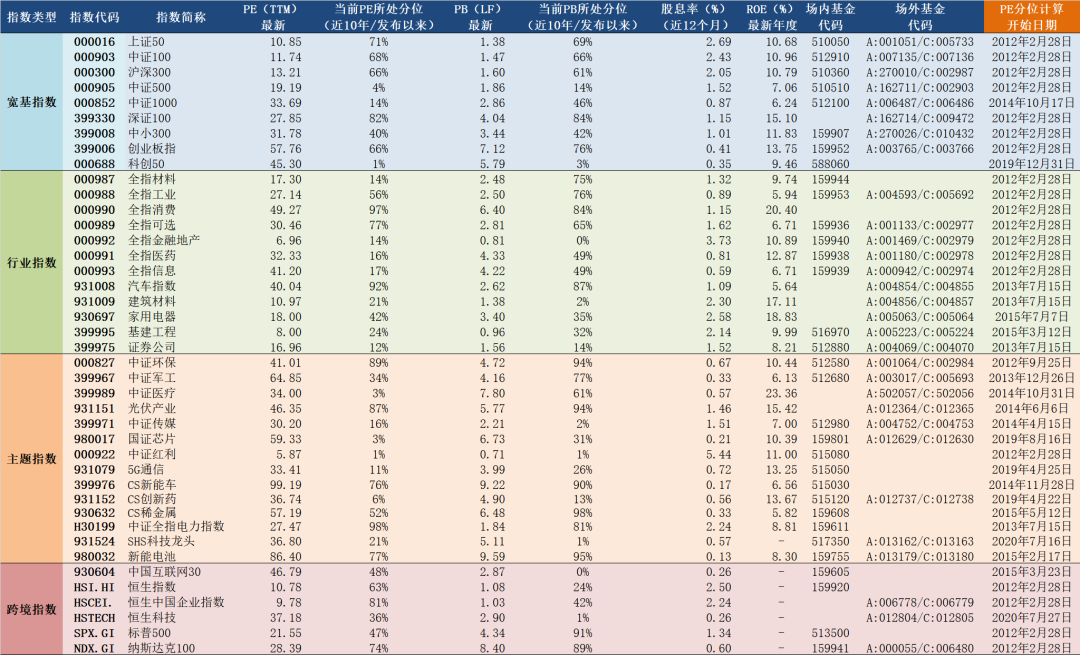

数据来源:Wind,数据区间(2012.1.1-2021.12.31);偏股混合指偏股混合型基金指数,债券型基金指债券型基金指数,定期存款指一年期整存整取利率,深圳房价参考中原领先指数。

数据来源:Wind,数据区间(2012.1.1-2021.12.31);偏股混合指偏股混合型基金指数,债券型基金指债券型基金指数,定期存款指一年期整存整取利率,深圳房价参考中原领先指数。

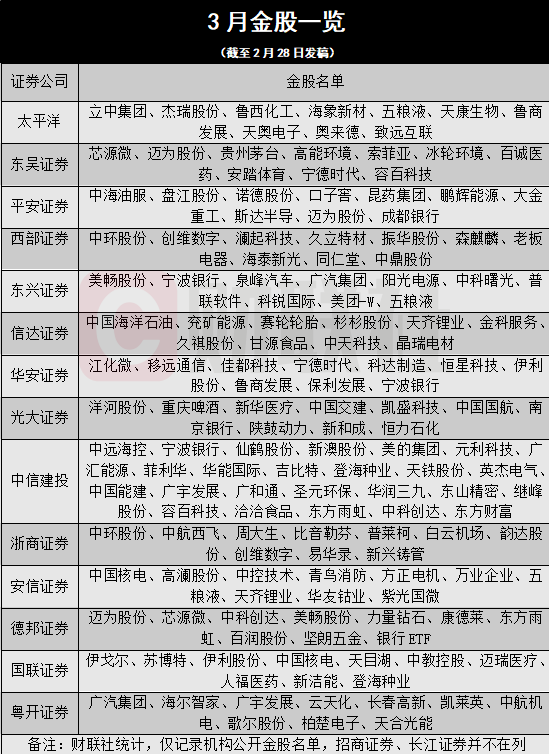

1,2012年以来近十年大类资产表现出明显的轮动特征。

基金、房产、股票、债券都夺得过单年度收益率冠军,而单年度表现欠佳的资产类别也可能在下一年度表现较好,甚至拔得头筹。

2,整体来看,偏股混合基金指数波动较大,债券型基金的波动相对较小,这也是这两年市场波动加大的情况下,固收+受到更多关注的原因之一。

02

拉长周期,

时间能烫平波动

拉长维度,看看近10年来大类资产的整体表现。

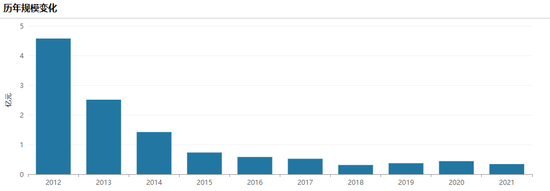

1,刚才也说了,从单年度来看,绝大多数资产都面临了比较大的跌宕起伏,但是拉长周期,10年的维度来看,大类资产都能收获不同程度的回报。

在统计的大类中,偏股混合型基金、深圳商品房、万得全A、债券型基金、中证全债、定期存款,10年下来都跑赢了CPI。

2,近10年来偏股混合型基金的年化收益率超越了深圳商品房房价,拔得头筹;同期债券基金的也取得了年化近6个点的回报。

03

震荡市心慌慌,

用大类资产配置来应对

大类资产表现有明显的轮动特征,单独押注某类资产而不做动态调整,可能会错失机遇,同时也会面临更高的风险。

还是那句老话:“不应把鸡蛋都放在一个篮子里”。

震荡市场下心慌慌,用大类资产配置来应对:

一方面,既配置有进攻性的资产,如股票等;同时也可以配置有防守性的资产如债券等,实现一个均衡的组合。东方不亮西方亮,有助于缓解投资中的焦虑。

另外一方面,结合自身的风险承受能力、资金使用长短等,选择适合自己的优秀基金经理管理的产品。与优秀的资产管理者为伍,拉长时间,更能把握时代的脉络,分享时代发展的红利。

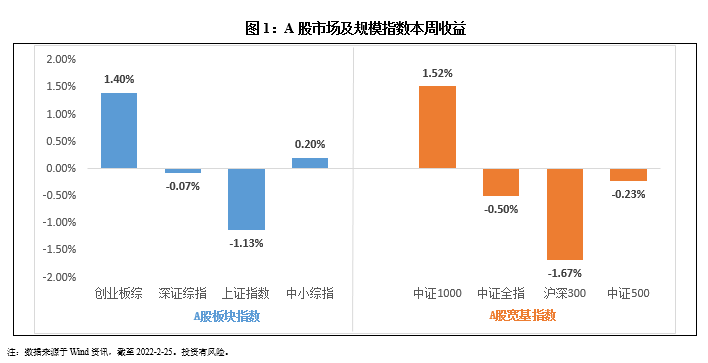

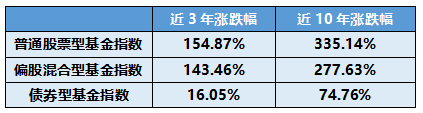

数据来源:Wind,截至2021.12.31

数据来源:Wind,截至2021.12.31数据显示,截至2021年12月31日,近3年、近10年普通股票型基金指数、偏股混合型基金指数、债券型基金指数都取得了不俗的表现。

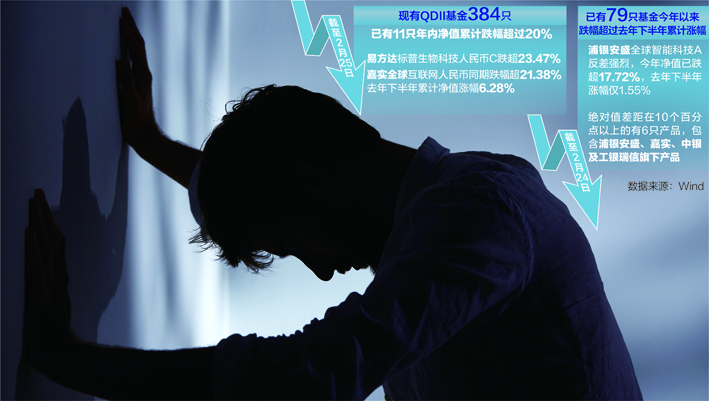

虽然短期内的A股市场面临着俄乌地缘政治冲突、美联储加息的困扰,存在着不确定性,但是拉长时间维度看,中国资本市场的收益创造能力和公募基金的较高性价比仍旧值得期待。

红包话题

#你的资产,是如何分配的?#

综合点赞量、走心度,小安随机抽取3条评论

送上8.88元