记者|陶知闲

大牛股坚朗五金(002791.SZ)“牛”不起来了。

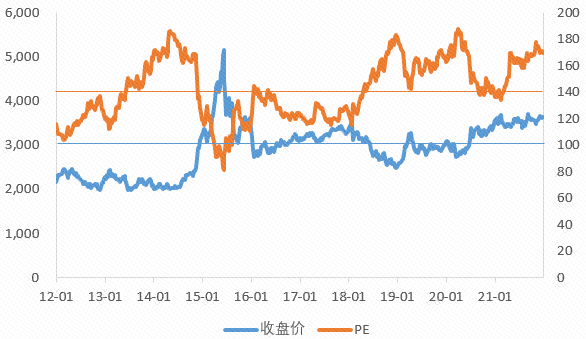

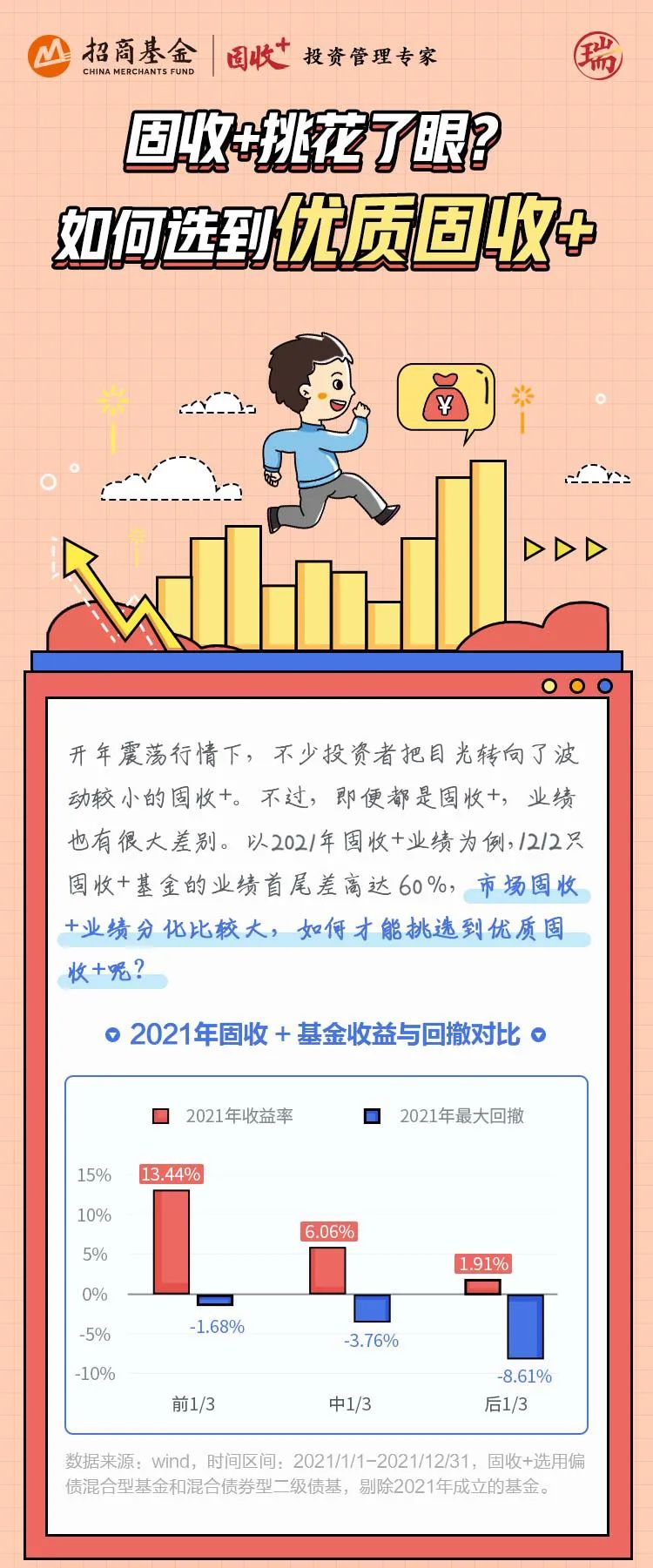

作为近年来备受关注的成长牛股,坚朗五金的股价自2019年至2021年区间最高涨幅超过26倍。然而进入2022年,公司股价已下跌超过40%,在公布2021年业绩快报后三个交易日更是两度封死跌停板。

这家公司到底怎么了,业绩快报里蕴藏哪些“玄机”?

毛利下滑,杀业绩

坚朗五金本次公布的业绩显然不合格。2021年公司营业总收入87.73亿元,同比增长30.22%;营业利润11.44亿元,同比增长15.25%,归属净利润为9.01亿元,同比仅增长10.29%。

更令投资者炸锅的,是坚朗五金第四季度业绩。根据业绩快报可以推算出,公司2021年第四季度营收28.07亿元,同比增长27%;归属净利润仅为1.96亿元,同比大幅下滑38%。根据投资者关系活动记录表中透露,公司原有传统产品基本都低于平均增长。其中,因房地产市场受调控因素影响较大,门窗五金产品增速放缓较多。

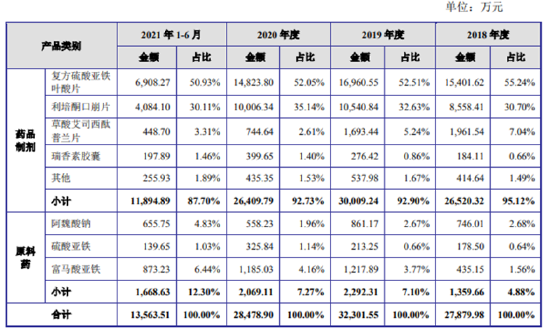

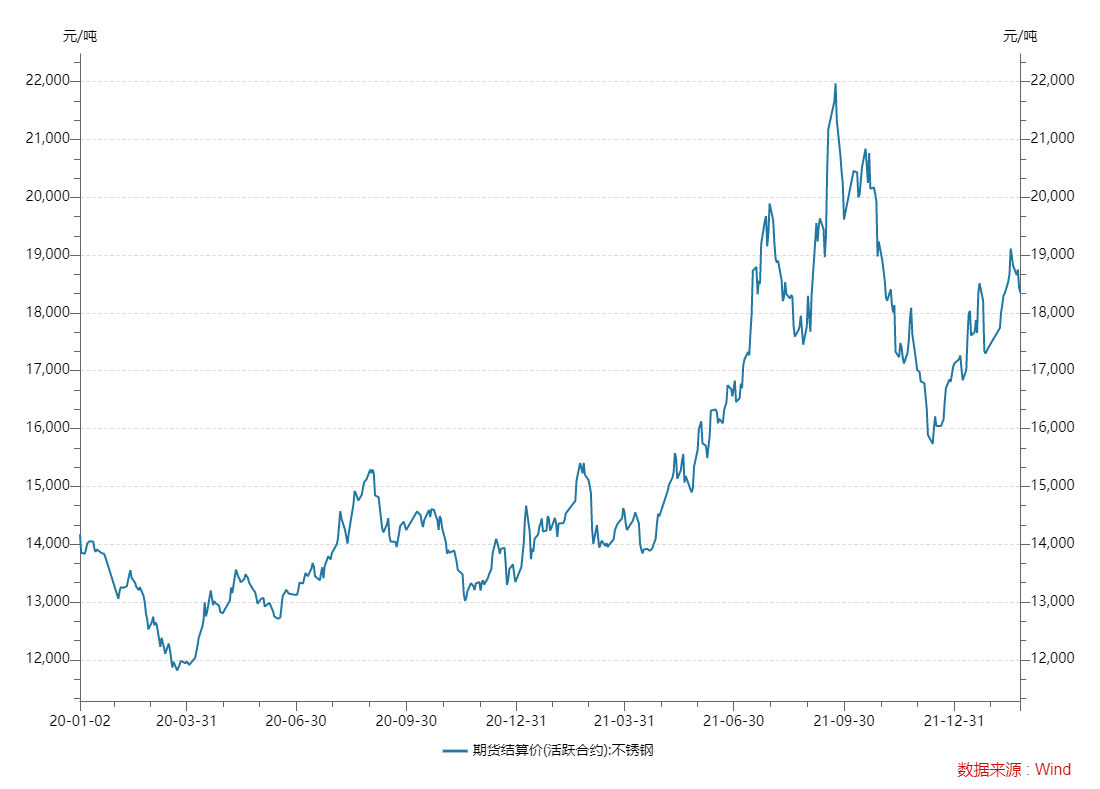

下游客户遇冷,上游原材料暴涨,坚朗五金的毛利率不断下滑。五金件主要原材料为不锈钢、铝合金、锌合金和零配件,占其总成本比例的67%左右。受上游原材料供需矛盾等因素影响,2021年诸多周期品价格快速上涨。以不锈钢为例,2021年不锈钢期货结算价上涨28%,阶段最高涨幅甚至高达64%。成本不断提升却又难以向下游客户端转嫁,公司的毛利率自然承压。

坚朗五金2021年前三季度毛利率已经跌至36.73%,创出2012年以来最低值。根据业绩快报来看,预计公司第四季度毛利率下跌更为明显。

图片来源:WIND、界面新闻研究部

图片来源:WIND、界面新闻研究部扩张遇阻,杀估值:

比毛利率下滑更令市场担忧的,是坚朗五金的成长性,“杀”业绩后再“杀”估值恐怕是目前最糟糕情况。

坚朗五金主要从事中高端建筑五金系统及建筑构配件等相关产品的研发、生产和销售,是国内建筑五金行业的头部企业,也是国内规模最大的门窗幕墙五金生产企业之一。公司产品广泛应用于房地产、火车站、地下管廊等类建筑,近年来产品线不断扩张,在原有建筑门窗幕墙五金、门控五金系统、不锈钢护栏构配件等的基础上,逐步进入智能锁等智能家居、卫浴等领域。

从销售模式上来看,坚朗五金以直销为主,并结合网络销售平台进行线上辅助销售。坚朗五金定位为建筑配套件集成供应商,已在国内外主要城市设了销售联络点,并不断下沉地级市和县城的销售渠道,以拓展新产品。截至2020年底公司拥有销售联络点600多个,覆盖全国重要地级(县级)城市和境外重点销售区域。

建材五金行业是典型的“大行业,小公司”市场格局,而作为建筑配套件集成供应商并拥有直销能力的坚朗五金被认为有望快速抢占市场,不断提升成长空间,这也是此前市场对公司成长性看好的主要原因。

建筑五金行业主要原材料为大宗商品,生产加工并不复杂,行业门槛较低,壁垒有限;同时五金件作为诸多建筑建材产品的配件,种类繁多(包括型号、尺寸多元)且定制产品占比高,具有应用领域广泛同时单一产品价值量低的特点,因此行业内五金厂家数量众多(以OEM为主),服务和质量成为各企业竞争点。下游客户又主要为地产商或相关建筑公司,普遍议价能力较强,在产业链中处于强势地位。坚朗五金作为行业龙头,在门窗五金等核心领域市占率尚不足10%。

坚朗五金一直以来都主打高服务销售、多环节配合的运作模式。高服务的基础来源于高毛利,但随着产品品类扩充,公司正面临低毛利产品增收不增利,拉低整个毛利率的情况。在和投资者交流中,坚朗五金表示,扩充低毛利产品是为了满足部分客户的需求,是作为核心产品的配套和补充,并不是主要发展方向。但这也一定程度上反应出,公司对于主营核心高毛利产品的扩张信心不足。

处于“群雄逐鹿”的建材五金行业中,坚朗五金的成长性一直被市场看好。然而扩张遇阻最直接的影响了公司成长性,由此影响其估值。

应收账款暗藏风险

坚朗五金的应收款项同样暗藏风险。业绩快报显示,公司2021年实现经营活动产生的现金流净额为4.32亿元,同比减少13.65%。对此坚朗五金表示,主要受行业影响,下游客户整体资金链较为紧张,同时部分客户的回款延迟到春节前进行结算所致。

截至2021年9月底,坚朗五金应收票据及应收账款合计45.65亿元,同比增长67.84%(期间营收同比增长32%),占总资产比例的50.19%,其应收账款周转天数已增长至126天,远高于2020年的80天。

对于建材五金业来说,下游客户一般在年末回款,第四季度为结算高峰期,但截止2021年底,坚朗五金已出现部分客户结算延迟的现象。需要指出的是,公司并没有表示在第四季度要进行大额减值准备,预计仍然采取的是之前根据整体账龄分布和部分客户计提单项坏账的处理方式。对此,公司解释称其客户群体分散,单一客户体量占比相对较小(2020年前五大销售客户销售额合计占比仅为3.58%,其中第一大客户仅为1.13%)。

客户分散并不能缓解坚朗五金所面临的风险。公司多次表示建筑五金企业的发展与房地产业紧密相关。国家统计局公布的数据显示,近三年国内房地产开发投资增速分别为9.9%、7.0%和4.4%,呈现逐年递减趋势。国内房地产开发投资增速降低,使得建筑五金市场整体需求增长速度放缓,作为行业的头部企业,公司风险程度和其上游休戚相关。

和坚朗五金业务结构相近的顶固集创(五金业务占比36%,定制衣柜占比57%)以及三棵树(涂料行业同属消费建材行业,也具有“大行业,小公司”的市场格局)等建材企业2021年纷纷调增信用减值损失。2021年上半年公司计提信用减值损失和资产减值损失合计0.81亿元(其中计提应收账款坏账损失0.76亿元),相较2020年同期的0.59亿元增长37%,但仍远落后于同期应收类款项64%的增幅。投资者应重点关注年报中相关财务项的具体数据。

此外,需要注意的是,坚朗五金实际控制人白宝鲲已选择减持。白宝鲲曾在去年年中完成减持公司股份105万股(占公司总比例的0.33%)的计划,共套现1.83亿元。

股民福利来了!送您十大金股!点击查看>>