近两年来,量化私募管理规模爆发式增长,同质化问题随之显现,头部量化私募的研发竞赛也进入了白热化阶段。

近日,百亿级量化私募鸣石投资在举行投资人交流会时表示,公司已经开发出监测策略拥挤的新模型,能够一定程度上抵消策略拥挤的影响。记者采访获悉,鸣石投资于春节后开始使用该模型,近三周表现较好。

业内人士直言,量化投资经过高速发展后,同质化问题出现,超额收益也有所衰减,在此背景下,头部私募需要不断扩容人才队伍,加快策略迭代效率,抢夺先机或许是量化私募下一阶段致胜的关键,行业竞争会越发激烈。

鸣石投资开发策略拥挤模型

近日,鸣石投资在举行投资人交流会时表示,公司已经开发出监测策略拥挤的新模型,能够一定程度上抵消策略拥挤的影响。

记者采访获悉,交流会上提出的策略拥挤模型主要作用在于识别出同质化程度较高的因子,降低此类因子在量化策略中的权重,即开发和使用更多低相关性的因子,进而应对策略同质化带来的超额收益衰减问题。该模型在春节后开始应用,节后三周该模型表现较好。

沪上一位百亿级量化私募人士也透露:“今年公司也在重点做一件事情,就是丰富数据来源即提升因子的分散程度,这种方式虽然不能够在短期明显提高超额收益,但一定程度上可以降低超额波动,进而提升超额风险比。”

指数增强策略拥挤度提升

百亿级量化私募的种种操作,其实是应对愈发明显的策略拥挤问题。

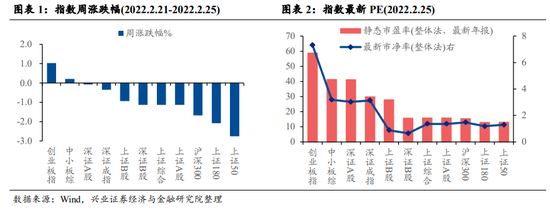

厚石天成总经理侯延军分析称,近两年来量化投资规模爆发式增长,大量资金涌入指数增强策略,而且由于中证500指数成分股活跃度较高,很多量化私募会使用T+0增强策略,此类策略本就存在容量限制,所以指数增强策略整体拥挤度显著提升,超额收益随之快速衰减。

上述沪上百亿级量化私募人士也直言:“由于量化多头(包括指数增强和全市场选股策略)是容量最大的一类策略,因此近两年发展迅猛,在此过程中同质化问题是不可避免的,就像头部一定都会买流动性好的股票,所以持仓就会越来越像。与此同时,量化发展到一定阶段时,能挖掘的因子大多已经被挖掘出来,而且超额收益表现越好的因子拥挤度越高,所以量化私募不可避免要面对超额收益衰减且波动加剧的问题。”

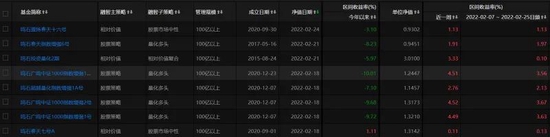

私募排排网最新数据显示,今年1月份,30家更新产品净值的百亿级量化私募平均跌幅为5.15%,其中仅洛书投资、千象资产、黑翼资产和展弘投资四家百亿级私募1月获得正收益。

值得注意的是,去年四季度以来,多家百亿级量化私募就陷入了“业绩寒潮”。比如,去年12月28日,幻方量化发布业绩说明称最近公司业绩回撤达到了历史最大值。今年2月11日晚间,上海赫富投资也向投资者和代销机构发出公告称,旗下赫富灵活对冲九号A期私募证券投资基金在2月10日的单位净值为0.8774元,已低于预警线0.88元,触及预警。

策略迭代更快才能“赢”

天下武功,唯快不破!在多位百亿级量化私募人士的眼中,这句话同样适用于解决超额收益快速衰减的问题。

念空科技董事长、首席投资官王啸表示,规模快速增长虽然给量化私募带来了知名度,但也意味着竞争愈发激烈,比如一个刚刚开发不久的量化模型,可能会因为其他量化机构更高效的策略迭代,出现收益率(或超额收益率)的大幅衰减。因此长期来看,只有在各量化环节和策略迭代效率都具备优势的机构,才能成为最终的行业赢家。

黑翼资产也认为,随着量化投资高速发展,未来量化投资的门槛将进一步提升,具备资金、人才、技术等综合优势,能形成更强竞争壁垒的机构才能脱颖而出,头部私募现在正投入大量资源,不断进行策略迭代研究,创新开发出更强更有效的策略。

“量化多头策略超额收益主要来源是选股,而选股需要成千上万个因子,当最有效的因子被越来越多头部发现并使用时,最根本的破局方式就是加大因子研发效率,永远比别人领先一步,所以目前公司的重点在于挖掘优质人才,提高策略迭代效率,以后行业会越来越‘卷’的。”一位百亿级量化私募人士直言。