No man is better than a machine;and no machine is better than a man with a machine。

没有人能战胜机器,也没有机器能战胜人+机器的组合。

这是对主动量化基金最生动的一句阐释。

什么是主动量化?

量化投资相信大家并不陌生,那主动量化又是什么?

主动量化,是将主观研究与量化筛选相结合,既利用量化投资的优点,比如纪律性、时效性、数据处理速度快、覆盖面广等优点,同时又摒弃单纯数据挖掘的局限,在模型刻画中加入基本面研究逻辑,深度挖掘多种资产的配置机会,让量化更“聪明”,追求更稳定持续的收益。

在美国,量化基金发展已超过五十年,量化基金如Bridgewater、AQR Capital Management、Two Sigma等规模超五百亿,整体发展进入了相对成熟的阶段。近十年,更是有主动量化、宏观对冲等新量化策略成为投资选择。

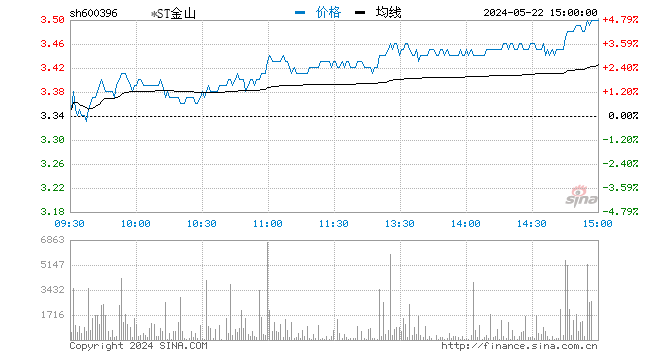

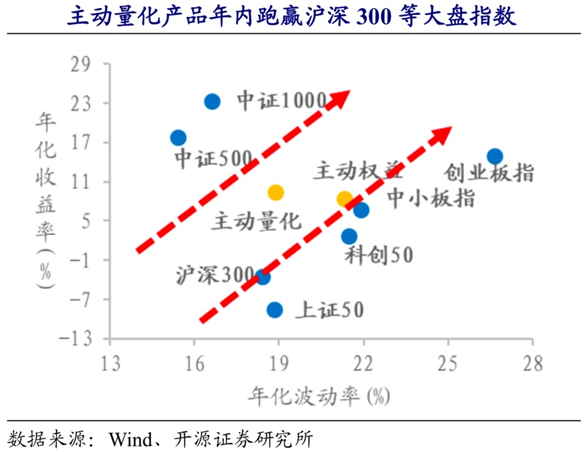

在国内,主动量化也在稳步发展。2021年新发公募量化产品主要集中在指数增强和主动量化,主动量化新增规模达162.12亿元。统计 2021年的收益情况(如下图),主动权益产品的收益中枢为8.32%,同期主动量化产品的收益中枢为9.29%,整体表现较优。在风险控制方面,主动量化整体的波动率水平低于主动权益的 21.34%,夏普比率达到0.49,相较于主动权益的收益表现更为稳健。

主动与量化如何结合?

"

量化投资大师詹姆斯•西蒙斯曾言“有一些价格走势不完全是随机的,也就是说有可能通过一定的方式来预测”。

量化策略就是去寻找这些方式,从历史数据中不断挖掘有效的因子并加以利用。

"

基于大数据的统计效应,量化模型可以在短时间内进行全市场海量数据的覆盖、分析,有效避免个人投资情绪的影响。但也正因为数据是对历史情境的回测,如果数据粗糙、流程简陋、系统不完善,或者市场环境发生重大变化,那么模型就可能面临失效。

Man+Machine,人加机器,量化和主动应该是一体化的。量化是人使用的工具,更重要的还是背后的“人脑”——知道数据在哪里、哪些数据是有效的,并且能够看透数据的本质和背后隐藏的规律。

一个好的量化投资建模,往往基于完善的数据库、科学的数据处理方式,以正确的投资逻辑为前提,将主动管理的投资理念与投资逻辑,纳入数量化、规则化的模型当中。这样,一方面让量化变得更聪明,另一方面让主动管理的视野变得更开阔;并且这个过程不是一次成型、一锤定音,需要保持进化与迭代,才能更有效地适应变换的市场。

财通资管正在首发的首只多资产基金——「稳兴增益」,就是以主动与量化相结合进行“智能+”的产品。

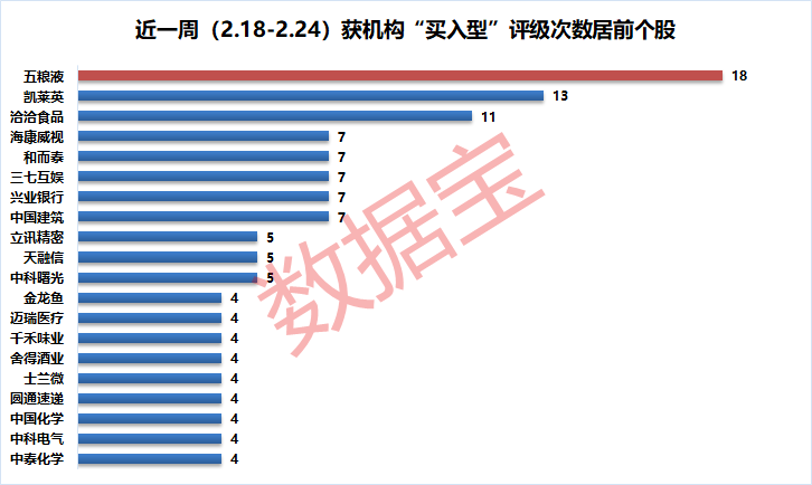

首先,在量化模型的应用上,自主搭建两套模型:(1)头部机构模型,筛选优秀资金共同青睐公司;(2)行业轮动模型,利用不同行业景气度、强势时间的错位特征和周期轮动特征,运用行业短期和中期轮动模型,双重印证,跟踪行业景气度,偏向右侧参与。

其次,通过量化模型识别到短、中、长周期的行业、个股阿尔法,在此基础上加入主动方法进一步“降噪”,提高选股胜率。这样的考虑在于——(1)提高精度:基于对个股基本面、所在行业研究的深度研究,进一步考量胜率和赔率,提升选股胜率;(2)去伪存真:剔除短期噪音、扰动,避免不必要的交易,赚长期盈利而不是短期博弈的钱;(3)通过对主动方法的运用,不断迭代优化模型,帮助量化策略更加聪明、有效、智能。

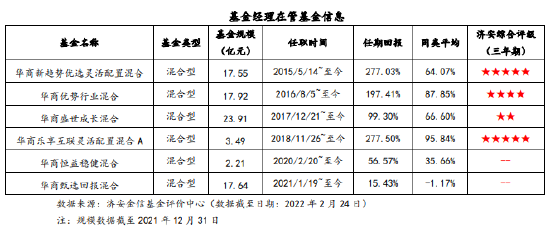

该基金拟由公司总经理助理、多资产领军人物魏越锋担任基金经理,他从事行业研究和二级市场主动投资管理多年,在传统权益、新股、定增、基本面对冲、可转债、FOF/MOM、资产配置等方面都有丰富经验,且有约10人组成的量化团队提供助力,使得产品的投资可以兼具主动研究的深度与量化投资的广度。

即日起至3月4日,投资者可以通过中国农业银行、财通证券APP、财享通(网上直销)等途径认购。