热点栏目

热点栏目 面临行业“黑铁时代”,旭辉开始在人事、拿地、融资等方面积极调整,郁亮几年前所言,“活下去”才是终极目标。

作者 |卢泳志

编辑丨高岩

来源 | 野马财经

本文约2923字,阅读时长约8分钟

在2022年步入“三五战略”后,旭辉控股(0884.HK)引入首位重量级职业经理人。

2月21日,旭辉集团在其官网宣布,原仁恒置地集团执行副总裁周轶群将加盟公司,出任集团副总裁兼运营中心总经理。

资料显示,周轶群拥有18年的房地产行业从业经验,曾担任仁恒置地集团担任执行副总裁、仁恒置地上海公司总经理、路劲地产集团上海公司总经理等职务。

旭辉集团董事局主席林中表示:周轶群是业内难能可贵的青年才俊,曾打造出许多让同行称赞、让客户惊艳的明星项目。相信他的加盟,能让旭辉的精细化管理和精益化经营,再上一个台阶!

高管频繁变动

实际上,这并不是旭辉2022年的首例高管人事变动。

2月10日,有消息称,原融创华北区域副总裁兼城市总刘延青履新旭辉东北事业部总经理。

旭辉回应表示,旭辉任命刘延青出任东北事业部常务副总经理,主持旭辉东北区域的各项工作。本次调整是公司正常的人事更替,不涉及区域组织架构的调整。

值得一提的是,刘延青于2021年10月加盟旭辉,担任运营管理部总监。

面对市场动荡,子2021年以来,旭辉一直在进行人事调整和组织架构变革。

2021年2月26日,前中南商业总裁、中南置地副总裁韩石加盟旭辉商业,担任旭辉商业副总裁兼旭辉商管公司总裁,并主持旭辉商管公司的日常经营管理工作。

去年6月,“地产老兵”张海民先生正式加盟,担任旭辉集团高级副总裁;11月,世茂原重庆区域总高著晓履新旭辉集团成本部总监。

当然,在多员“猛将”加盟的同时,也有多名高管从旭辉跳槽至其他企业。

2021年1月,旭辉集团总裁助理兼武汉事业部总经理周青加盟上坤集团,担任执行总裁;6月,旭辉产品研发部总监段岩已经正式加盟上坤,担任上坤集团助理总裁;

2021年8月,旭辉地产数字科技部总经理补声东入职龙光地产集团,任职助理总裁兼首席信息官;在同一个月,旭辉西部事业部副总经理侯爵入职中骏,任职中原区域西安公司总经理。

另外,据《21世纪经济报道》报道,旭辉此前分管投资的原副总裁潘道原已离职,但旭辉内部人士对此不置可否。

除此之外,2021年3月,旭辉进行组织架构调整,其中,任命林祝波担任华西区域事业部总经理,任命周长亮担任西北区域事业部总经理。

去年12月,旭辉再次调整组织架构,将整合原湖南区域事业部及武汉事业部,成立华中区域集团,原湖南区域事业部及武汉事业部总经理金明杰出任华中区域集团总裁。

业内人士表示,目前行业内各家房企高管人事变动非常频繁,不管是自身原因,抑或企业出于战略调整需要而调整人员架构,都是当下行业的一个缩影。

“博弈”土地市场

2000年旭辉集团成立于上海,是一家以房地产开发为主营业务,定位于“美好生活服务商、城市综合运营商”的综合性大型企业集团。

2017年,旭辉跨进“千亿房企俱乐部”行列,次年实现1520亿销售额,2019年再次突破2000亿,其近三年销售金额年均复合增长率为54%。

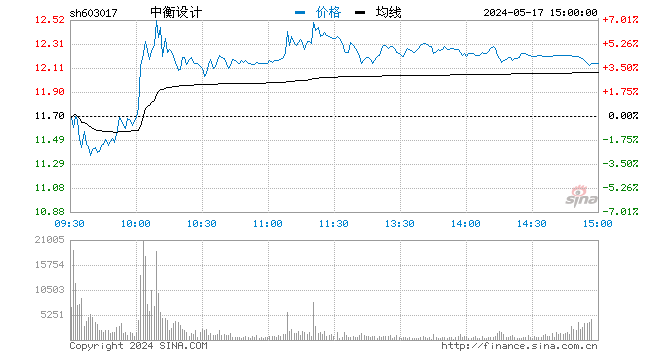

据克而瑞数据,2021年旭辉集团以2175.8亿操盘金额和1275.2万平方米操盘面积位居房企第13和17位。

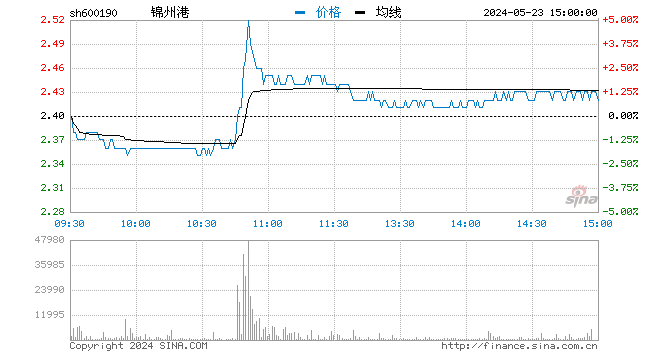

图片来源:观点指数

企业规模的快速增长,要归功于旭辉大手笔豪掷土拍市场。2022年一开年,旭辉再次成为土拍市场最大的看点。

2月16-17日,北京打响了新年集中供地的“第一枪”,共推出18宗含宅用地,最终成交17宗。本次土拍共吸引50余家房企主体参与,以央企和国企为主。

在国央企几乎全覆盖的拍卖中,作为唯一一家民企,旭辉以14.07亿元将低溢价出让的顺义新城平各庄6046等地块收入囊中。

从2021年至今,北京共进行了四轮集中供地,而旭辉每次都有斩获。

更值得一提的是,这也是自去年11月,旭辉通过摇号获取南京一幅单身职工公寓用地后,再次独立拿地。

有业内人士分析指出,随着房贷放松,市场融资环境也有所向好,房企信心开始恢复,加上旭辉2021年可售存货不多,因而对拿地变得较为热情。

从全国来看,2021年上半年,旭辉控股集团新增43个新项目,新增土储总建面为772.48万平方米,同比增加65.8%。

进入下半年,由于整个行业下行,再加上资金端的限制,旭辉对于资金的使用开始变得谨慎,因此减少了拿地力度。

2021年上半年,旭辉实现营收364.27亿元,同比增长57.92%;实现归母净利润36.03亿元,同比仅增长6.94%,净利增速疲软迹象明显。

由于拿地成本较高以及销售均价增长乏力,旭辉的毛利率和净利率也在持续走低。

2021年上半年,旭辉的毛利率为20.69%,较年初下降1.05%,同比下降4.94%;净利率为14.75%,较年初下降1.82%,同比则下降5.82%。

这也正应了林中那句话:“就是少买两块地不死人,多买两块地会没命。”

债务“刀锋”上飞舞

近年来,积极拿地导致旭辉负债迅速攀升,其财务杠杆水平高企。

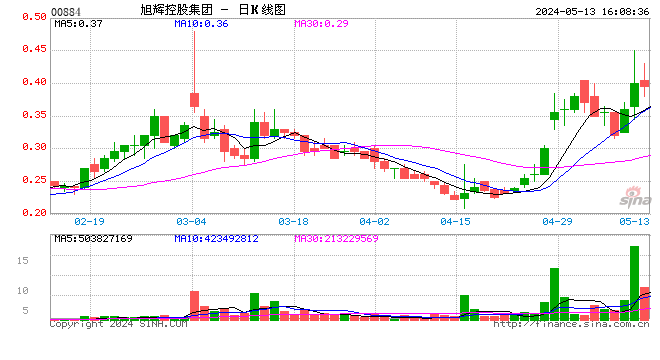

从“三道红线”看,旭辉控股集团净负债率为60.4%,现金短债比2.7倍,剔除预售帐款后的负债率72.14%,踩中一道红线属于“黄档”房企。

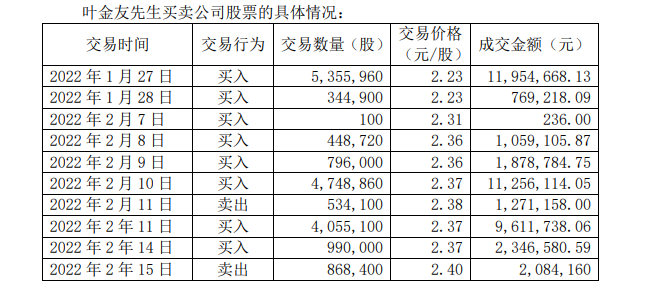

图片来源:Wind

截至2021年上半年,旭辉流动负债2476.39亿元,其中其他流动负债1825.55亿元,而一年内到期的短期债务合计196.35亿元。

相较于短期债务,旭辉流动资金较为充沛,其账上现金及现金等价物有523.04亿,可以覆盖短期债务,短期偿债压力不大。

除此之外,同期内,旭辉还有非流动负债958.24亿元,其中长期有息负债合计913.49亿元。整体来看,旭辉刚性负债有1109.84亿元,主要为长期有息负债,带息债务比为32%。

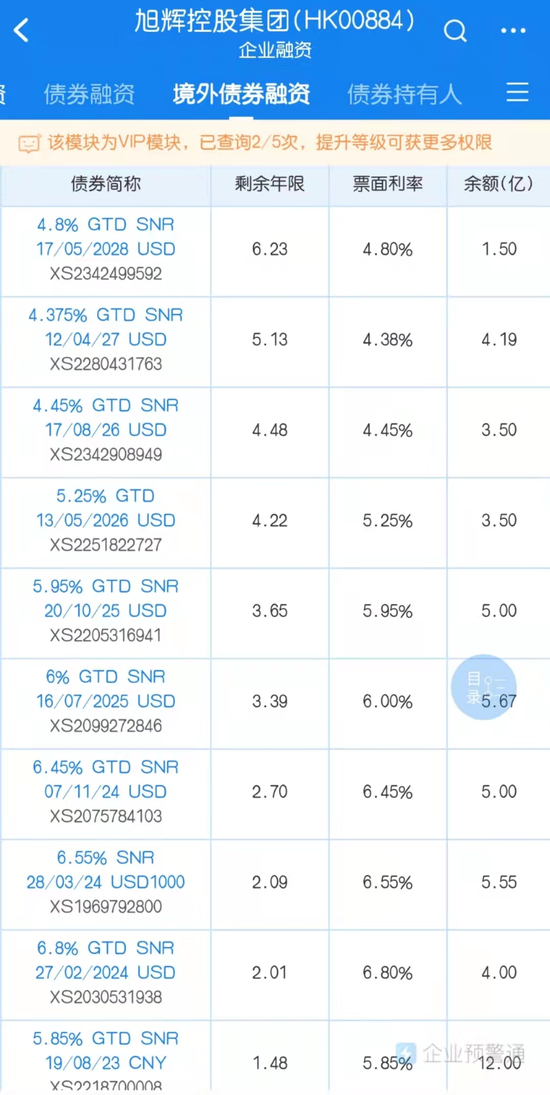

图片来源:企业预警通

据统计,截至目前,旭辉存续美元债券12只,存续规模43.52亿美元,其中有19亿规模美元债券将于一年内到期。

而旭辉方面称,根据内部数据估算,公司的债务结构将得到了进一步优化,一年内到期的短债比已压降至12%以下。

总体来看,从2022年开始,将进入房企美元债兑付高峰期。

据Wind 数据显示,当期房企海外债到期余额分别为273.25亿美元、182.8亿美元、190.32亿美元及179.94亿美元,累计约达826亿元且集中于2022年。

而贝壳研究院发布的《2022年房地产市场展望报告》数据显示,除了美元债,房企2022年预计到期的各类债务规模约9603亿元,比2021年下降约25%,但仍处于接近万亿的偿债规模高位,个别房企短期内仍具有高违约风险。

尽管如此,旭辉在2022年一开年公告表示,将额外增发1.5亿美元绿色债券,并与2021年5月发行3.5亿美元4.45%绿色债券合并为一笔(该笔债券将于2026年到期)。

值得注意的是,旭辉在绿色金融方面的推进颇为积极。2020年7月,旭辉就宣布成功发行了一笔3亿美元5.25年期境外绿色债券,利率5.95%。

去年5月,旭辉发行第二笔总额为5亿美元的绿色债券,而上述1.5亿美元绿债,正式基于这笔发行的增发。因此,旭辉成为行业中为数不多的连续三年发行绿债的内房股。

当然,旭辉有它自己的底气。2022年元旦一早,旭辉集团宣布2021年年度销售及回款双双突破2400亿元,均创新历史新高。

旭辉控股CFO杨欣表示:“从去年至今,公司一方面顺应形势,主动降杠杆,努力进入绿档阵营;另一方面,以畅销溢价的产品赢得客户,狠抓高质量销售和回款现金流,希望以更稳健的身姿,积极应对行业波动。”

面临自身的债务压力以及不景气的行业现状,您觉得旭辉可以顺利渡过“黑铁时代”吗?

股民福利来了!送您十大金股!点击查看>>