金融市场存在着一条古老的法则:收益和风险永远相伴。

但人们往往容易放大收益,忽视风险。尤其是在承担风险的心理考验上,对性情的磨练上。

在某种程度上,性情上占优势,足以弥补智商上的不足,帮助你的投资脱离平庸。

01

和“浮亏”泰然相处

巴菲特和芒格也曾面临浮亏,甚至浮亏30%以上。

华盛顿邮报,买入被套三年

20世纪70年代初,在石油危机和越南战争的影响下,美国证券市场遭受了重挫。

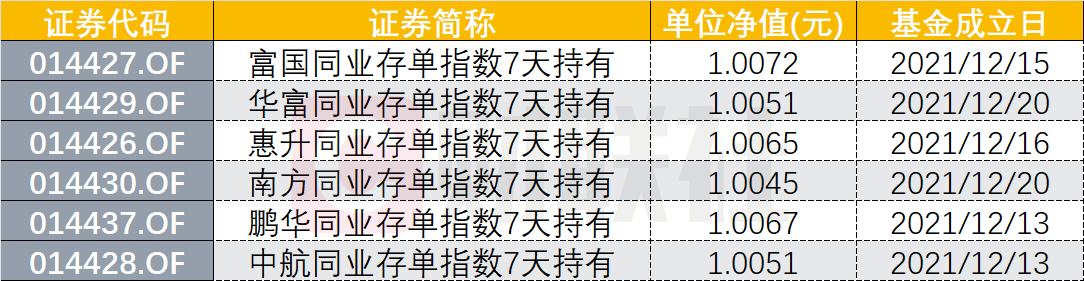

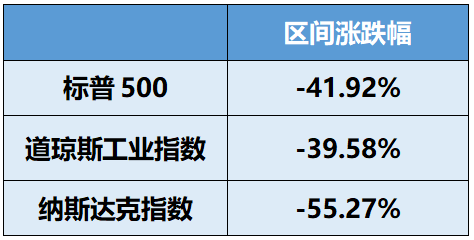

来源:Wind,统计区间(1973.1.1~1974.12.31)

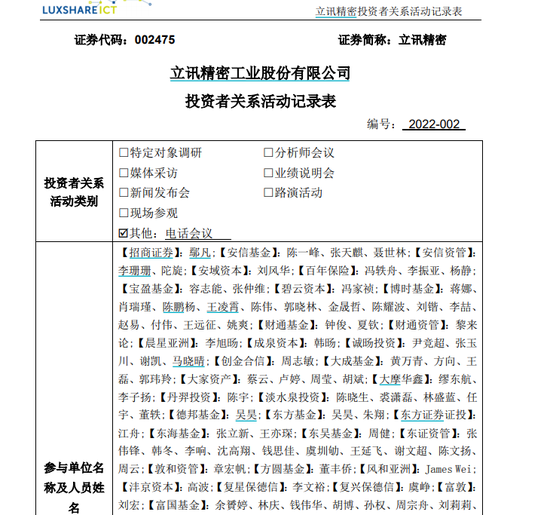

来源:Wind,统计区间(1973.1.1~1974.12.31)在巴菲特特致股东的信中可以看到,1973年的春天和夏天,巴菲特共投入1060万美元,买入了华盛顿邮报9.7%的股份。

买入后没多久,华盛顿邮报的市值从1亿美元跌至8000万美元,直到1976年,华盛顿邮报的股价才回到当初买进的价位。

也就是说,巴菲特整整被套了3年。

面对账目“浮亏”,巴菲特则比较镇静:市场波动是投资过程中不可避免的,并不会影响到华盛顿邮报的价值。

此后,巴菲特对华盛顿邮报的长情达40年之久,直到2014年卖出时,当年1060万美元的投资市值高达12亿美元,翻了100多倍。

互联网泡沫,和新世界的“脱节”

1999年的夏天,《时代》周刊在封面这么羞辱巴菲特:“沃伦,究竟哪儿出了问题?”

这应该是巴菲特和芒格一生中最难熬的一段时间。

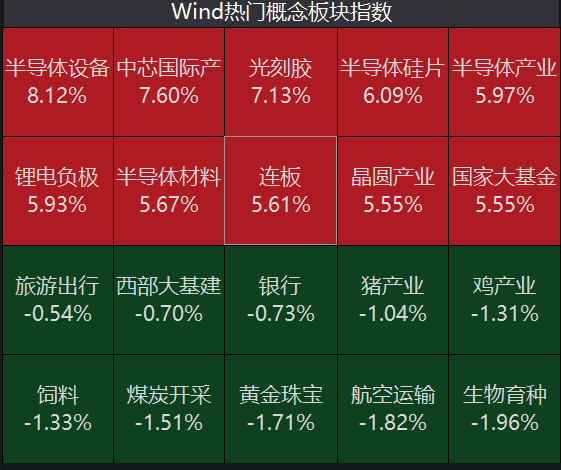

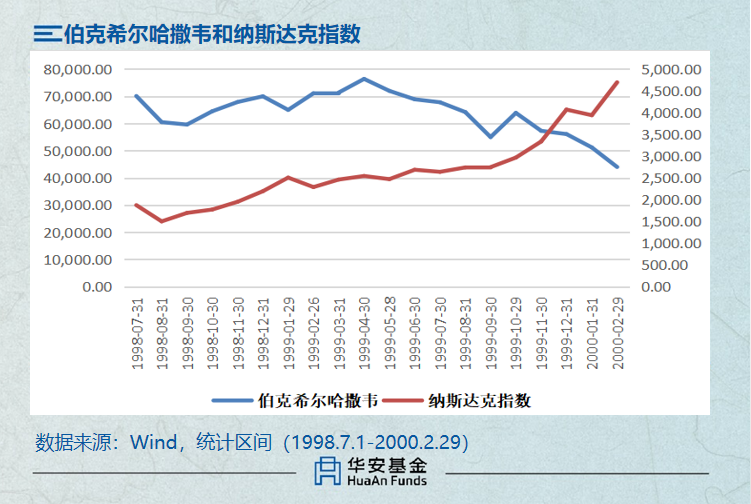

从1998年7月到2000年2月,伯克希尔哈撒韦下跌了-43.81%,而互联网股票持续飙升,同期纳斯达克100指数上涨了147.88%!

以至于很多人质疑芒巴菲特和芒格是否与新世界脱节。

“任何时候出现投机泡沫,市场最终都会自动矫正”——巴菲特。

历史证明了巴菲特的观点,互联网泡沫破裂,但伯克希尔哈撒韦安然无恙,并从中获得了更多的投资机会。

Wind数据显示,自1987年11月5日上市以来,截至2022年2月21日,伯克希尔哈撒韦累计增长近162倍,市值将近4.45万亿元,给投资者创造了卓越的回报。

对于伯克希尔哈能够持续复合增长的原因,用芒格的话说是:

“沃伦和我并非奇才。我们不能蒙上眼睛下棋或成为钢琴演奏家。但我们的成绩斐然,因为我们在性情上占优势,这足以弥补我们在智商上的不足。”

02

“不必在暴跌时急于清仓”

在1987 年10 月的那场股灾,彼得·林奇正带着妻子卡罗琳在爱尔兰的科克郡度假。

10月15日星期四,他们动身去爱尔兰,那一天标普500指数下跌了-2.34%,星期五到达爱尔兰时,标普500指数大跌了-5.16%。

市场的突然大跌,让彼得·林奇开始怀疑自己是不是应该继续度假,最后,他还是选择继续陪伴妻子。

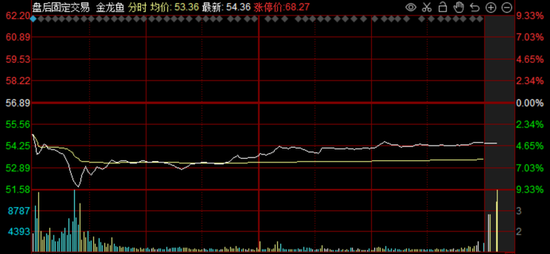

10月19日,被历史称为“黑色星期一”的股市暴跌中,标普500指数暴跌-20.47%,彼得·林奇管理的麦哲伦基金当天损失高达20亿美元。

从1987年10月14日到10月20日,标普500指数从314.52暴跌至216.46,短短四个交易日之内跌幅达-31.18%。

为了应付巨额赎回,当时的林奇和所有开放式基金经理一样,不得不把股票抛售掉。

“在那一时刻,我真的不能确定,到底是到了世界末日,还是我们即将陷入一场严重的经济大萧条,又或者是事情并没有变得那么糟糕,只不过是华尔街即将完蛋”。彼得·林奇回忆。

股灾之后,林奇对当时的做法进行了反思:投资者应该忽视股票市场的短期波动,如果在市场暴跌中绝望地卖出股票,那么卖出价格往往会非常之低。

即使“黑色星期一”的行情让你对股市的走势感到惊恐不安,也不必把股票全部抛出,可以逐步减持,从而比那些由于恐慌而将股票全部抛出的投资人获得更高的投资回报。

“黑色星期一”之后,标普500指数探底回升,此后稳步上扬,到两年后的1989 年10月20日,标普500指数涨幅最高达66.52%,并超过了股灾前的水平创历史新高360.44点。

03

养得此心不动

关于王阳明,有篇文章叫《征宸濠反间遗事》,里面有这么个记载:

学生钱德洪曾经很好奇地问王阳明先生,“老师,您打仗是否有秘诀”。

王阳明回答:“用兵哪来的秘诀,只是学问达到了精纯程度,涵养到“此心不动”的程度。人的智力相差不多,决定胜负的要素,是临阵时刻你内心镇定自若,还是陷入慌张。”

从巴菲特、芒格、彼得林奇到王阳明,虽然内容不同,但是殊途同归。

投资本就是一场修行,面对投资过程中大大小小的波动、风险,除却投资技能的提升,更多考验的是投资者心性上的定力。