来源:聪明投资者

近年持续的分化行情下,大盘股指从去年春节后开启了小步涨大步跌的走势。

有不少在2019和2020年随着基金上涨赚得盆满钵满的基民,在近一年震荡且分裂的行情下又把前两年的收益亏了大半,尤其中途上车者已经进入不小幅度的亏损。

沪深300指数从近一年的高位5931点跌落至最低4522点,2022年开始的第一个月沪深300指数就下跌了7.62%。

来源:wind

寻找一只能涨又抗跌的基金成为了众多基民的需求。

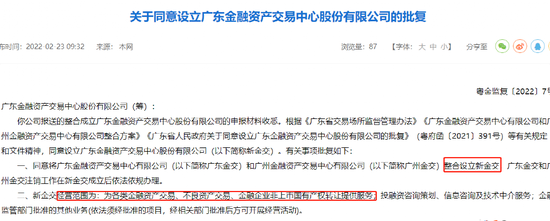

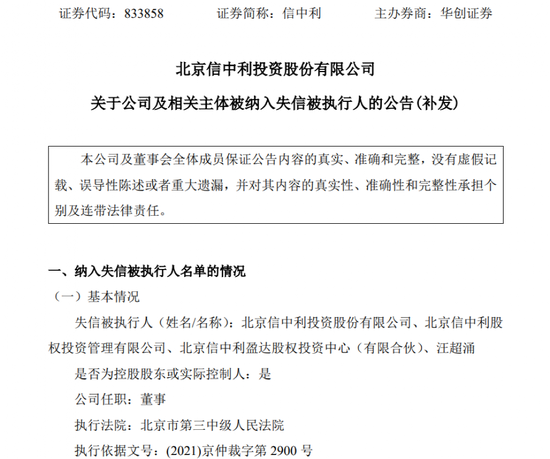

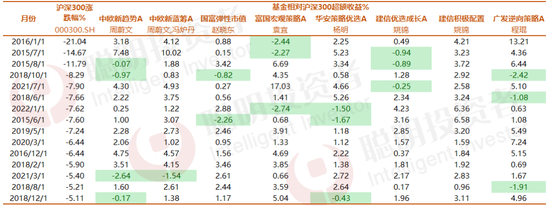

这次我们选出了2015年以来年化回报15%以上,并且在市场大跌时也能抗跌的基金。

我们认为对于一只基金,能够做到从2015年以来到今年一月份,在沪深300跌幅最大的十五个月中每个月的超跌幅度不超过3%,算是能扛大跌的,持有的过程没有那么难受。

比如2016年1月是沪深300七年来跌幅最大的一个月,当月下跌21%,那么符合要求的基金跌幅就不得超过24%。

像这样能做到在跌幅最大的十五个月份中全部满足以上要求,并且2015年以来年化收益超过15%的基金最终只有以下8只。

来源:wind,截至到2022年2月22日

分别是周蔚文旗下的中欧新趋势和中欧新蓝筹、赵晓东的国富弹性市值、袁宜的富国宏观策略、杨明的华安策略优选、姚锦的建信优选成长和建信积极配置、以及程琨的广发逆向策略。

姚锦的建信积极配置在这十五个月全部相对沪深300取得超额收益,她旗下另一只基金建信优选成长虽然有三个月跑输沪深300,但超额跌幅也没有超过1%。

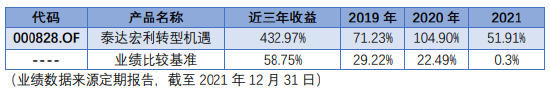

以下为8只入选基金的收益率等情况,2021年所有基金都取得了正收益,其中袁宜旗下的富国宏观策略基金收益率最高,达到了16.35%。

来源:wind,截至到2022年2月22日

任职以来年化收益率最高的是姚锦管理的建信积极配置,年化收益达到18%。

2015年以来年化收益率最高的基金是周蔚文旗下的中欧新趋势,年化收益为19%,2015年以来最大回撤为39%。

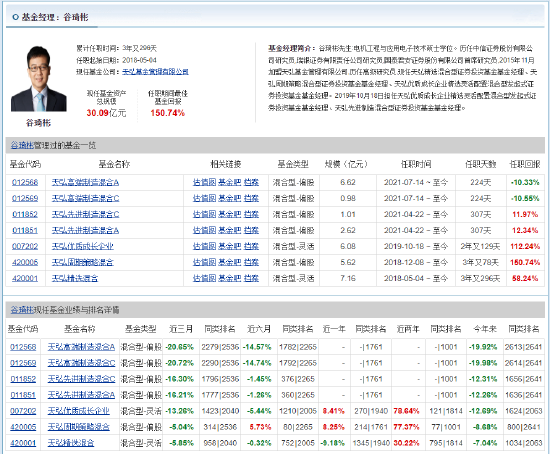

程琨旗下的广发逆向策略基金的规模为1.7亿,但程琨在管基金的总规模有73.8亿元,共有6只基金。

程琨在管时间超过一年的三只基金,广发核心精选(任职日期:2018-11-05)、广发优企精选(任职日期:2019-05-07)和广发行业领先基金(任职日期:2019-05-31)年化都超过了20%。

以上8只基金中由于周蔚文和姚锦都有两只基金入选,并且持仓较为接近,所以我们在进一步介绍时仅选择中欧新趋势基金和建信优选成长基金。

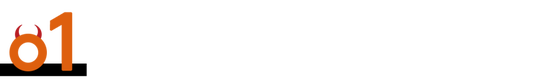

中欧新趋势基金:百亿规模十年年化15%

中欧新趋势基金自2011年8月16日起由周蔚文管理,截至到2022年2月22日,十年以来年化接近15%,规模达到115亿元。

周蔚文的换手率基本在1.6倍左右,相对于其他5只基金换手率偏低,股票仓位基本在80%~90%附近,前十大占基金净值比为40%上下,仓位虽然偏高但持股集中度不高。

中欧新趋势自2015年起到去年第四季度的重仓股分布的行业较为均衡,持仓频次最高的有贵州茅台、五粮液、中国平安、牧原股份、长春高新等,覆盖了白酒、金融、猪企、医药等众多行业。

来源:wind,截至到2022年2月22日

2021年四季度,十大重仓股中宋城演艺是唯一一只被加仓的个股,相对上期增持35.95%,占基金净值比3.01%,是一家从事文化演艺服务,现场演艺和旅游休闲服务的公司。

来源:wind,截至到2022年2月22日

另外泸州老窖、阳光电源和圣农发展为新进重仓股,占基金净值比在1.95%~2.81%之间;宁波银行占基金净值比最高,达到了6.75%,但是被减持了13.98%。

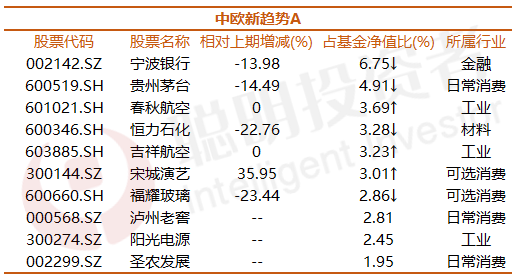

赵晓东国富弹性市值:重仓银行频次较高,同时覆盖其他行业

赵晓东的另一只基金,国富中小盘在我们连续六年业绩前50%的基金筛选中也入围了,本次抗跌基金筛选中,他旗下的国富弹性市值基金再次入围。

自2014年12月起,赵晓东管理国富弹性市值基金截至到今年2月22日,年化达到17.29%。

该基金的股票仓位近两年在85%附近,前十大重仓股约为45%~51%,换手率略高于一倍。

银行股被重仓的频率较高,兴业银行、招商银行以及宁波银行,自2015年以来分别被重仓了22次、20次和11次。

另外被多次重仓的个股有玲珑轮胎、安琪酵母、美年健康、五粮液等,横跨了制造业、食品添加剂、大健康、白酒等行业。

来源:wind,截至到2022年2月22日

去年四季度,国富弹性市值基金和中欧新趋势基金一样减持了宁波银行,减持后占基金净值比为7.07%。

乐鑫科技和海康威视为新进重仓股,其中乐鑫科技在国富中小盘基金中也是增持幅度最大的重仓股,增持比例达到39.62%,这是一家物联网整体解决方案供应商。

来源:wind,截至到2022年2月22日

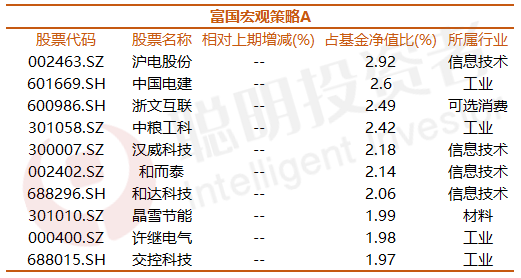

袁宜富国宏观策略:仓位择时附加高频换手

富国宏观策略由袁宜自2013年4月起开始管理,任职期间年化达到16.54%,且该基金2021年的回报率最高,达到了16.35%。

在仓位管理上,该基金有较为明显的仓位择时。

比如,在2020年的二季度,该基金的股票仓位由35.82%上升至三季度的89.82%。

另外,该基金从2017年的三季度把股票仓位由88%下降至2018年二季度的19.63%,2018年低仓位运行,当年该基金跌幅16.2%。

袁宜在富国宏观策略2020年中报中提出, 2020年一季度疫情下导致中国和世界经济在二月和三月陷入冰点,本基金在三月上旬明显减仓,一度取得了明显的超额收益。

但在二季度低估了风险偏好提升的决定性作用,并且低配了消费,当季业绩表现相对不佳,2020年本基金收益率达到43.35%,当年最大回撤为12.22%。

富国宏观策略的持股集中度偏低,前十大重仓股占基金净值比平均在24%左右,换手率偏高,在2018年达到17倍,2015年以来每年的换手率都高于8倍以上。

2015年以来持仓频次最高的前十只重仓股覆盖行业较为均衡,贵州茅台、五粮液、分众传媒、海螺水泥、三安光电、卫宁健康、新华保险等覆盖了白酒、传媒、周期股、半导体、软件应用公司以及金融行业。

来源:wind,截至到2022年2月22日

去年四季度本基金的前十大重仓股全部为新进,其中沪电股份占基金净值比最高,也仅为2.92%,重仓股中多为信息技术和工业类公司。

其中沪电股份、中国电建、许继电器分别从事电路板生产,电力运营,电力系统研制相关。

来源:wind,截至到2022年2月22日

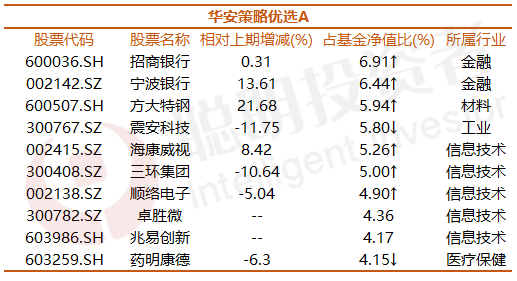

杨明华安策略优选:均衡覆盖多行业

杨明自2013年6月起管理华安策略优选基金,截至到今年2月22日,年化增长率为17.44%。

该基金的换手率在两倍到六倍之间,近两年股票仓位在85%上下,前十大重仓股占基金净值比约为55%。

华安策略优选自2015年的重仓股持有频次最高的有华夏幸福、宁波银行、海康威视、中国平安、万华化学、茅台等,覆盖地产、金融、物联网、周期股、白酒等多行业。

来源:wind,截至到2022年2月22日

去年四季度该基金增持了招商银行、宁波银行和海康威视,对于周期股方大特钢增持幅度最高,达到21.68%。

卓胜微和兆易创新新进前十大重仓,都是半导体行业公司。

来源:wind,截至到2022年2月22日

姚锦建信优选成长:进行一定的仓位调整,自上而下与自下而上相结合

姚锦管理的建信优选成长自2012年2月任职以来,截至到今年2月22日,年化收益率为16.22%。

该基金的换手率为2.5倍左右,股票仓位有一定的调整幅度,比如在2020年三季度仓位由92%,逐步下调至去年三季度的63%,去年四季度仓位回升至87%,持股集中度基本在55%左右。

根据建信优选的季报与年报可以看出,姚锦基金经理在投资策略上会将自上而下与自下而上相结合。

去年的基金报告中既考虑到了宏观层面的信用扩张较弱、流动性宽松、消费增速较慢等因素,同时在结构上考虑行业机遇,并且结合企业基本面研究,在估值合理时买入。

该基金持仓分布的行业同样较为均衡,2015年以来重仓频次最高的个股有中国中免、美的、完美世界、万科、茅台等,覆盖了大消费、家电、游戏、房地产、白酒等行业。

来源:wind,截至到2022年2月22日

去年的四季度的前十大重仓股中,该基金增持海康威视的比例最高,相对上期增持了28.24%,占基金比例较高的美的集团、中信证券、万科,占基金净值比在8.7%~9.6%。

来源:wind,截至到2022年2月22日

程琨广发逆向策略:周期股重仓频次较高,2016年低仓位运行获得正收益

广发逆向策略基金由程琨自2014年9月以来开始管理,截至到今年2月22日,任职年化为16.61%。

换手率逐年降低,由2015年的3倍多下降至近年的0.9倍左右。

基金的股票仓位在2017年四季度之后基本维持在91%左右,但是在2015年出现过明显的减仓,并且2016年维持了低仓位运行,前十大持股集中度占基金净值比在60%以上。

在广发逆向策略基金2015年的年报中,我们可以看出程琨对于当年经济基本面表示担忧,也不停的对市场的疯狂提出过警示。

在当年市场的大幅上涨后又急速下跌的行情下,仓位由2015年二季度的95%下降至三季度的17.38%。

程琨在2015年的投资策略是坚持持有具有长期价值的低估值股票,虽然在大涨中落后,但是在下跌中为投资者减小了损失,最终实现了31.75%的年涨幅,沪深300当年涨幅为5.58%。

2016年仓位维持在29%~47%之间,在低仓位运行下当年获得了3.61%的正收益,这也是8只基金中唯一一只在2016年取得正收益的基金。

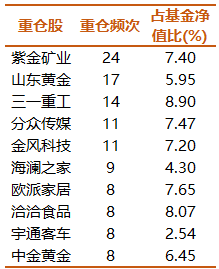

自2015年以来的历史重仓股中,被重仓频次最高的有多只周期股,比如紫金矿业、山东黄金、三一重工、中金黄金等。

此外也重仓了较多其他行业的个股,比如分众传媒、金风科技、海澜之家、欧派家居、洽洽食品等,覆盖了媒体、新能源、服装、家具、食品等行业。

来源:wind,截至到2022年2月22日

在去年四季度重仓的行业分布较为均衡,有家具、周期股、金融、服装、媒体等行业。

其中对比音勒芬和杭州银行增持比例最高,分别相对于上次增持了38.83%和49.79%。

来源:wind,截至到2022年2月22日