许多投资者或多或少都想过一个问题:“如果基金需要长期持有,那么多长时间算长期?”

毕竟时间一拉长,回撤就是每一位投资者终要遇见的挑战。

在1974年石油危机期间,即使是被誉为“奥马哈圣人”的沃伦·巴菲特同样经历了净值腰斩,但彼时他却认为自己面对当下市场就犹如一名好色之徒进入了女儿国,并用格雷厄姆的名句回应了对他的质疑:“市场短期是投票器,长期是称重机。”

而在经历了2021年与2022年开年的下跌后,如今的市场也正不断考验着基金经理的能力和投资者的耐心。个股跌得头也不回,基金在一次又一次套住基民,然后被基民送上热搜。

喧嚣之外,重要的问题是,究竟哪些基金经理有强大的净值修复能力?我们或许可以从一些历史中寻找答案——谁曾经经历了腰斩?又有谁最终活了回来?

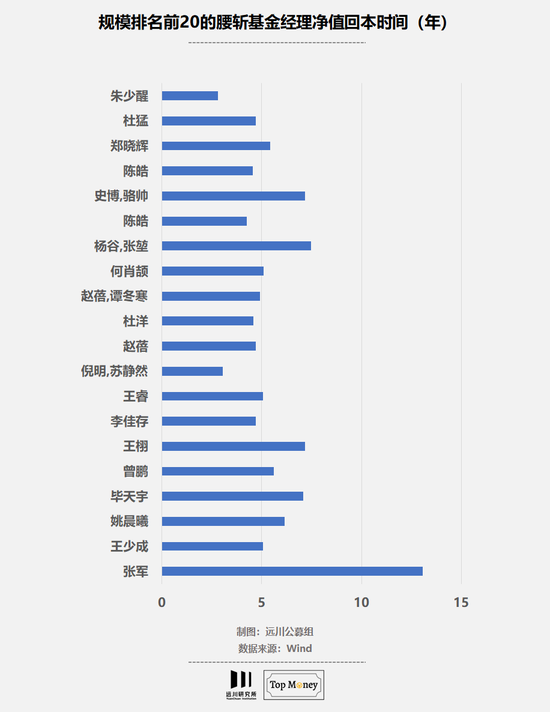

以及一个同样重要的问题,他们用了多久修复了净值?

01

腰斩基金

2008年与2015年,A股经历了行情急转直下的熊市,许多基金在创下新高后回撤超50%。

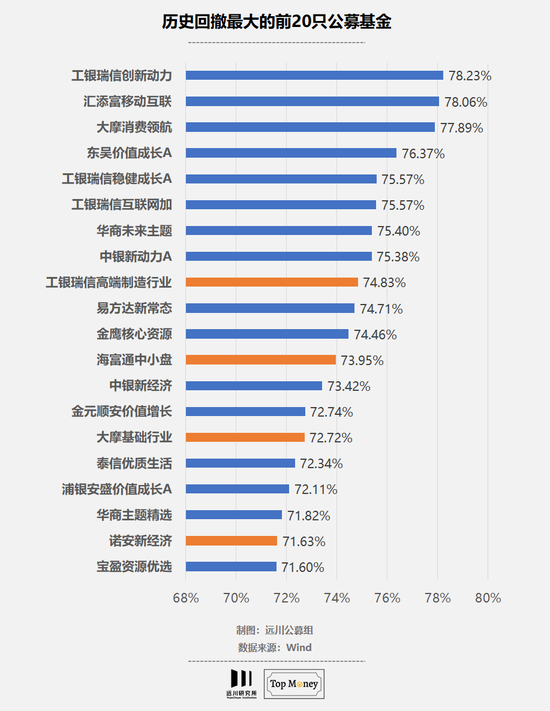

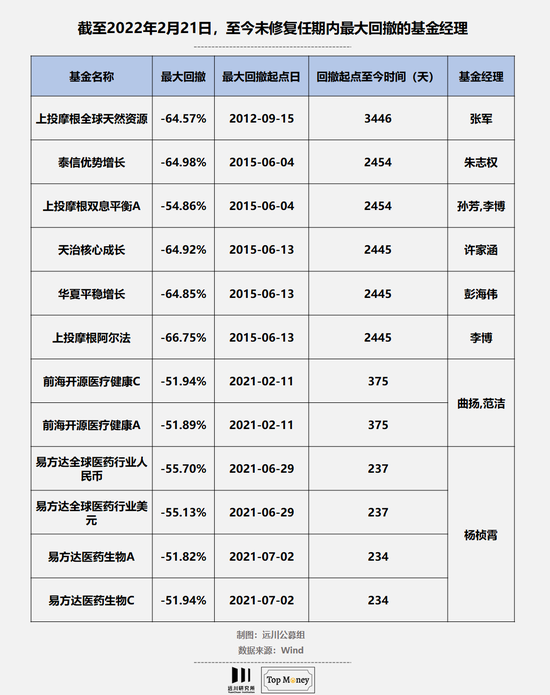

从总数上来说,在国内公募基金业二十几年的历史中,净值最大回撤超过50%的主动权益基金共602只(普通股票型、偏股混合型、平衡混合型、灵活配置型、非ETF类QDII基金),其中最大回撤幅度排名前20只基金如下:

橙色为净值已修复、蓝色为净值目前仍未修复

如果在基金最大回撤前的净值最高点买入,期间不做任何操作,直至基金净值回到或超过回撤前最高点视为回本,那么这602只基金的回本时间分布如下(以复权单位净值计算、计入C类份额,下同):

在所有净值腰斩的基金中,能在2年内回本的基金占比约0.17%(饼图中近乎不可见)、2~3年内回本占2.50%、3~4年内回本占1.83%、4~5年内回本占13.64%、5~6年内回本占39.43%、6~7年内回本占6.99%、7~8年内回本占18.80%、8年以上回本占2%、剩余仍有约14.64%的基金至今未回本。

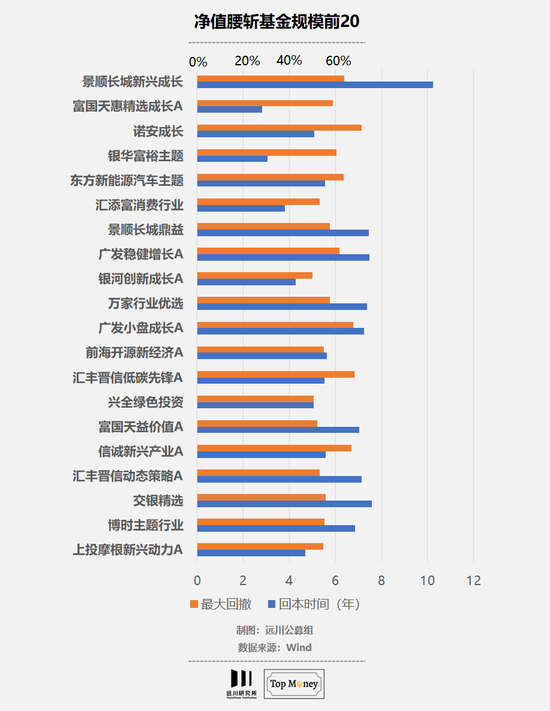

其中包括许多基民耳熟能详的明星产品同样经历过净值腰斩,其中回本时间最长的为景顺长城新兴成长,耗时10年以上才恢复最大回撤起点水准,其余大部分则在5~8年间回本,期间许多只基金已换过几任基金经理。

从历史数据中看,如果买在腰斩基金的高点,将有2/3以上的概率需持有5年以上才能回本。这样的持有周期足以令大部分“新新基民”望而生畏。

当然上述只是极端情况,期间同样可以通过定投等手段缩短回本周期或及时止损。但是,此前超过1/3的腰斩基金能在5~6年的时间区间内回本也并非仅仅由于“正态分布”,反而更大一部分原因来自于过去十几年间A股市场的历史偶然性。

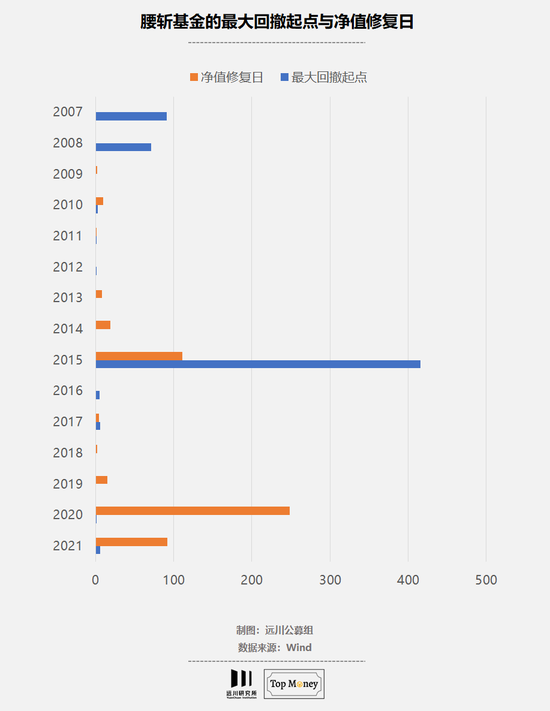

在602只腰斩基金中,净值最大回撤的起点普遍集中在2007~2008年和2015后半年的两轮大熊市中,尤其在2015年,多达416只基金在当时一路向下,回撤迅速超过50%。而净值修复日则集中在2014~2015前半年和2019~2021三年结构性牛市的强Beta市场,其余年份能修补超过50%以上回撤的基金仅28只。

过去十几年间A股市场5~6年一次的牛熊转换周期,在一定程度上奠定了此前出现腰斩的基金能在5~6年内修补净值的基础。

面对净值腰斩,有些基金经理凭借一己之力修复了净值、有些则通过历任基金经理的努力创出新高、还有一些却坚持至今仍未回本。

那么,有多少基金经理从净值腰斩中走出来了呢?

02

从腰斩中走出的基金经理

除去已离任的基金经理,仅计算基金经理在现任基金的任职期间经历过50%以上回撤的共有95位,其中有8位基金经理至今未修复自己任期内出现的净值腰斩。

而在余下的从腰斩中走出的基金经理中,同样不乏许多我们所熟知的基金经理,这些明星基金经理从最大回撤起点至净值恢复的时间基本在5年左右。

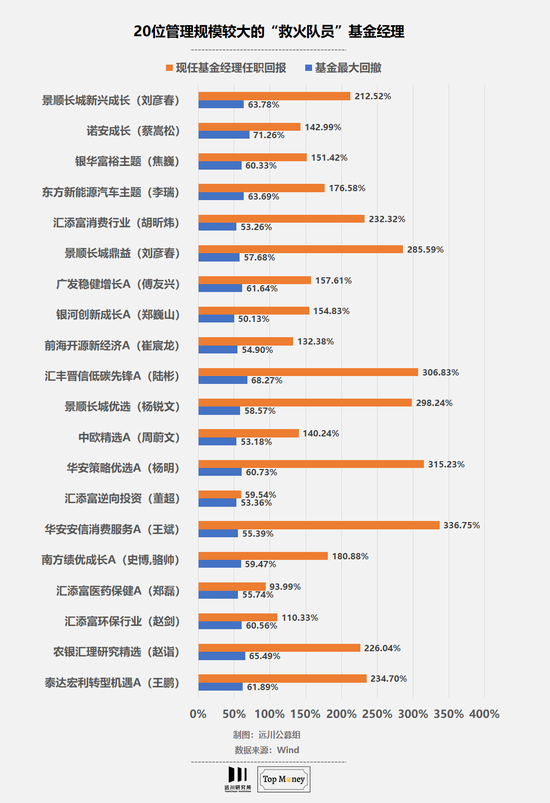

除了上述仍坚守在腰斩基金的基金经理外,还有一些腰斩基金在更换了基金经理后,该基金经理任期内业绩较为优异,将基金净值修复。

以下为20位管理规模较大、对净值修复贡献较多的“救火队员”型基金经理。

当然,上述几位“救火队员”型基金经理有一大部分为2017年后管理基金,受到市场Beta加成更多,同时相较自己把腰斩净值做回来的基金经理们心理压力也更小。

03

写在最后

成也牛市,败也牛市。

牛市中的公募基金将赚钱效应发挥到了极致,尤其容易吸引投资者入场。而同样也只有经历过牛市净值的快速攀升,才会让基金出现50%以上的回撤。并且从腰斩基金的角度来看,80%以上的基金只有等到下一轮牛市来临时,才能填补上一轮急跌造成的回撤。

毕竟Alpha创造的浮盈或浮亏都还能通过基金经理的能力来找回,但大Beta行情下造成的损失,大多只能等候下一轮Beta行情来消弭。

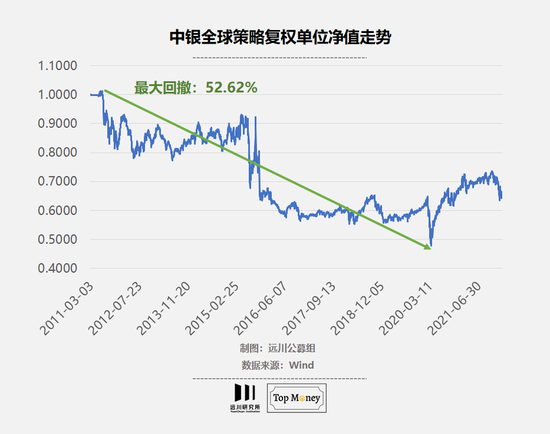

净值回撤仅从数据上看只不过是一个冷冰冰的数字,但对于身处其中投资者的来说,有些可能只需要咬咬牙坚持过去,就只是长期投资路上的一个小小颠簸,而有些则会在漫无天日的等待之后,用五六年的时间才刚刚熬到了一个底部。

而这点仅在最大回撤的数据上是无法表现出来。

比如有三只从数据上看历史最大回撤都在52%左右的基金,但从它们的净值曲线上看,相信分别持有下面这三只基金的基民,在持有体验应该是有天壤之别:

基金只要不清盘,当然总是能等到下一轮牛市。所以净值腰斩的基金能回本的有许多、从腰斩中走出来的基金经理也有许多。

但在这些基金回本时,持有的基民又有多少还是“去年今日”的那批人呢?