来源:资事堂

量化巨头九坤的海外产品大幅回撤,就好像亚马逊森林的那只蝴蝶,正在引发产业对于量化巨头海外投资的全面反思。

当产品持有人关心回撤原因和应对,市场大众关心投资经理是谁时,一个很值得追索的话题正在浮出水面。

量化巨头们是怎样在海外“提升资金杠杆”,并把资金悄然投向A股市场的。

如果境内量化巨头们能这么做,海外对冲基金们当然也可以这么做。

这是否会包含着一些大家不知道的运作细节和需要谨慎完善的风控环节。

01

内地量化巨头普遍“假道”香港

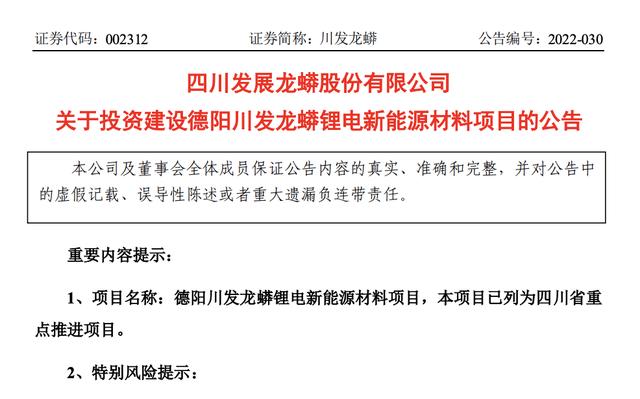

今年1月份,九坤投资的海外产品“九坤海外美元中性基金(Ubiquant Asia Pacific Quant itative Hedge Fund)”回撤明显,单月净值回撤近40%。

这只美元产品成立于2019年4月,单客认购起点为30万美金,最新管理规模为2亿美元。

九坤投资是中国本土的第一代量化机构,创始团队有华尔街大型对冲机构千禧年的从业背景,也是第一批迈入百亿规模的量化私募。

九坤投资的上述产品,通过QFII通道回A股投资,折算下来规模一度超10亿元人民币。

公开信息中,除九坤投资以外,明汯投资也运作美元量化产品。幻方量化在香港地区成立了子公司。

02

为何“假道”?

上述三家机构均是内地最头部的量化机构,他们不约而同在香港地区设立据点,自然有它们自己的原因。

有人猜测背后的重要原因是:融资成本低。

根据专业的投资机构信息,在香港地区的融资,如果衍生工具运用得当,融资成本可以接近于零。

而九坤先关的美元资管产品中,也介绍过“离岸基金可以使用5倍杠杆,多空共10倍杠杆”。

通过低成本的美元融资,再回到A股投资,叠加杠杆工具的使用,放大了基金净值的增长/回撤的空间。

此外,近几年中国量化投资收益率高企,也吸引了境外部分风险偏好较高的投资者。这或许引出了海外产品爆发的另一个原因——融资效率高。

03

神奇的“马甲”

九坤海外美元中性基金资料提及,“目前开通了QFII通道,整体策略和国内策略更加接近。”

这句话含义十足。

首先,这句话讲述了它们产品从海外回到A股市场的主要通道是QFII。

其次,它讲出了这样做的好处是——和国内策略更加接近。

QFII指合格境外机构投资者制度,是中国自2002年起推行的一项制度。通过这项准入制度,境外基金管理机构、保险公司、证券公司等可以在中国证券市场申请进行境内投资。

但QFII的资质本身是需要审批的,它的资金入境也需要外管局换汇,同时,他在境内也有一系列的规定要求。

一句话:操作相对复杂、也有一定的成本。

和它相比,另一个更加简单、无需申请的途径是沪深股通,理论上,只要在港交所有账户的投资者,就可以通过沪深股通直接投资A股市场。

也是一句话,手续简单且便宜。

那么量化机构为什么一定通过QFII通道呢?

原因就是可全市场选股。沪深股通的投资品种有限,而且交易日期也较为受限,对于量化机构来说,

04

神秘的“安排”

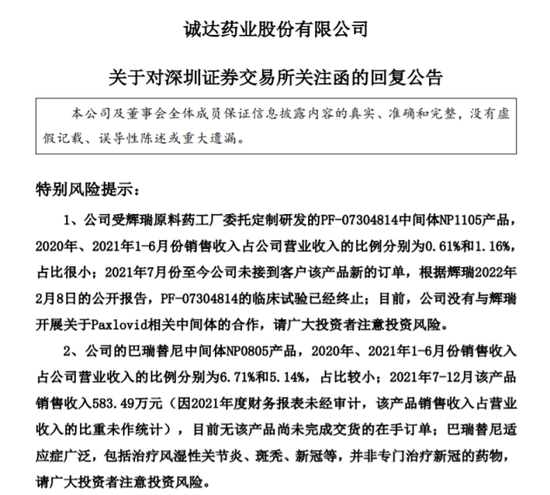

据中国证监会官网,截至2022年1月末,QFII名单中并没有九坤海外子公司的身影。

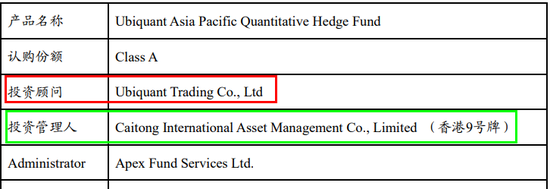

资事堂获得的一份产品资料显示,九坤的美元基金设计结构中,九坤并不是投资管理人,而是以投资顾问的身份出现。

换言之,虽然产品名称有九坤的字样,但真正管理人是“Caitong International Asset Management)”,即“财通国际资管公司。”

据悉,财通国际资管是财通证券香港有限公司的全资子公司,属于大财通证券业务体系内的,国际资管业务平台。

监管信息显示,财通国际资管具有QFII资格。

仅从这个角度推测,九坤的上述海外产品或许是使用了财通国际资管的QFII通道服务。

但仅仅是一般的通道服务显然是不够的,作为资管平台,或许还要有能力满足量化机构的系统交易平台,甚至要提供融资的协助。

据财通国际资管官网,它主要提供三项业务,即基金平台(为新兴的对冲基金和另类投资经理提供服务);对冲基金FOF;向海外投资者发行QFII/RQFII产品, 提供投资于A股市场定向增发的宝贵机会。

05

头部量化“通道各异”

虽然九坤的产品介绍中提及QFII通道,但其并没有真正的QFII资格,而是使用了合作机构的通道。

此外,明汯投资也有美元产品,但监管信息中这家机构并没有QFII资格,料也使用了海外合作机构的通道。

此外,其他两家量化巨头采取了不同路径。

2020年,幻方的海外子公司“幻方资本管理(香港)有限公司”获得了证监会QFII资格批复。中国第一代量化机构金锝资产的香港地区子公司,也拥有QFII资格。

一家百亿量化私募的产品经理透露:自主拥有QFII账户和借用合作方QFII通道,差别主要在于前者有打新资格。借用QFII通道需要支付费用,但成本较低。

06

投资通道或许值得反思

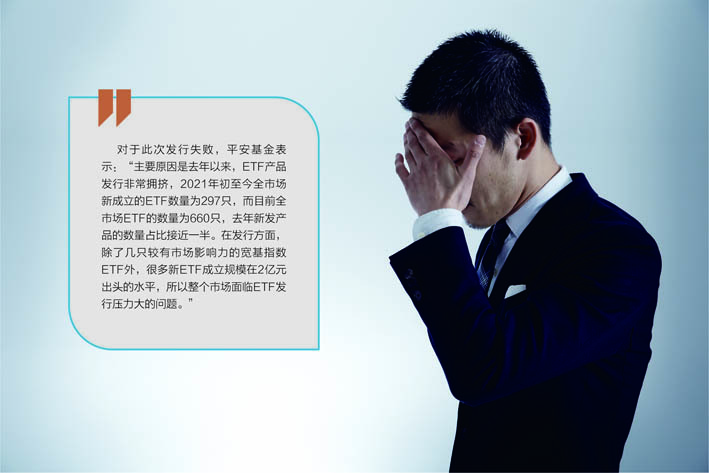

此次量化巨头的美元产品回撤,目前看已经初步平息,但后续是否还有进一步发展,相关投资人和管理人如何“扳回一城”仍值得关注。

同时,此次事件爆发还有多个环节值得思考

1)其一、内地量化巨头通过海外资管平台,充分利用交易杠杆工具,提升收益率的做法,其规范性和合理性值得关注。

2)其二、上述的横跨两地的资管投资品种的风控措施该如何安排,是否已充分安排值得反思

3)横跨市场后,资管机构不仅会面临业绩波动风险,也可能面临更多的交易系统风险、跨境的风险等,这种情况一旦发生,如何应对是非常值得关切的。

4)量化私募机构的境外产品和境内产品,如果在不同市场投资,则比较好解决利益冲突的问题。但如果在岸、离岸产品均以同一个市场的同一类资产为投资目标。如何回避利益冲突未来将是个大考验?