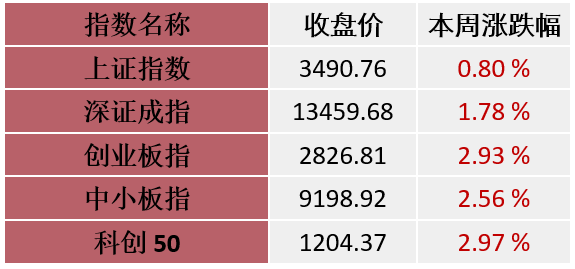

通过增加基建投资稳增长的信号已经发出,而作为上游领域的水泥建材行业有望同步受益。

受春节后补库存和开工旺季到来等因素刺激,多地区水泥价格近期出现上涨。《红周刊》记者调查发现,多家头部水泥企业预期全年水泥产销将维持平稳。

由于水泥企业有明显的区域性特征,业内人士表示,对于水泥企业的市场优势,首先需要关注它们所在的区位。与此同时,另有研究人士认为,低估值和业绩稳是当前水泥头部企业出现投资机会的两大支柱。

水泥提价进行时

经销商预期会继续涨价

春节以来,多个地区熟料(水泥半成品)、水泥的价格出现上涨。据Wind数据显示,节后第一周(2月11日数据),全国熟料价格报价为每吨403.9元,较节前398.16元上涨5.81元,涨幅为1.4%。具体来看,江苏熟料价格由每吨362.50元上涨至392.50元,上涨30元,上涨幅度为8.2%。此外,浙江、安徽等地的熟料价格也出现了一定程度上涨。

另据生意社数据显示,安徽安庆某水泥企业将42.5(强度等级)水泥由节前500元/吨上调至570元/吨(2月15日数据),调涨幅度为14%;天瑞水泥(交货地江苏省/南京市)42.5水泥报价由节前490元/吨提升至495元/吨。

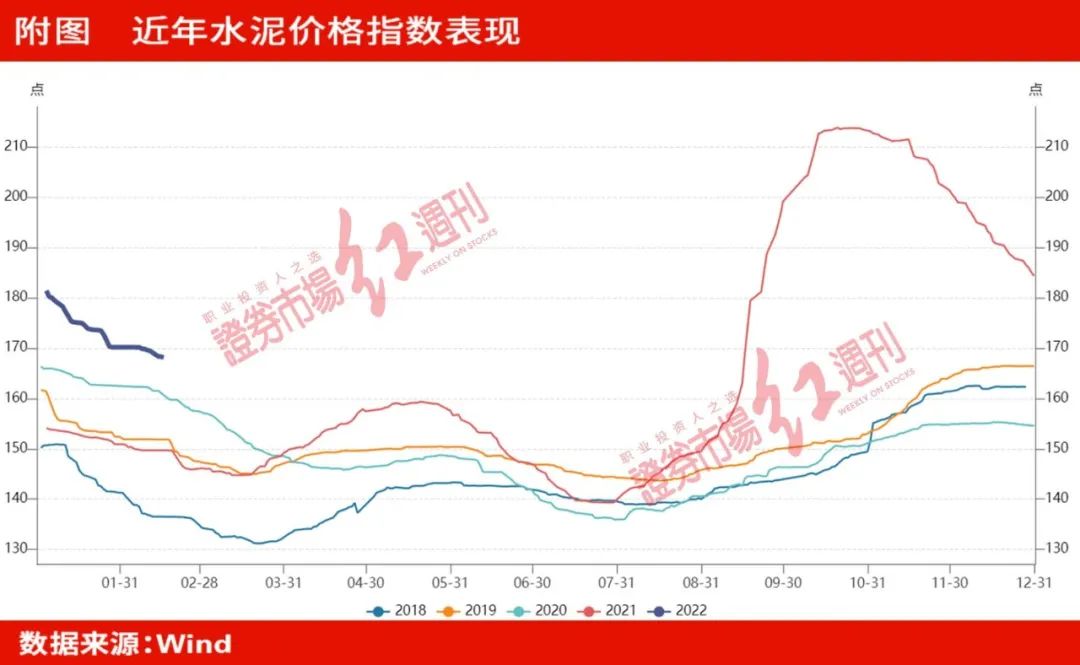

目前,这种调价多为区域性,整体的水泥价格仍处于自去年10月出现高点后形成的下跌通道中。需要指出的是,水泥价格在年前下跌、春节后反弹是一个行业规律。一般而言,春节前由于开工减少,市场需求下降会导致价格下滑;而节后由于开工逐渐恢复,市场需求增加有助于推动水泥价格反弹。在《红周刊》记者调查中,有经销商表示,随开工旺季来临,水泥价格的上涨预期将会增加。

在爱采购网站上,《红周刊》记者注意到,广东惠州某经销商的水泥报价为,32.5(强度等级)水泥1吨起批的价格为460.00元/吨,10吨起批的价格为440.00元/吨,100吨起批的价格为430.00元/吨。对于水泥后续是否会调价,该经销商负责人向《红周刊》记者表示,“相较于去年来看,现在已经掉价很多,去年最高时价格是700多元/吨。因为现在已经有厂家通知上调熟料价格,而且因为碳排放的指标限制,水泥企业可能会减少开窑的数量,比如之前会同时开工四条,现在可能只开工一条。所以现在可能不会像往年,一开年就大量生产。对于水泥后续的价格,有可能会上调。”

同样在爱采购网站上,深圳一家水泥商家32.5(强度等级)水泥的报价为500元/吨,当记者致电对方负责人咨询时,对方表示,“现在已经不止这个价格了,因为现在水泥价格的变动幅度很快,如果不含税,运到深圳要550元/吨。”天津北辰区一家水泥经销商相关负责人向《红周刊》记者表示,“现在的价格与去年相比已经便宜很多,等恢复到正常施工,价格肯定会上涨。”

从2016年以来的数据来看,水泥价格多在3月份前后即会出现一轮显著上涨,如2018年3月~6月初,该指数上涨了近7%;2021年3月~5月底,该指数涨幅更是达到了近9%(见附图)。

据了解,部分水泥上市公司陆续进行产品提价。如塔牌水泥,其公告自2月11日起,熟料价格提价30元/吨。另外,华北地区某水泥头部向《红周刊》记者表示,近期可能也会有提价的动作。“如果市场整体价格上涨幅度较大,我们也会跟随做一些价格方面的调整”。

巨丰投顾高级投资顾问谢后勤向《红周刊》记者表示,“由于上游原材料涨价和能耗双控的影响,水泥价格整体保持在近年来的较高位置,而水泥库存整体处于较低水平,今年正迎来节后开工旺季和基建投资大幅拉动需求的局面,预计上半年仍有进一步提价的空间,但是随着疫情好转,产能恢复,价格将会趋于稳定。”

基建投资拉动水泥放量

企业预期全年产销保持“平稳”

从我国的水泥行业下游构成来看,主要包括基建、地产以及农村建设等领域。自去年下半年以来,地产新开工面积数据表现不佳,成为影响水泥企业销售放量的重要因素,而政策对于基建的加码则将有望成为今年水泥放量的重要支撑因素。

在《红周刊》记者的调查中,多家头部水泥企业预期今年水泥产销将维持平稳,不会受到地产显著影响,主要的销量拉动因素在于基建。

谢后勤指出,“去年12月份的中央经济工作会议已经对今年的经济工作做了定调,即保持经济平稳增长,无论从货币政策上还是财政政策上来看,都在转向更加积极宽松的阶段,而通过基建投资来稳定经济增长已经十分明确,这将会让水泥建材大幅受益。现在房地产市场虽然有缓和迹象,但政策已经表明不会依靠拉动地产提振经济,所以这次水泥建材的支撑是靠大型公共基建项目。”

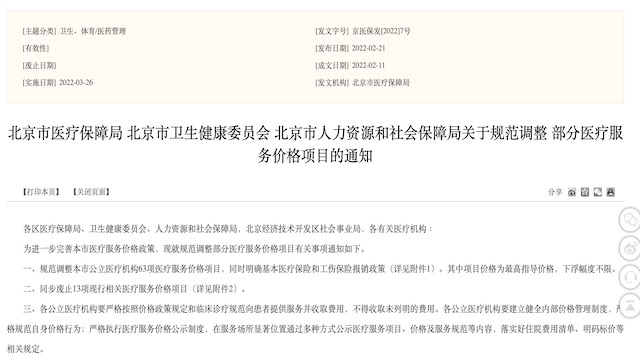

《红周刊》记者获悉,1月份,地方政府专项债(筹集资金建设某专项具体工程而发行的债券)发行量大大增加,达到了4844亿元,相较于去年12月1011亿元环比增加379%。另外,近期多地政府上调了今年的固定资产投资目标增速,并将其中的基建作为重点工作。

在这样的背景下,天山股份在2月15日接受机构调研时表示,今年对水泥需求产生积极影响的因素主要来自于国家重点工程等基建项目,对水泥需求拉动预计在二季度后体现,对上半年拉动有限。

“今年既受益于基建对水泥需求的拉动,也会因为地产受限,但两者的影响可能会相互抵消,我们预期今年整体销量会保持平稳。”安徽一家水泥上市企业董秘办相关负责人向《红周刊》记者如是表示。

另有企业则上调了今年的产销目标,如塔牌集团,其于近日公布了今年2080万吨(不含熟料)的水泥产销目标。《红周刊》记者注意到,2021年,公司水泥的产销目标为2045万吨。

据《红周刊》记者梳理显示,海螺水泥、华新水泥等企业近年以来的水泥销量整体均呈现出了较为平稳的增长态势(见表1)。

水泥股“价值股”属性凸显

由于水泥销售有一定的区域性,所以,对于水泥企业的市场优势,首先需要关注它们所在的区位。“比如有的地方水泥供不应求,而有的地区则产能过剩。以广东为例,广东的水泥年需求量大约在1.7亿~1.8亿吨左右,但是产能只有1.3亿~1.5亿吨,经常处于供不应求的状态,所以每年广东都需要从广西、湖南、江西、福建调运水泥来弥补缺口。这类企业的产销量会相对更具有保障。

另外,还有一个直观的指标是毛利率,因为一家具有良好的区位优势、充足资源(矿山)保障的水泥企业,它们的盈利更具有稳定性,成本相对更低,利润空间更大,具有持续的分红能力。”广东一家水泥企业相关人士向《红周刊》记者表示。

据《红周刊》记者梳理,从2021三季度的数据来看,申万18只水泥股中,销售毛利率超过30%的水泥企业有5家,为四川双马、上峰水泥(维权)、塔牌集团、华新水泥和尖峰集团。另外,拉长周期来看,近五年(2017三季~2021三季)来看,有的企业毛利率水平保持了整体向上,比如四川双马;有的企业则保持长年的相对稳定状态,比如上峰水泥、华新水泥、海螺水泥等(见表2)。

与水泥企业“稳健特征”相对应的是二级市场中的低估值。《红周刊》记者注意到,长期以来,水泥板块估值整体较低,Wind数据显示,截至2月17日收盘,申万水泥板块整体估值(TTM,下同)仅为9.44倍,处于近十年中低位水平。目前,部分企业如海螺水泥、宁夏建材、塔牌集团、华新水泥、上峰水泥等估值均低于10倍,但与之相对,它们的股息率则多居于5%~7%的高位水平(见表3),价值股的属性明显。

在谢后勤来看,低估值、高股息率类的个股正是长线机构的偏爱,而这也代表了行业或公司的长期基本面较好,尤其在目前较为弱势的市场环境下,有望成为一些长线机构资金的避风港,获得其重点配置。

股民福利来了!送您十大金股!点击查看>>