来源:尧望后势

报告要点

1、五轮“稳增长”行情复盘

2、历轮“稳增长”的宏观背景及开启条件

3、“稳增长”期间的市场结构特征

4、“稳增长”行情的持续性如何判断

5、借鉴历史,本轮“稳增长”暨“mini版2014”如何演绎

前言:开年以来市场持续回落,但地产、银行、券商等“稳增长”相关板块则相对抗跌、甚至逆势上涨、呈现显著的相对收益,引发市场关注和议论。有鉴于此,本报告试图通过系统性复盘A股市场出现过的五轮较为典型的“稳增长”行情,并回答市场最关注的三个问题,即:“稳增长”行情需要什么条件?持续性又如何?后续市场怎么看?详见报告。

报告正文

一、五轮“稳增长”行情复盘

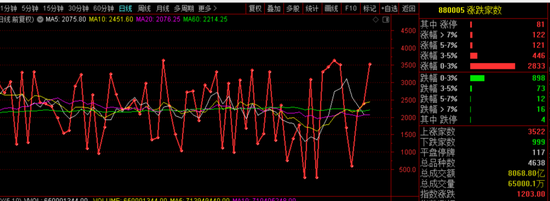

开年以来市场持续回落,但地产、银行、券商等“稳增长”板块则相对抗跌、甚至逆势上涨、呈现显著的相对收益,引发市场关注。在《2022年度十大预测》我们重点强调“以金融地产为代表的低估值板块将迎来修复”。去年11月以来我们便将“稳增长”、边际“宽信用”下的地产基建等作为首推。开年以来市场持续回落,但地产、银行、券商等板块则相对抗跌、甚至逆势上涨、呈现显著的相对收益。“稳增长”预期升温下,市场关注度正不断提升。

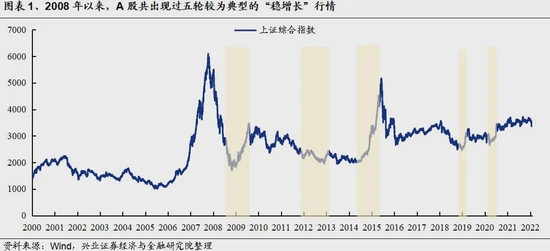

纵观2008年金融危机以来,A股市场共出现过五轮较为典型的“稳增长”行情。这五轮行情发生的时代背景各有不同,连主导的行业也由于国民经济、市场的变迁而差异迥然。本报告将系统性复盘这五轮“稳增长”行情,进而找出其中一以贯之的特征。

1、第一轮:08年三季度至09年中,“大放水”后的跌深反弹

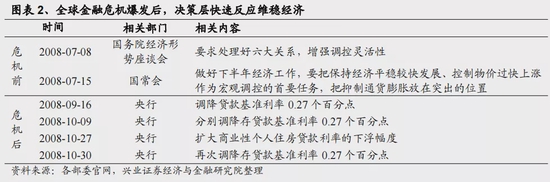

1.1、金融危机后紧急放松,但市场仍延续调整

在2008年9月美国次贷危机演变为席卷全球的金融危机前,国内正面临经济再次出现过热苗头,陷入固定资产投资增长过快、货币信贷投放过多以及通胀压力上升等问题的困扰中。此时宏观调控的首要任务是“防止经济增长由偏快转为过热、防止价格由结构性上涨演变为明显通货膨胀”,因此央行在2008年上半年通过五次提高存款准备金率,冻结了70%新增外汇占款所吐出的流动性。

至2008年中,美国次贷危机蔓延加深。为稳定国内经济形势,央行随即调整了货币政策,按照“既要保持经济平稳较快发展、又要控制物价上涨”的要求,从2008年7月起逐步调减中央银行票据发行规模和频率,将全年新增贷款预期目标提高至4万亿元以上,指导金融机构扩大信贷总量。

进入2008年9月后,国际金融危机急剧恶化,海外需求减弱对我国经济的冲击明显加大。为应对国际金融危机,央行货币政策基调由从紧调整为适度宽松,至2008年底连续五次下调存贷款基准利率,四次下调存款准备金率,并于10月27日扩大商业性个人住房贷款利率的下浮幅度。

尽管政策已经放松,股票市场仍“不见兔子不撒鹰”,对政策刺激经历了一个从怀疑到相信的转变过程。2008年7月央行货币政策边际转松,市场震荡一个月后再度下跌。至9月16日,宣布降息确认政策正式转向宽松,但市场短暂反弹后继续下探。直至11月5日“四万亿计划”出台,大规模政策刺激得到确认,市场才开始趋势性上涨。

总的来说,在“四万亿计划”出台前,当时市场的担忧不无数据上的支撑:GDP增速持续下滑,货币政策虽然已经转松,但货币供给增速仍在放缓,特别是M1增速出现较大幅度下降,房地产行业在前期加息升准影响下,销售数据快速恶化,开发资金全面紧缩,房屋新开工面积同比增速从年初以来持续下降,到下半年房地产固定资产投资增速也开始下滑,等等。所有证据无不让市场怀疑可能经历了一次“假放水”。

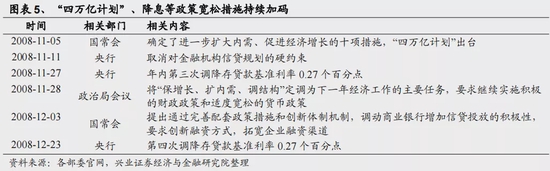

1.2、直到2008年11月“四万亿”落地,市场重新“煤飞色舞”

2008年11月5日国常会召开并确定了进一步扩大内需、促进经济增长的十项措施,“四万亿计划”出台,通过加强基础设施建设投资拉动经济增长。随后央行于11月11日明确取消对金融机构信贷规划的硬约束,释放确保经济增长和稳定市场信心的信号。11月28日,政治局会议进一步将“保增长、扩内需、调结构”定调为下一年经济工作的主要任务,要求继续实施积极的财政政策和适度宽松的货币政策。

在此基础上,12月3日国常会进一步提出通过完善配套政策措施和创新体制机制,调动商业银行增加信贷投放的积极性,要求创新融资方式,通过并购贷款、房地产信托投资基金、股权投资基金和规范发展民间融资等多种形式,拓宽企业融资渠道,并提出加大财税政策支持力度,发挥财政资金的杠杆作用,增强金融业化解不良资产和促进经济增长的能力。

极度宽松的货币政策和“四万亿计划”逐步开展下,2009年中国经济快速复苏。全年金融机构新增人民币贷款近9.6万亿,增幅接近一倍。其中2009年1季度规模便达4.6万亿,同比增长244%。这一方面是年初反危机特殊时期的需要,另一方面也受到金融机构“早投放、早受益”经营观念的影响。在“四万亿计划”刺激下,基建成为经济的重要稳定器,全年基建投资增速42.16%,带动全部固定资产投资增速回升至30.4%。

与此同时,海外欧美等国也纷纷推出量化宽松和相应的经济刺激计划。2008年10月,小布什政府出台《经济稳定紧急法案》,向7000多亿美元的不良资产提供救助。2008年11月,美联储宣布启动QE1。此后2009年2月,在小布什政府救市方案的基础上,奥巴马推出了更全面的金融市场稳定计划,承诺清除银行资产负债表上高达1万亿美元的不良资产,并向陷入困境的金融机构注入新的资金。同时,实施经济刺激计划,签署了总额高达7870亿美元的《美国复苏与再投资法案》。2009年3月,美联储又扩大了QE1的规模。此后,日本央行、英国央行、欧央行也相继采用了量化宽松的货币政策。

“大放水”之下,A股市场再度“煤飞色舞”,引领大盘在2008年11月至2009年7月大幅反弹。在2008年11月5日“四万亿计划”出台,强烈政策刺激得到确认后,市场很快开始趋势性上涨。上证综指由2008年11月最低时的1707点,至2009年7月底已实现翻番。其中,有色、地产、建材、采掘等周期板块更是在“四万亿”和大宗商品价格暴涨带动下,让A股市场再度进入“煤飞色舞”的节奏。而汽车、家电也受益于下乡政策,涨幅靠前。但整体来看,这一轮上涨,在很大程度上是大跌之后的B浪反弹,正好碰上了金融危机下的大放水,从而带来一波迅猛的上涨。

2、第二轮:2012年政策阶段性放松,带动市场修复

2.1、2011年四季度,政策开始微调,带动市场阶段性反弹

随着“四万亿计划”刺激效果的逐渐消退,2010年后我国经济增速开始逐渐放缓,至2011年三、四季度时实际GDP增速已下滑至10%以下并持续回落。应对经济下行,叠加2011年10月份以后欧债危机蔓延,以及价格涨幅逐步回落等形势变化,央行政策开始逐渐微调,暂停发行三年期央票,并连续通过逆回购、央票到期等方式提供流动性。一年期央票发行利率也适当下调。11月30日又宣布于12月5日下调存款准备金率0.5个百分点。

2011年12月政治局会议对政策的定调,由此前的“管理通胀预期、调整经济结构和保持经济平稳较快发展”转为“保持经济平稳较快发展、调整经济结构和管理通胀预期三者关系”,将经济增长放到更核心的位置。

政策边际转松下,带动2012年初市场阶段性反弹,上证综指大涨14.5%,其中有色、地产、煤炭等周期板块领涨。

2.2、但2012年经济下行压力持续显现,市场再次大幅调整

尽管2011年四季度政策已开始微调,进入2012年央行又分别于2月和5月降准,又于2012年6、7两月连续降息,带动M1、M2增速回暖,社融也于6月开始趋势性回升。同时2012年初开始,政府发力基建托举经济。

但海外欧债危机持续恶化,国内通胀回落、PPI负增长下需求也较为疲软,至2012年三季度,名义GDP增速由大幅回落至9.11%,实际GDP增速也持续回落至7.5%。并且,整体来看这一阶段政策宽松力度不大,国内存贷款利率仍处在6%和3%的高位,存款准备金率更仍高达20%,因此,市场流动性环境整体较为紧张。

受此影响,2012年3月至5月陷入震荡,此后又进一步大跌至2012年12月。

2.3、直到2012年底经济、金融数据超预期,“大金融”引领市场反弹

随着2012年中开始,政策基调由转为“把稳增长放在更加重要的位置”,带动货币信用环境进一步宽松。至2012年底2013年初,M1、M2增速大幅抬升,PMI重回扩张区间,经济、金融数据超预期下,A股市场在银行、券商等板块引领下短暂迎来修复。

此后,由于2013年国内维持了较强的货币政策定力,全年无降准、无降息。与此同时,由于货币派生上仍较为依赖外汇占款,在2013年年中美联储开始逐步收紧货币政策导致中美利差迅速收窄,海外资金回流美国后,国内通过2012年连续升准降息营造的较为宽松的货币信用环境很快终结,M1、M2增速转头向下,A股市场也再次陷入震荡。

3、第三轮:14年中至15年,“稳增长”下的牛市

3.1、2014年初政策开始转向宽松,带动市场逐步回暖

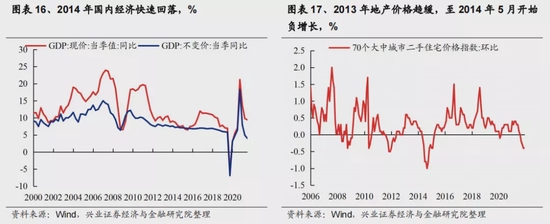

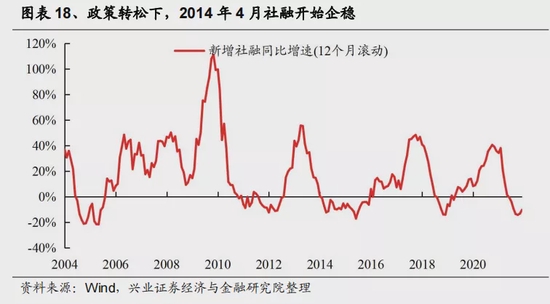

2012年底经济实现“软着陆”,此后持续“L”形探底难见起色。2013年全年货币政策定力维持较强定力,年中“钱荒”后,社融增速开始快速回落,企业融资状况恶化。至2013年四季度,国内经济下行压力再次加大,企业盈利开始回落。地产方面,由于高库存等问题(尤其是三四线城市),地产价格从2013年初便已趋缓,至2014年5月时更开始回落。

针对这样的情况,2013年底十八届三中全会确立全面深化改革的战略部署,将经济体制改革列为重点,并提出“核心问题是处理好政府和市场的关系,使市场在资源配置中起决定性作用和更好发挥政府作用”。12月13日经济工作会议定调“经济运行存在下行压力”,要求经济工作“坚持稳中求进、改革创新”。

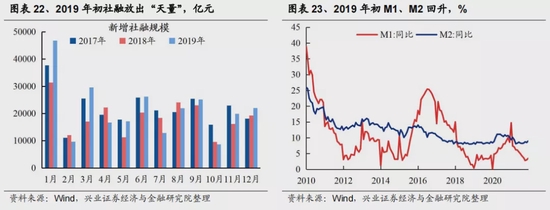

此后国内货币政策开始逐渐转向宽松,从而为结构调整和转型升级营造中性适度的货币金融环境。2014年4月22日央行宣布从4月25日起下调县域农村商业银行人民币存款准备金率2个百分点,下调县域农村合作银行人民币存款准备金率0.5个百分点;4月23日,央行宣布在分支行开展信贷资产质押试点。4月25日,为贯彻落实4月2日国常会的精神,央行创设PSL为开发性金融支持棚改提供长期稳定、成本适当的资金来源,而PSL也在今后几年成为央行释放流动性的重要途径。政策转松下,社融随即于2014年4月开始企稳。

2014年6月9日,央行再次宣布对符合审慎经营要求且“三农”和小微企业贷款达到一定比例的商业银行(不含4月25日已下调过准备金率的机构)下调人民币存款准备金率0.5个百分点,对财务公司、金融租赁公司和汽车金融公司下调人民币存款准备金率0.5个百分点。

与此同时,资本市场服务实体经济地位显著抬升,金融监管进入新一轮放松周期,股权融资再度得到重视,推动A股开启双向扩容。2014年5月,国务院发布《关于进一步促进资本市场健康发展的若干意见》(新“国九条”),从经济社会发展全局的高度,对新时期资本市场改革、开放、发展和监管等方面进行了统筹规划和总体部署,资本市场的地位显著提升,金融监管加速放松,新一轮国企改革、行业并购重组兴起。

随着货币宽松逐渐落地、信用环境边际改善,以及政策监管放松,2014年5月中旬,在创业板连续3个月调整后,新股、题材股一度躁动。至2014年6月中旬,行情开始逐渐启动。2014年7月下旬金融、地产、有色等板块更大幅大涨。

3.2、2014年三季度,政策宽松难抵经济下行,市场进入纠结期

尽管2014年初开始政策端“稳增长”已在持续落地,但由于实体经济加杠杆动力较弱,2014年下半年宏观数据仍持续不达预期。事实上,2014-2016年的稳增长周期中,尽管无论是地产的放松政策还是基建的支持政策都非常积极,但社融增速一直等到2015年6月才正式见底,房地产开发投资更是要等到2015年11月才见底,基建投资增速甚至仍在持续回落。这些因素都导致当时经济的的复苏回升非常缓慢。

受经济持续低于预期等因素拖累,2014年三、四季度期间市场多次波动调整。在2014年7月大涨后,8月金融、地产、有色等板块很快陷入调整。不过得益于政策的放松,整体主题投资、市场热点仍较为活跃,保持了市场人气。此后2014年8、9月下旬,市场又连续因为宏观数据不及预期而出现调整,10月更因为叠加美联储宣布退出QE4、沪股通延期等因素而显著回调。

然而,行情正是像这样,在政策持续加码、市场犹犹豫豫、指数震荡抬升中逐步确立。随着房价在9、10月份见底回升,以及基建项目批复,行情主线逐步由国企改革等题材股再次转向金融、地产链、基建链。

3.3、2014年底,政策全面宽松,金融地产带动指数行情

经济下行压力下,政策宽松不断加码。2014年9月,央行创设MLF并随即向市场投放5000亿中期基础货币。2014年9月30日央行又发布《关于进一步做好住房金融服务工作的通知》明确要求放松限贷。此后首付比例也多次下调。2014年10月中旬,PSL开始实际投放。

终于2014年底,货币政策转向全面宽松,金融地产带动指数加速上行。2014年11月21日,央行宣布将于次日分别下调存贷款基准利率0.25和0.4个百分点。超预期的降息立刻点燃了市场的热情,金融地产板块全面上涨,带动大盘指数快速抬升。至2015年1月初,非银金融涨近90%,银行也大涨近60%。

此后2015年央行又连续实施五次降息、五次降准(含2次定向降准)。存贷款基准利率分别下降125bp至1.50%和4.35%,存款准备金率则下降3个百分点至17%。市场利率大幅下行,央行7天逆回购利率从年初的3.85%大幅回落至2.25%。大放水下,流动性走向泛滥,A股市场也进入疯牛。而金融地产虽然在2015年1月完成调整后再次迎来上涨,央行又于2015年3月下调房贷首付比例,但市场的主线已转向TMT、军工等板块。

4、第四轮:19年初,政策放松下轮动式普涨

4.1、2018年三季度,政策基调开始边际微调

2018年美联储连续加息引发全球市场动荡,同时美国发起对华贸易战,叠加国内从2017年四季度开始供给侧改革去杠杆带动国内信用收缩,A股市场在2018年1月大涨之后随即开启大跌。至2018年下半年,经济、企业盈利快速恶化,A股市场也进一步回落。期间连续的大跌更导致股权质押风险暴露,几次引得市场人心惶惶。

2018年7月开始,政策基调开始边际微调。2018年7月政治局会议提出“经济运行稳中有变”,要求做好“稳就业、稳金融、稳外贸、稳外资、稳投资、稳预期”,10月政治局会议进一步强调“经济下行压力有所加大,部分企业经营困难较多,长期积累的风险隐患有所暴露”,要求坚持“两个毫不动摇”,促进多种所有制经济共同发展,研究解决民营企业、中小企业发展中遇到的困难。10月20日出台个税专项抵扣,此后国务院、发改委又连续发文扩基建、促消费。与此同时,针对股市下跌的连锁风险,监管层也通过设立专项纾困资金、修订《公司法》鼓励回购、推动券商、保险、私募、地方政府等各方力量联手维稳市场等方式进行化解。央行也持续通过降准和开展MLF操作等措施投放流动性。

但总的来说,海外美联储连续加息、全球市场大跌,国内企业融资困难、经济持续回落、投资者信心萎靡之下,并未能挽回市场的颓势。

4.2、2018年底,政策加速发力,带动19年初市场轮动式普涨

直到2018年底,政策环境开始加速好转。11月1日习主席在民企座谈会上要求减轻民企税费负担、解决民企尤其是中小企业融资难融资贵问题,11月5日又在首届进博会上宣布设立科创板并试点注册制。

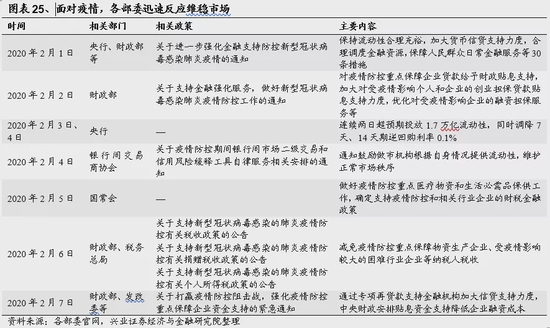

终于12月19日至21日中央经济工作会议召开并重提“以经济建设为中心”,强调“强化逆周期调节”,要求“实施更大规模的减税降费,较大幅度增加地方政府专项债券规模”,“解决好民营企业和小微企业融资难融资贵问题”,并定调“金融是实体经济的血脉”、“资本市场在金融运行中具有牵一发而动全身的作用”将资本市场地位拔升至前所未有的高度。随即2019年初社融放出天量,M1、M2双双回升。政策宽松下,2019年初市场迎来一波指数级别上涨,金融地产等低估值板块也迎来修复。

5、第五轮:2020年3月至7月,疫情修复+政策放松

2020年初新冠疫情爆发,带动A股市场陷入震荡,尤其是1月20日国家卫健委宣布将新冠病毒感染的肺炎纳入法定传染病乙类管理,并采取甲类传染病的预防、控制措施,1月23日武汉宣布封城后,市场更开始加速回落。直到2月3日春节后首个交易日,经过假期间的情绪酝酿,以及当天上证综指7.7%的大跌后,市场阶段性完成出清。此后,随着各部委迅速反应维稳市场,叠加在全国积极应对之下,国内疫情逐渐得到控制,A股也开始大幅反弹。

然而好景不长,由于疫情管控上的疏忽,2月下旬海外疫情开始蔓延升级,恐慌情绪和悲观预期快速发酵。当预期在短时间内大幅反转,并在高估值+交易拥挤+杠杠产品等因素共同作用下,市场进入到挤兑流动性的绝地求生模式,“现金为王”成为最后的信仰。市场开始大规模抛售手上所有可变现资产以换取流动性,导致羊群效应踩踏、全球市场连续大跌,VIX指数突破08年水平。

海外疫情蔓延+全球市场暴跌之下,A股市场同样遭到牵连,2月下旬开始震荡,进入3月中旬后更连续大跌、突破前低。

面对疫情不断升级,海外各国终于意识到要加紧防控。3月13日特朗普宣布美国进入“国家紧急状态”,并启动500亿美元的紧急资金储备应对新冠肺炎疫情。美国国会也于3月14日凌晨紧急通过新冠肺炎疫情应对法案。此外,包括意大利、西班牙、法国等在内的多个国家均已宣布封锁全国,英国政府也准备出台应对新冠病毒的紧急法案。

与此同时,面对全球市场“泥沙俱下”,各国央行也纷纷出手救市,“有形的手”集中出场。美联储在连续打出巨幅回购、紧急降息至零、重启7000亿美元QE等政策组合拳之后,又于3月17日宣布恢复商业票据融资机制,向市场提供短期信贷。欧央行也宣布大幅提高QE规模至1400亿欧元,并增加LTROs和放松TLTRO III的条件。同时,包括韩国、意大利、英国、西班牙、法国等在内的多个国家开始禁止做空股市缓解市场下行压力,美国也限制了卖空最大的高收益市政债ETF。

随着连续的政策托底不断落地,海外市场终于在3月下旬企稳反弹,A股市场也因此再度迎来修复。至2020年5月时生产活动已基本恢复。与之相对应的,决策层在疫情爆发之初集中发力政策宽松后,至2020年5月时宽松力度略有放缓,逆回购、LPR利率持平,部分投资者甚至开始担忧流动性拐点出现,市场也一度陷入震荡。

但6月17日国常会要求“综合运用降准、再贷款等工具,保持市场流动性合理充裕”、6月18日央行随即调降14天逆回购利率20bp很快打消了这种担忧。

就在这样的市场环境中,2020年6月底7月初金融地产急速拉升,带动指数向上。整体来看,这波金融地产行情,一方面是以消费、成长为主的核心资产风格在经历2019年初以来1年半时间的极致演绎后,随着2020年5、6月流动性预期边际变化而经历调整后,市场阶段性的风格切换。另一方面,经济复苏之下,市场预期金融地产业绩有望回暖。

二、历轮“稳增长”行情总结及对“mini版2014”的启示

1、历次“稳增长”行情,都出现在经济压力较大、政策明确宽松的时候。如2008年金融危机后“四万亿”大放水,2011年12月政治局会议政策基调微调将经济增长放到更靠前的位置、至2012年中更明确表示“把稳增长放在更加重要的位置”,2014年、2018年底中央经济工作会议提出“以经济建设为中心”,2020年6月国常会重新稳定预期、央行调降政策利率。经济下行压力下,政策明确宽松,带来“稳增长”行情。

2、“稳增长”行情的过程中,悲观预期的反转比经济数据的实际变化更重要。随着政策环境逐步转向宽松,市场大多在预期升温中开启“稳增长”行情。期间不排除由于经济复苏不及预期等因素,导致市场对政策放松、经济企稳的信心出现动摇,进而导致出现阶段性的震荡调整。然而,随着决策层不断释放更加强有力的“稳增长”信号坚定投资者信心、悲观预期不断被扭转,市场终将重新迎来上涨、进入到“稳增长”行情中赚钱效应最强的窗口。整体来看,在政策宽松方向已经明确的情况下,“稳增长”行情期间由于市场预期、信心的阶段性变化而导致的调整,最终都将成为绝佳的布局机会。

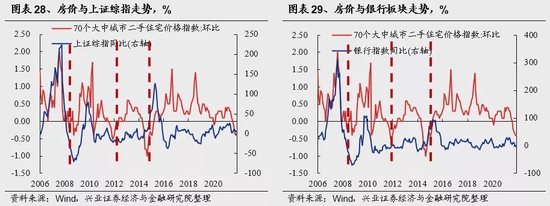

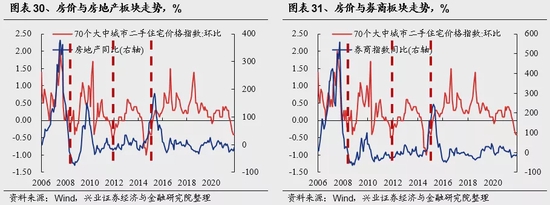

3、房价下行压力,可以作为衡量“稳增长”的重要信号。2008年10月、2011年 12月和2012年11月、2014年9月、2018年12月和2020年2月,房价存在较大下行压力时候,往往是“稳增长”发力的窗口。

4、结构上,历轮“稳增长”期间,金融地产为代表的“大金融”板块往往涨幅靠前,有色、煤炭等周期板块也大多有不错的表现。

5、以史为鉴,当前市场同样处在“稳增长”、边际“宽信用”的窗口,类似“mini版2014”的低估值结构性行情正在演绎。2021年12月以来,决策层不断在政治局会议、经济工作会议等重要场合要求“稳增长”,央行连续降准、下调政策利率等政策宽松,财政部宣布新增专项债额度1.46万亿提前下达,1月份部分省市重大项目较往年提前下发,反复确认和兑现行情核心的逻辑。与此同时,当前金融地产等低估值板块同样是人少的地方。不管是估值还是机构持仓都处于历史底部,四季度以来已开始加仓。并且在“稳增长”预期升温下,市场关注度正不断提升。

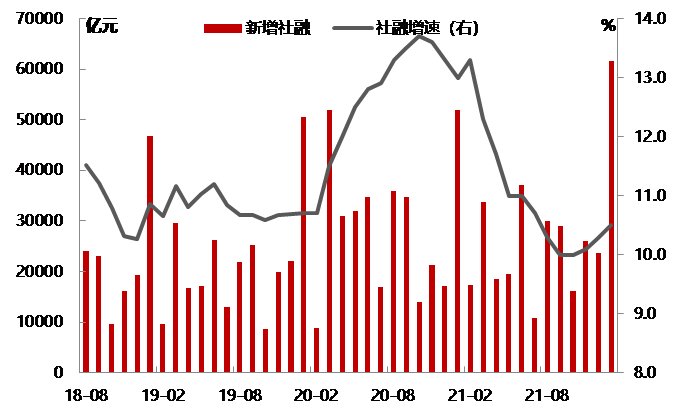

1月“天量”社融有望进一步坚定市场信心,带动类似“mini版2014”的低估值结构性行情持续展开。2014年行情的演绎过程中,社融都是影响市场预期乃至形成对“稳增长”信心的重要信号。2014年7月下旬公布的6月社融大超预期,一度带动金融、地产、有色等板块大涨。与之相对的,2014年8、9月下旬,市场又连续因为社融数据不及预期而出现调整,10月更因为叠加美联储宣布退出QE4、沪股通延期等因素而显著回调。2022年1月“天量”社融有望进一步坚定市场信心,带动类似“mini版2014”的低估值结构性行情持续演绎。

需要强调的是,相似更多是结构,指数大概率只是2014年的“mini版”。1)2014年是全面的系统性放松,而当前在地产“房住不炒”、基建“托而不举”大基调下,政策宽松力度和空间相对有限,更有可能是阶段性、托底式的放松。2)2014年逐渐演变成为一轮杠杆牛,而当前市场杠杆力量较弱,机构资金仍是市场主导力量。3)2014年中,金融、地产等低估值板块市值权重较高,从而带动指数大幅上行。而当前这些板块的市值权重已显著回落,对指数的拉动效应减弱。

6、关于本轮“稳增长”,暨“mini版2014”的持续性,在房价下行压力解除、70个大中城市住宅价格环比转正前,低估值结构行情大概率将继续。例如,08、12、14年三轮稳增长行情,在房价环比转正前,银行、地产、券商等低估值板块的修复仍未结束。甚至在转正之后“稳增长”板块仍能进一步上行。因此,综合以上判断,我们认为“mini版2014”当前远未到右侧,仍将持续演绎。

风险提示

关注政策宽松不及预期,中美博弈超预期等。

股民福利来了!送您十大金股!点击查看>>