来源:国际金融报

短期阵痛不改中长期发展前景,但行业内部分化会加剧,未来还是要看创新研发能力以及集采政策下的市场消化过程,暴跌后仍会有一个筑底分化过程,板块分化会加剧。

春节后开市第一天,就有投资者急着想要赎回基金,受巨额赎回影响,这只基金选择了部分份额延期处理。

近日,《国际金融报》记者注意到,天治基金旗下天治量化核心精选基金曾在春节前后发生过巨额赎回情形。根据天治量化核心精选基金在1月25日和2月8日发布的公告,该基金曾在1月24日和2月7日发生基金份额净赎回申请超过了前一开放日基金总份额10%的情形,即发生了巨额赎回情形,且存在单个基金份额持有人超过上一开放日基金总份额20%以上的赎回申请的情形。

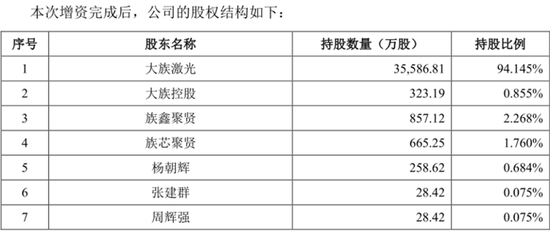

去年四季报显示,天治量化核心精选基金规模为0.32亿元,已经连续60个工作日低于了基金清盘预警线,报告期内,该基金存在两家机构投资者持有份额分别占基金份额比超过20%的情况,份额占比分别为52.9%和40.15%。

遭巨额赎回

2月8日,天治量化核心精选基金发布基金发生巨额赎回实施延期赎回的公告中提及,2月7日,发生基金份额净赎回申请超过了前一开放日基金总份额10%的情形,即发生了巨额赎回情形,且存在单个基金份额持有人超过上一开放日基金总份额20%以上的赎回申请的情形。相同的公告,该只基金还曾在今年1月25日发布过。

天治量化核心精选基金在基金公告中提及,根据本基金《基金合同》的约定,“当基金发生巨额赎回,在单个基金份额持有人超过基金总份额20%以上的赎回申请情形下,对于其超过基金总份额20%以上的部分,基金管理人可以延期办理赎回申请;对于该基金份额持有人当日赎回申请未超过20%的部分,基金管理人认为有能力支付投资人的全部赎回申请时,按正常赎回程序执行;基金管理人认为支付投资人的赎回申请有困难或认为因支付投资人的赎回申请而进行的财产变现可能会对基金资产净值造成较大波动时,基金管理人在当日接受赎回比例不低于上一开放日基金总份额的10%的前提下,可对当日的其余赎回申请按单个账户赎回申请量占赎回申请总量的比例,确定当日受理的赎回份额;对于未能赎回部分,基金管理人可对其赎回申请进行延期办理,延期的赎回申请转入下一个开放日继续赎回,直到全部赎回为止。”

上述《基金合同》还约定,延期的赎回申请与下一开放日赎回申请一并处理,无优先权并以下一开放日的该类基金份额净值为基础计算赎回金额,以此类推,直到全部赎回为止。

该公司按照《基金合同》的约定,对该单个基金份额持有人30%的赎回申请(合计不低于前一工作日基金总份额的20%)与其他基金份额持有人的赎回申请一并予以接受和确认,对该单个基金份额持有人其余赎回申请进行延期办理直至巨额赎回情形消失。

此前,该只基金在1月25日的公告中也提及,对该单个基金份额持有人不低于前一工作日基金总份额15%的赎回申请与其他基金份额持有人的赎回申请一并予以接受和确认,对该单个基金份额持有人其余赎回申请进行延期办理。

若按照上述两份公告推算,该只基金在近7个交易日内,至少遭遇了两次巨额赎回,能参与这两次巨额赎回的投资者可能只有机构投资者。该只基金去年半年报显示,A、C份额合计共有276户持有人,其中,二者机构投资者持有份额占各自总份额比分别为99.39%和96.69%,A、C份额合计机构投资者持有占比达到98.4%。

根据该只基金去年四季报,报告期内,曾有两家机构投资者持有份额占总份额比超过20%的情况,占比分别为52.9%和40.15%,这两家机构投资者合计持有份额占比就已经达到92%以上,上述两次巨额赎回的公告或与这两家机构投资者有关。

原本就规模偏小,此番遭遇巨额赎回,该只基金可能难逃清盘命运。

天天基金网显示,天治量化核心精选基金2020年四季度末时的总规模接近1亿元,但2021年全年业绩不佳,再加上机构投资者的大额赎回,去年四季度末基金最新规模已经只有0.32亿元。该基金也在去年四季报中提及,本基金存在连续60个工作日基金资产净值低于5000万元的情形。

投资风格引担忧?

是什么原因使得机构投资者在春节前后巨额赎回该只基金?

从该只基金去年四季度重仓股中或许能窥探一二。去年四季报显示,该只基金重仓股主要来自白酒、医药、医疗、家电、旅游酒店等行业。

该只基金在去年四季报的策略中提及,“地产、基建政策的放松将带来信贷及社融的边际上升,如果上述政策对经济及地产行业作用仍不显著,后续更多的政策比如再次降准甚至降息仍可期待,故今年一季度应该是货币政策的甜蜜期。从行业角度,我们看好受益于地产政策边际放松的家居、家电、建材行业,受益于货币政策边际放松的金融以及行业反转的生猪养殖等行业。”

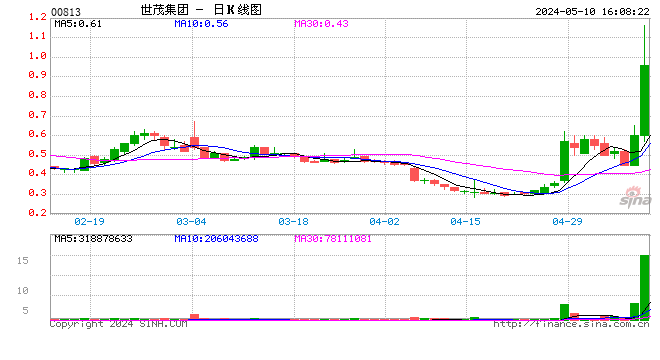

虽然看好地产、基建板块,但该基金并未在去年四季度末就这两大板块进行重点布局,相反依旧坚持着“喝酒吃药”的主题,重仓股中有多只白酒和医药龙头企业。然而,白酒板块自去年开始就一直震荡调整。同时,自去年下半年以来,医药板块的一些龙头企业股价也是“跌跌不休”。

天天基金网数据显示,截至2月8日,天治量化核心精选基金今年以来净值跌幅已超6%,近一年跌幅已超25%。

该只基金去年四季度末的重仓股中包含药明康德,作为一只CXO赛道的龙头股,药明康德的股价在近期出现较大波动,而就在该只基金遭遇巨额赎回的后一个交易日,药明康德股价跌停。据了解,受药明生物的两家子公司被美国商务部列入UVL事件影响,2月8日药明康德A股和H股分别收跌9.99%和11.36%。2月9日,药明康德方面表示业务和运营一切正常,药明康德不在“未经核实名单”(UVL)名单中,预计未来也不会被纳入该名单。

独立财经评论员郭施亮告诉《国际金融报》记者,医药医疗板块一方面受到药明康德等巨头企业的不利传闻因素影响,市场连锁反应,把不利因素扩散到整个板块与相关联板块中;另一方面与集采因素有关,最近一年市场对政策敏感度较大,整个医疗板块加速了洗牌过程。

郭施亮进一步指出,长期来看,短期阵痛不改中长期发展前景,但行业内部分化会加剧,未来还是要看创新研发能力以及集采政策下的市场消化过程,暴跌后仍会有一个筑底分化过程,板块分化会加剧。