记者 张燕北

伴随着全球范围内ESG投资的大幅增长,我国ESG投资实践在二级市场加速发展,其中公募基金依然是当之无愧的佼佼者。国内公募基金ESG投资布局于去年迈入快车道后,2022年以来热度不减,多只ESG主题基金于年初接连启动发售。此外,还有多只ESG产品正在排队等待审批。

业内预计,2022年ESG相关投资领域或将成为公募基金的重要布局方向。在投资中,ESG投资策略作为衡量企业盈利与可持续发展能力的重要标准,正成为筛选个股与优化指数的有效手段。未来,在政策导向和市场需求的双轮驱动之下,以环境、社会和治理为核心的ESG投资在我国将会迎来广阔的发展空间。

公募深入部署ESG投资

今年以来,包括银行理财子公司、公募基金在内的众多投资机构继续围绕ESG主题积极布局。其中公募基金步履不停,从产品、投研等多方面积极深入部署ESG投资。

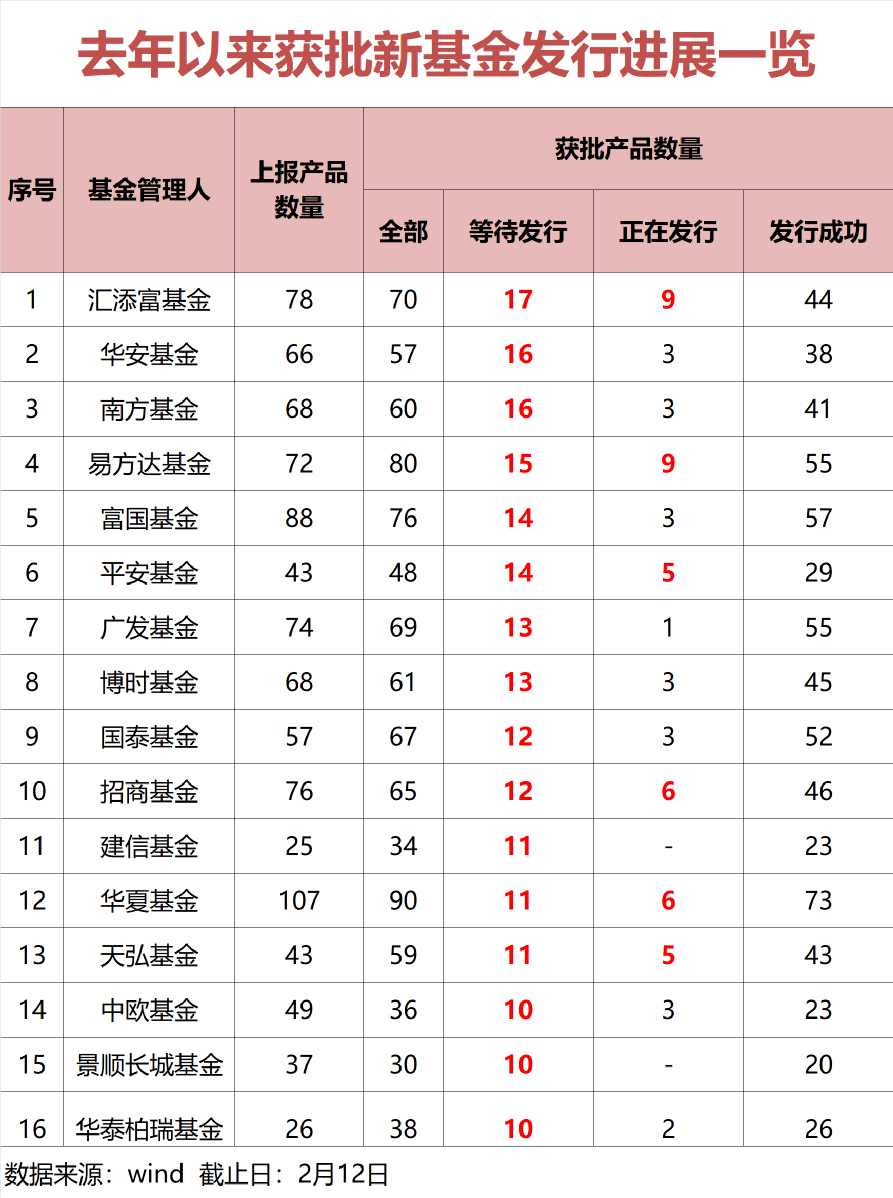

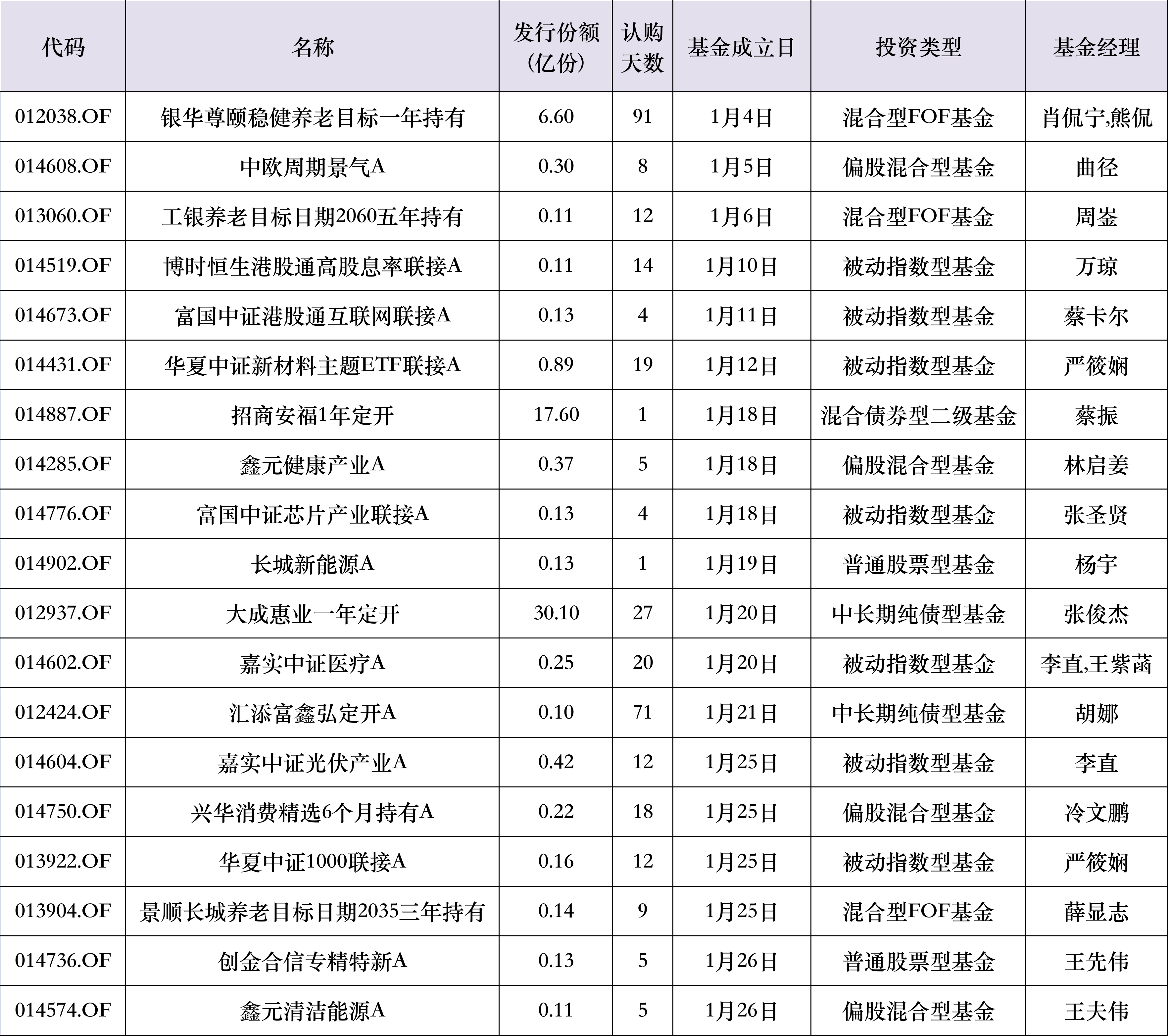

其中,相关基金产品的发行仍是ESG投资布局的重头戏。Wind数据显示,中航瑞华ESG一年定开、英大中证ESG120策略、华夏沪深300ESG基准ETF三只纯ESG基金正在发行中。而按照基金公司披露的发行计划,华夏ESG可持续投资一年持有和东方红ESG可持续投资将分别于2月14日和2月17日启动认购。

此外,证监会披露的信息显示,还有多只ESG主题产品正在排队等待审批,例如去年末提交申请材料的南方沪深300ESGETF基金、东方红ESG责任投资混合基金和嘉实长三角ESG纯债基金。

从国内ESG投资来看,2021年以来呈现加速发展态势。截至去年底市场上有15只名称中带有“ESG”的主题基金,其中9只于2021年成立。除 “纯ESG产品”外,目前国内市场上存续的ESG产品还包括“泛ESG产品”,即投资策略可能仅参考了环境、社会、治理的其中一项或两项。

根据兴证证券统计,截至2021年12月31日,国内已发行的ESG相关基金(包括泛ESG产品)共有175只,已披露产品规模达3636亿元。仅2021年发行相关产品达86只,接近年初时市场产品数量总和。

在推动ESG投资的过程中,头部基金公司表现踊跃。据了解,南方基金积极推动可持续投资及绿色投资,已累计发行多只符合联合国可持续发展目标和绿色投资目标的公募基金产品,如:南方ESG 主题股票基金、南方新能源产业趋势混合、南方新能源 ETF、南方中证长江保护主题 ETF 等。

而部分合资公募在ESG投研方面有着得天独厚的优势,也在调动资源发力ESG投资领域。2020年7月,摩根士丹利华鑫基金成立了大摩ESG量化混合基金,发行规模22亿元。该产品创新性地将ESG投资理念与量化策略相结合,兼具ESG理念排除风险、追求可持续回报与量化投资处理海量数据、追求概率致胜的优点。

显而易见的是,ESG产品布局已进入快车道。布局基金产品之外,更有多家公募基金已将ESG融入日常投资理念,持续推进ESG投资建设。

例如南方基金高度重视可持续发展金融的研究与实践,早在2018年即加入了UNPRI(联合国责任投资组织),并率先建立了ESG管理架构,搭建了ESG评价系统和投资体系,践行积极股东策略,探索发挥投资端对实体经济的引导性作用。

ESG基金投资回报可观

针对近两年ESG投资在国内市场兴起并且引发公募关注的现象,公募业内认为,究其根本,

ESG投资具有获得风险调整后更高回报的潜力。未来,在政策导向和市场需求的双轮驱动之下,ESG投资在我国将会迎来广阔的发展空间。

南方基金介绍道,ESG投资是环境(Environmental)、社会(Social)、公司治理(Governance)投资理念的简称,也可以称为可持续社会责任投资。ESG投资理念将环境、社会和公司治理方面的因素,补充进以财务绩效为主的传统分析框架中,引导资金流向环境保护、社会公益和公司治理优秀的企业。

近年来,包括环境(E)、社会(S)和治理(G)等不同要素的可持续发展理念在全球日益受到重视,越来越成为投资决策过程中的重要依据。据GSIA(全球可持续投资联盟)最新发布的《全球可持续投资评论2020》统计,目前全球专业管理的资产总额已经增长到98.4万亿美元,可持续投资管理资产共占管理资产总额的35.9%。

在南方基金看来,在国内,推动ESG投资发展的各方积极因素也在积极萌发,监管、上市公司、资管机构、评级机构等正共同推动ESG生态完善。特别是“双碳”战略的推进,为中国ESG投资发展提供了历史性机遇。

摩根士丹利可持续投资研究所发布的《可持续发展现状》研究报告显示,在2020年,美国可持续股票基金的业绩表现超出传统同类基金百分比的中位值4.3个百分点,这是自2004年以来的最大业绩差异,并且是在全球疫情肆虐下这一充满不确定性的年份收获的结果。研究结果进一步凸显了可持续基金在风险调整后获得更高回报的潜力,这一优势在市场剧烈波动时期表现得更为明显。

同时,摩根士丹利华鑫基金认为,ESG投资可助力实现“双碳”目标。中国设立了力争2030年前实现碳达峰、2060年前实现碳中的“双碳”目标,这对金融服务实体经济提出了更高要求,而有助于“双碳”目标实现的ESG投资也受到越来越多的关注。

数据对ESG基金的业绩进行了佐证。从已发行的产品来看,各家跟踪标的各有不同,但目前都取得了不错的业绩表现。纯ESG产品中,财通中证ESG100指数增强成立以来回报率达174.37%,易方达ESG责任投资、南方ESG主题收益均比较亮眼。而“泛ESG产品”中,兴全社会责任、兴全绿色投资、景顺长城公司治理、万家社会责任定开、建信上证社会责任ETF成立以来回报均在200%以上。

基金多举措积极应对挑战

由于ESG投资在国内尚处于起步阶段,在ESG持续推进的背景下仍有一些需要面临的挑战。基金公司直面困难,寻求解决之道。

南方基金介绍道,当前开展ESG工作遇到的挑战主要有以下两个方面:第一个是ESG披露的情况不够完善,数据缺失情况比较严重,南方基金也在不断地丰富自己的数据库,通过金工的方法挖掘相关数据;另外一个挑战是中国市场ESG的标准建立。

对于机构投资者如何促进“碳达峰、碳中和”,南方基金有如下几点思考和探索:一是借助金融科技,构建“碳排放”数据库。碳排放数据是金融行业衡量企业所面临的气候变化风险的基础设施,也是资产定价重估的必备环节。公募基金需要通过大数据集合对投资标的进行更全面立体的分析,将碳排放数据库与主动研究充分结合。但实际情况是,国内企业的ESG信息披露数据不完整。对此,南方基金通过外部数据采集、金融科技和算法等手段,完成了对A股4000多个上市公司的碳排放测算数据库,这构成了我们深入研究与投资的基础。

二是优化投资框架,降低资产组合中的碳足迹。南方基金在过去一年大幅降低高污染高能耗企业的投资比例,股票投资组合加权平均碳排放降幅超过40%。三是丰富产品供给,推进碳排放产品研发。公募基金通过投资策略以及产品研发,帮助投资者分享碳中和行业成长红利。四是履行社会责任,完善碳排放管理体系。南方基金建立了内部碳排放管理体系,按照国际通行标准对公司碳排放进行核算。五是建立生态圈,不断提升ESG影响力。

面对挑战,摩根士丹利华鑫基金从以下三个方面提出解决办法。其一。建议建立中国市场ESG生态目前,国内已经形成ESG的小生态,若能够设立类似PRI的权威主体机构,制定ESG的行动方案,使得参与主体能够更加步调一致,并建立ESG分享机制和中国ESG知识库。

其二,建议推动实现ESG本土化,抢占全球话语权ESG的本土化不仅需要参考成熟市场的主流评价标准,更需要制定更加客观合理更符合中国实际情况的ESG标准。例如,中国在扶贫工作方面做出了很多积极的举措,对全社会具有非常积极的正面影响,在设计中国本土化的ESG标准过程中应在社会因素中加以突出这一差异化因素。其三,摩根士丹利华鑫基金还表示,未来将加强与股东方摩根士丹利的ESG投研合作。