图源:图虫创意

图源:图虫创意1月,百强房企单月业绩同比下降近4成,拿地总额下降超6成,多数规模房企销售表现不佳。与此同时,在收并购发债、贷款等政策支持下,1月房企收并购事件明显增多。

展望2月,业内人士认为,房地产市场仍难言乐观,成交或将持续下行。全年来看,预期行业将迎来负增长时代,谨慎的投资预期难以大幅扭转。

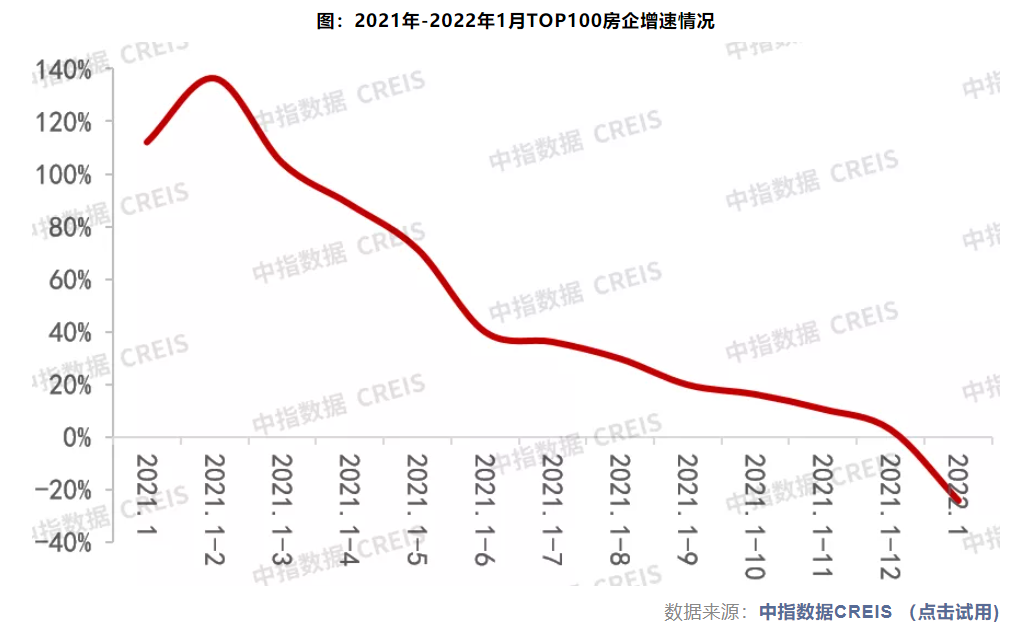

销售业绩下滑近4成

1月,房地产市场延续了去年下半年以来降温的趋势。

克而瑞研究中心的数据显示,1月,百强房企实现销售操盘金额5256亿元,单月业绩规模同比降低39.6%,较2021年月均水平降低43%,多数规模房企销售表现不佳,业绩不及去年同期和去年月均水平。

中指研究院的数据也显示,1月,百强房企销售额均值为61.8亿元,同比下降23.1%;百强房企销售门槛值11.7亿元,同比下降45.6%。

从重点城市情况看,克而瑞研究中心监测的29个重点城市1月商品住宅供应面积同、环比分别下降43%和58%,成交面积环比下降37%,同比跌幅扩至46%。其中,一线城市成交再陷低迷,环比下降21%,同比跌幅扩至38%。25个二、三线城市成交跌至低位,同、环比跌幅都在40%以上。

对于成交大跌的原因,克而瑞研究中心认为,一是因为春节假期临近,不少房企放缓供货节奏,供应低迷一定程度上导致成交大幅下滑。二是因为市场下行压力加剧,购房者观望情绪愈加浓重。

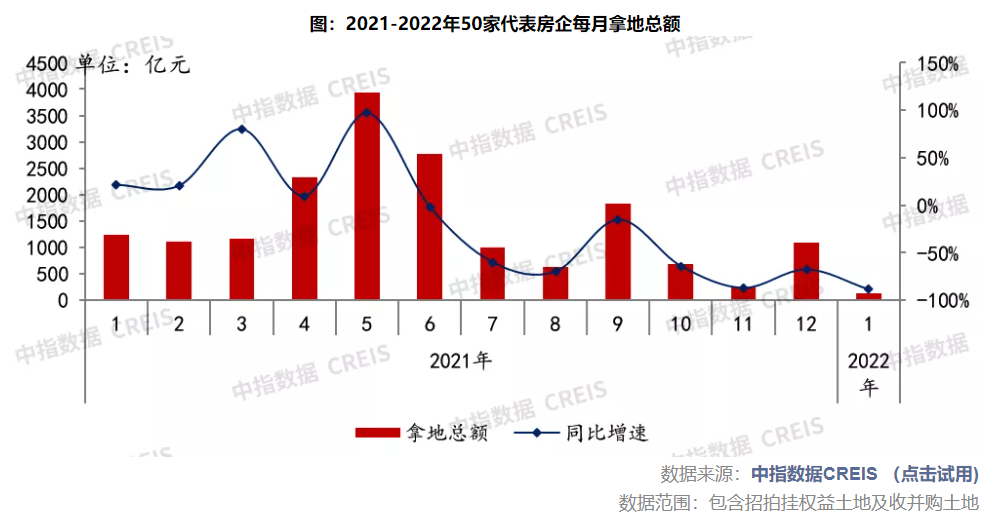

拿地总额大降6成

从土地市场来看,房企投资力度大幅下降。

中指研究院的数据显示,1月,百强房企拿地总额837亿元,拿地规模同比下降62.6%。其中,50家代表房企拿地总额同比下降88.8%。

从全国来看,克而瑞研究中心的数据显示,1月,全国300城经营性土地总成交建筑面积仅5478万平方米,环比降幅近九成,同比降幅也接近七成。成交总金额降至1133亿元,环比大降90%,同比也下降了75%。

对于土地市场低迷的原因,中指研究院认为,一方面,1月,受春节和集中供地影响,各地供地节奏放缓;另一方面,受各类金融调控政策影响,房企资金承压下拿地意愿和拿地能力降低。

克而瑞研究中心还指出,楼市下行叠加企业资金压力,并且1月仅有宁波完成2021年第三轮集中供地,因此销售百强房企拿地几乎“停滞”,仅有10余家房企首月有土地入账。其中销售TOP50房企单月拿地金额不足200亿元,同环比均下降90%以上。

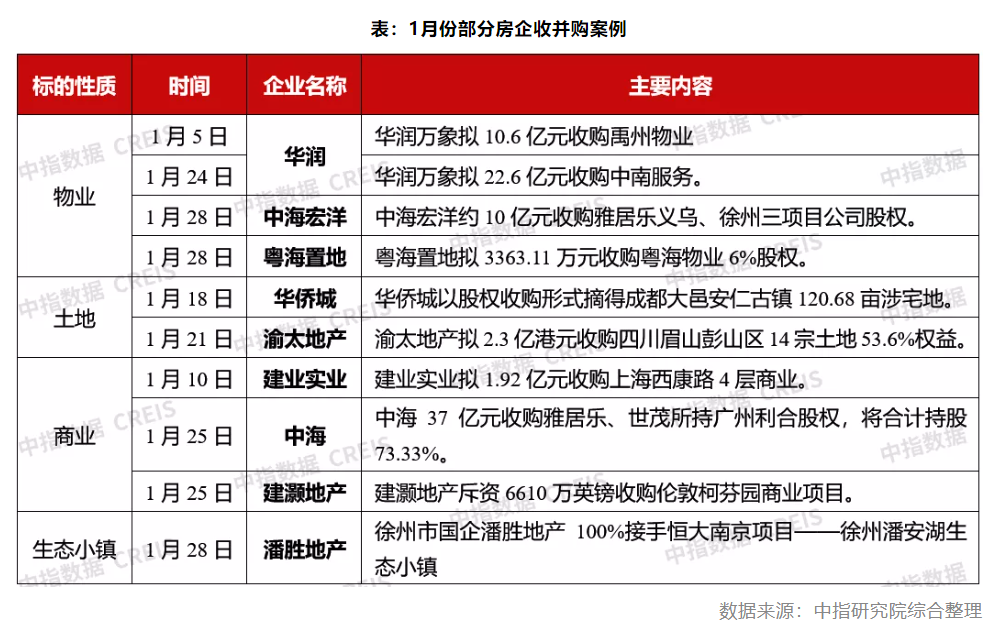

收并购事件明显增多

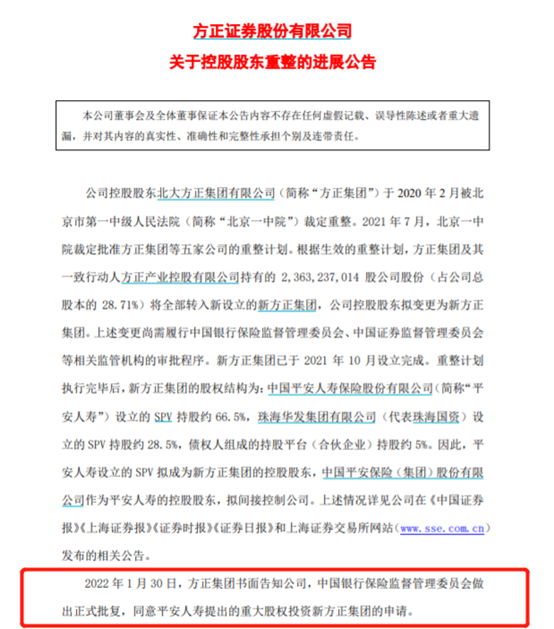

1月,在收并购发债、贷款等政策支持下,房企收并购事件增多。

据中指研究院统计,1月收并购事件如华润万象生活将禹洲物业、中南服务收入囊中,中海37亿元收购雅居乐、世茂所持广州利合股权,中海宏洋收购雅居乐义务、徐州等项目,徐州市国企潘胜地产接手恒大南京项目,粤海置地收购粤海物业等,国央企在收并购中表现较为亮眼。

1月6日,承债式并购贷款政策落地,针对出险企业项目的承债式收购,相关并购贷款不再计入“三条红线”相关指标。1月10日,又有消息称央行要求9家国企通过收并购项目资产的方式为11家中高风险房企提供流动性支持。

克而瑞研究中心认为,2022年,行业流动性风险持续,但同时收并购机会也在增加。一方面,对于偿债压力较大的企业来说,借助项目出让、资产出售扭转局面迫在眉睫。另一方面,央企、国企以及一些优质民营凭借自身实力以及政策支持将在收并购市场将掌握更大的主动权。随着并购融资通道的打通,行业收并购积极性受到调动。加强项目层面的转让与兼并收购力度,有望缓解出险房企的资金压力、防范风险扩大、加快市场压力出清。

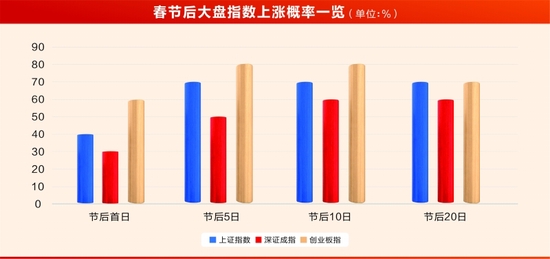

2月市场难言乐观

展望2月,克而瑞研究中心认为,房地产市场仍难言乐观,成交或将持续下行。受春节假期影响,一、二线城市供应或将明显缩量,成交也将持续低位运行。三、四线城市返乡置业或将弱于往年,成交整体回升幅度着实有限,传统返乡置业型城市更将面临较大的考验。从全年来看,行业下行并真正迎来负增长时代已成为共识。商品房销售规模经过5年的高位运行之后,将处在下调筑底过程中。

从土地市场看,克而瑞研究中心认为,2022年谨慎的投资预期难以大幅扭转,投资结构性回暖是大概率事件,但仍需要一定的传导时间,预计投资力度需要3-6个月的修复期。在楼市、土地市场热度持续下探的背景下,近期中央部门多次提及要维护房地产市场稳定发展,加强预期引导,支持房地产企业合理融资需求,更好满足购房人合理住房需求。可以预见的是,今年一季度房地产行业的资金环境将有所改善。但考虑到一季度也是各大房企的偿债高峰,行业整体风险偏好的降低,也会在一定程度上影响企业举新债拿地的积极性,谨慎投资仍是主旋律。2022年,集中供地的22个核心城市仍应是房企关注的重点。

集虎卡,开鸿运!最高拆522元惊喜福袋!