来源:资事堂

作者 | 郑孝杰

编辑 | 袁畅

股谚说,不要在天上下刀子的时候去接飞刀。

但确实有一些私募老将,在开年以来相对快速的指数调整中,持续斩获正收益。

根据截至1月21日的净值数据,王亚伟、邱国鹭、周良管理的代表产品的年内收益为5.9~8%一线,跑赢同期指数10个百分点以上。

当多数投资者感受是:跌“麻”了、跌“酥”了的时候,还是有些策略能够创造正收益。

这确实是件值得关注的事。

01

“公募一哥”选股灵动

千合资本的王亚伟在2022年迎来了开门红。

据私募排排网的统计数据,他管理的代表产品年内收益达8%(截至1月21日),领先同期沪深300指数超过10个百分点。

王亚伟奔私以来一直非常低调,几乎从不在公开场合露面,但市场一直很关注这位当年的“公募一哥”的一举一动。

来自渠道的信息显示,王亚伟的私募产品长期保持高仓位运作,几乎不做择时,仓位长年在 90%以上。而且,它的部分产品在特殊时点会利用股指期货、融券等工具适度风险对冲。

另外,王亚伟的组合配置据悉与主流公、私募有一定差异。他的港股配置比例长年在 30%以上。

在公募时,王亚伟就以宽广、独到的选股视野闻名,他当年上可买航空、银行,下可买仓储、软件,闲时还不忘重仓ST股,是个股票投资上的“杂家”。

这一轮他的投资也早早布局到了价值股上,有渠道信息称,去年12月末,王亚伟的产品仓位已达到九成,A股的持仓重点行业配置于钢铁、房地产、医药生物等。

这或许是他在本轮下跌中相对“独善其身”的原因。

02

少数派战略持仓金融

由周良担任主要基金经理的少数派投资,是今年另一个逆势飘红的私募产品。少数的代表产品是年内收益(截至1月21日),达到5.9%,显著跑赢了市场。

与多数主动型私募机构注重成长风格不同,周良的投资一直较为集中于长期具备投资价值和合理估值的标的。

比如银行股、保险股就是他们迄今为止,长期重仓的战略品种。

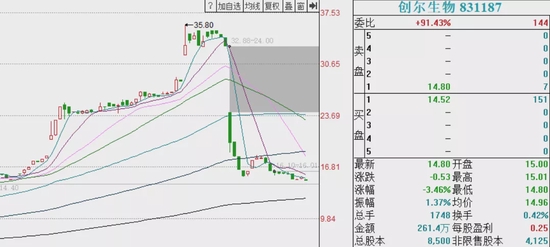

而恰恰在1月份股票调整中,中证500代表的中小盘股票,单月跌幅超过10%,银行板块则是多数上涨,这一点也验证了少数派的持仓的“鲁棒性”。

今年1月份初周良曾对其产品持有人表示,他预判机构资金已开始流入大盘价值股,切换前期的成长风格,目前看,这个判断得到验证。

当然,这个过程需要在前期保持定力、敢于承受压力。2021年由于坚守价值型资产,少数派的产品净值表现平淡。对此,周良曾坦诚“没有盲目追涨强势赛道,而是仔细分析持股,耐心等待时机。”

03

价值派私募重展“雄风”

此外,资事堂发现,过去两年受到“逆风”考验的高毅邱国鹭,今年1月业绩“大翻身”。

截至1月21日,邱国鹭管理的产品录得7.3%的收益。他这只产品发行于2019年5月,为一只三年期产品。

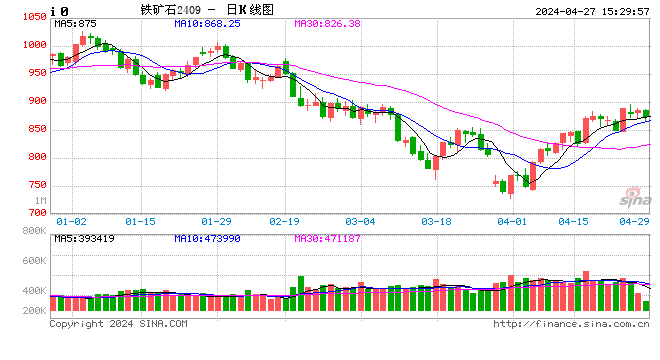

邱国鹭也是价值派选手,强调价值型投资机会,并在港股有一定仓位,目前看,他的风格在新年以来的市场行情中适应度较高。

而据私募排排网,百亿私募泓澄投资的净值年内微跌,亏损了一个点(截至1月21日),这在业内也算是回撤管理较好的机构。

这家机构最新对持有人的资料中,强调2022年港股的比较优势将逐步显现,目前港股整体估值处于历史低位,A/H股溢价处于历史高位,国内趋于宽松的流动性环境,或将助力南下资金持续流入。

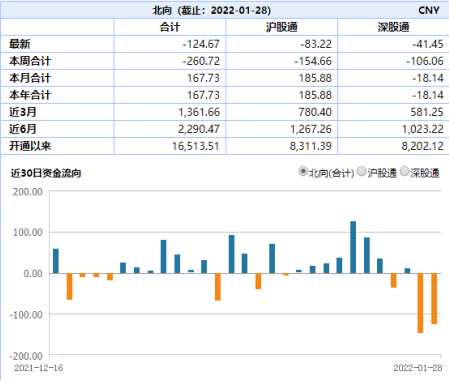

梳理发现,1月份沪深300和中证500跌幅分别为6.49%和10.24%,而同期恒生指数是正收益,录得1.75%的涨幅。

这家私募还表示,看好优质龙头地产公司的短期配置价值,地产行业市场份额逐步向头部优势企业集中。

本期责任编辑杨帆