2022年开年以来,全球股市持续由强转弱,A股也出现了调整。截至1月26日,宽基指数普遍下跌,沪深300指数下跌4.62%,创业板指下跌9.58%。在股票型基金较为痛苦的时期,不少FOF产品平滑收益的曲线被大家所看到,帮助投资者挑选基金、配置基金的FOF产品也受到越来越多人的关注。

但是,对于FOF产品,大家目前仍会有不同认知。好的方面可以说FOF能够提供一站式解决方案,直击“基金赚钱,客户不赚钱”的痛点。坏的方面可以说FOF产品收益中庸,缺乏爆发力。关于这些问题,不仅投资者有争论,FOF投资经理之间可能也有不同的看法。

FOF肯定不是万能的产品,那么它能实现什么,不能实现什么。以下,谈一谈好买对这个问题的理解。

1

FOF能做好资产配置

FOF不能精准把握资产轮动

说到FOF,许多人会想到FOF能够多元配置,尤其是资产配置FOF,可以帮助投资者兼配各类资产。

但对于FOF的资产配置,也会存在一些误解。比如许多人会认为FOF可以下一个阶段什么资产表现好就配置什么。其实这是资产轮动的概念,不是资产配置的概念。

比如大家熟知的美林时钟,是一个典型的资产轮动框架。经济复苏配置股票、经济过热配置商品,经济滞胀配置现金,经济衰退配置债券。做资产轮动寄希望于买在一个资产价格的底部,卖在一个资产价格的高点。

然而,理想丰满,现实骨感。低买高卖很大程度是赚博弈的钱,也即比的是谁聪明。激烈博弈的终局,是大家充分竞争之下,做资产轮动面临的风险与获取的回报变得不对等。所以我们认为FOF不能去执著于做资产轮动,不能总是试图预测下一阶段表现最好的资产。

FOF能做的是资产配置,资产配置要怎么做呢?出发点是要基于资产的长期收益率做配置,而非以择时目的去做配置。具体的配置方案,则要根据投资者的投资期限、收益预期、风险承受能力来具体分析。总之,整个组合的构建是基于资产的长期隐含收益率,而不是试图预测短期资产价格的表现。只有这样,才能“下跌不惧,上涨不忧”。

2

FOF能避开问题基金

FOF不能持续选出冠军基金

FOF能帮助投资者选基金,那么在选择基金时,FOF是要选择最好的呢,还是去掉最差的呢?

其实,那些阶段性表现最好的基金,往往会存在瑕疵。逻辑上来看,某年最好的基金,配置上一定是非常极端的,或者极致暴露于特定行业,或者极致暴露于特定主题,这意味着它的市场容错性就比较低,一旦市场风格生变,就容易“前军做后军”,所以基金排名总是有“冠军魔咒”之说。

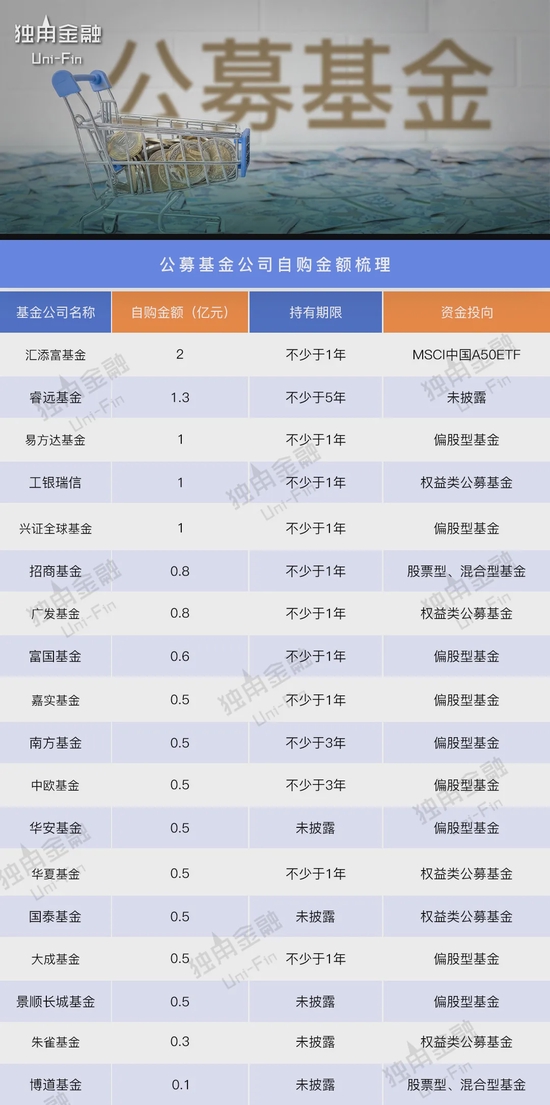

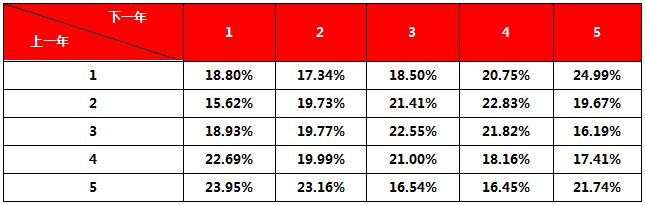

我们做过一个统计,下面这张图左侧第一列和上面第一行表示某偏股型基金的排名档位,1表示前20%,5表示后20%,依次类推。表中的百分比指的是这只基金从上年排名档次变到下一年排名档次的概率。比如最左上角的18.8%指的是上一年排名1档(前20%)的基金下一年排名继续处于1档的概率是18.8%。

从10年的平均数据来看,第一档的基金下一年掉到最后一档的概率最大。当然,10年的数据仍然偏短,但还是能引起我们的一些思考。

基金排名变化统计

数据来源:Wind,好买基金研究中心数据日期:2007.1-2017.12

数据来源:Wind,好买基金研究中心数据日期:2007.1-2017.12可见,短期来看,最好的基金与最差的基金可能仅是一线之隔。所以我们理解下来,FOF筛选基金的目标,不是持续去寻找年度收益冠军。FOF首先要做的,是不断剔除掉问题基金。比如发现基金公司核心管理层变动、核心投资人员变动、核心策略变动,然后做出调整;比如根据在调研中对基金经理“道德水平”的衡量做出取舍。那些不把持有人利益放在第一位的基金经理,可以离得越远越好。如果基金经理不是热爱投资,而仅仅把基金管理看成一份工作,那么再好的历史业绩,都有些美中不足……

所以FOF投基金不是按图索骥,而是在细心雕刻,把不需要的都去掉,剩下的即是成功的作品。

总结以上,我们理解的FOF,不是去择时捕捉下一阶段表现最好的资产,也不是去持续押注寻找每年的冠军基金。FOF能做的,是从长期收益的维度出发,做好资产配置,是通过不断剔除有瑕疵的基金,最终构建出理想的基金组合。这就是FOF的“能”与“不能”。