热点栏目

热点栏目 ·华宝基金市场快评·

本轮调整持续性有限,把握稳增长+低估值市场主线

【行情综述】

今日(1月25日)市场大幅调整,沪深股指全天一路下滑。上证指数收盘报3433.06点,跌2.58%,创下逾一年来最大跌幅;深证成指跌2.83%;创业板指跌2.67%,击穿3000关口且年内调整逾10%。盘面上,仅航空、黄金、酒店餐饮板块逆市活跃,元宇宙、数字货币、白酒、券商、银行概念均大幅下挫,题材股集体萎靡。北向资金流出36亿,终结连续7日净买入态势,尾盘出现小幅抄底抢筹情形。

【核心观点】

年初以来,指数整体持续回调,春季躁动不再被提起,市场风格快速轮转,成交量逐渐走弱,节前观望情绪较重。对此,我们观点如下:

本轮市场调整,外部风险是主要诱因。市场普遍预期美联储货币政策收缩节奏将提速,美国十年期国债收益率大幅上升,再加上本轮疫情的负面影响,VIX风险指数飙升至近两年来新高。此外,近日乌克兰危机有所升级,在降低市场风险偏好并在美股的情绪脆弱期进一步放大市场波幅。

从全球范围来看,投资者避险情绪显著升温,全球最大黄金ETF(SPDR Gold Shares)持有量激增,地区危机形势短期正在波及包括农产品、工业金属、股票和债券等主要资产价格,对A股市场风险偏好也带来负面冲击。待1月美联储一息会议明确,地缘政治格局明朗,春节前后外围的压制因素或将有所消退。

国内来看,“稳增长”预期持续强化。货币政策已经处于宽松窗口期,降准降息已落地,宽松信号持续释放,十年期国债收益率下降,宏观流动性维持相对宽松。房地产政策已在边际上有所好转。其他“稳增长”政策仍待发力,包括更多的财政支持、促进消费政策、房地产调控政策进一步松动等。地方两会相继召开,在政策窗口期可以期待更多地方性稳增长政策落地,新老基建链在市场悲观情绪释放后有望持续发力。

【后市展望】

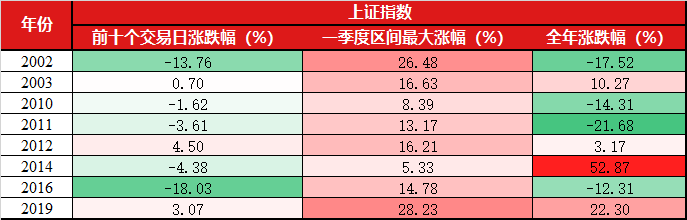

虽然市场在波动过程中持续走弱,但我们认为本轮指数的调整幅度和持续时间相对有限,持续性不会特别强。预计节后随着风险偏好的修复,特别是稳增长政策效果的显现,市场仍有反弹机会。“市场底”渐行渐近,建议继续紧扣稳增长政策布局蓝筹,迎接上半年行情起点。

【操作思路】

从配置上来讲,在地方两会和全国两会的政策窗口期,建议继续把握稳增长+低估值市场主线。一是受益于房地产政策边际松动的房地产链条,包括房企、物业、家电、装修建材等;二是和稳增长直接相关的新老基建;三是具有优质基本面支撑+估值修复潜力较大的银行、券商等。近一个月北向资金大幅增资银行股,单月净买入额超过214亿元,居所有31个一级行业首位,占同期全部净买入额的1/3。

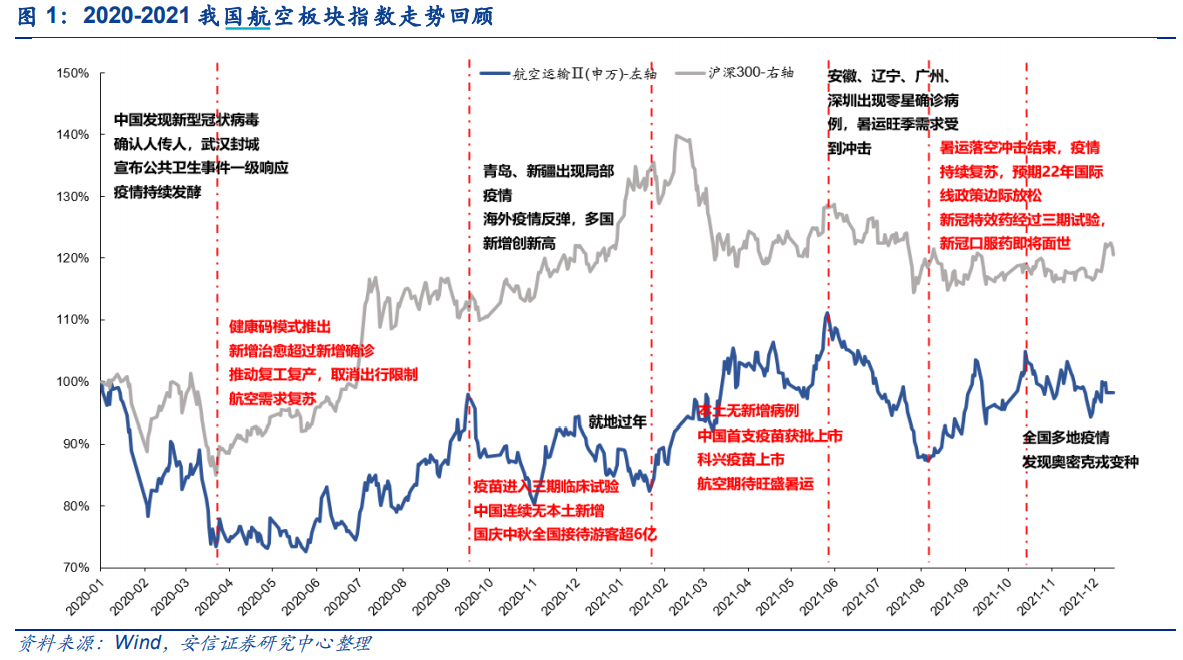

在本轮市场负面情绪逐渐消化、“两会”窗口期过后,建议逐渐加配大消费板块。国内消费有望成为今年经济的重要抓手,更多促进政策有待发力。包括受益于涨价逻辑的部分食品加工行业,以及受益于疫情修复的餐饮、旅游、交运等。

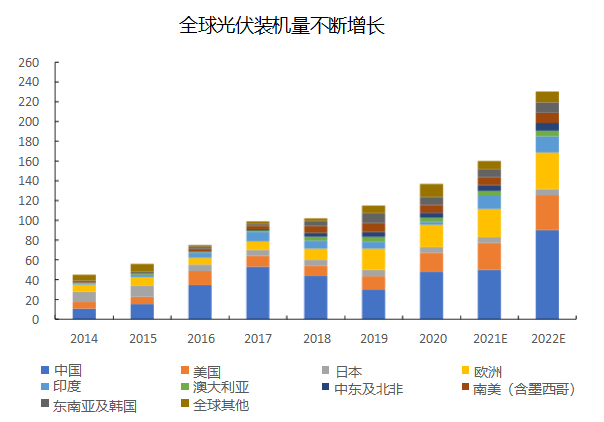

新能源、消费电子等科技板块预计在2022年仍保持较高景气度,经过此轮调整后,在随后的年季报密集披露期,业绩高增、性价比突出的景气方向仍可为,当前调整或有望成为年内较佳的配置机会。

数据来源:Wind。

【风险提示】 本文内容和意见仅作为客户服务信息,并非为投资者提供对市场走势、个股和基金进行投资决策的参考。我公司对这些信息的完整性和准确性不作任何保证,也不保证有关观点或分析判断不发生变化或更新,不代表我公司或者其他关联机构的正式观点。文中观点、分析及预测不构成对阅读者的投资建议,如涉及个股内容不作为投资建议。我公司及雇员不就本内容对任何投资作出任何形式的风险承诺和收益担保,不对因使用内容所引发的直接或间接损失而负任何责任。在投资基金前请仔细阅读基金合同和招募说明书等法律文件,了解基金产品情况、基金投资范围,选择适合自身风险偏好的基金产品。基金过往业绩不预示其未来表现,基金投资需谨慎。