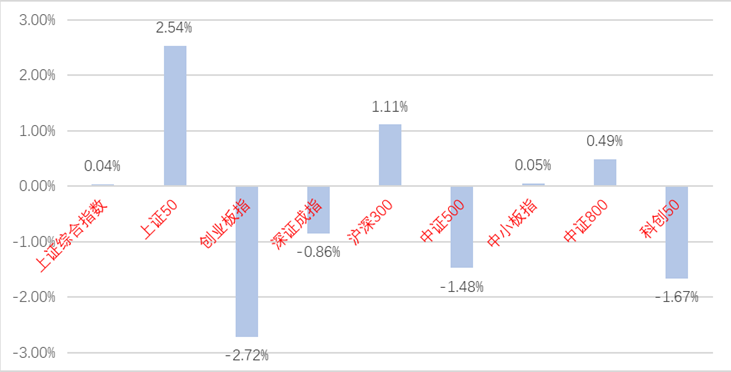

市场情况

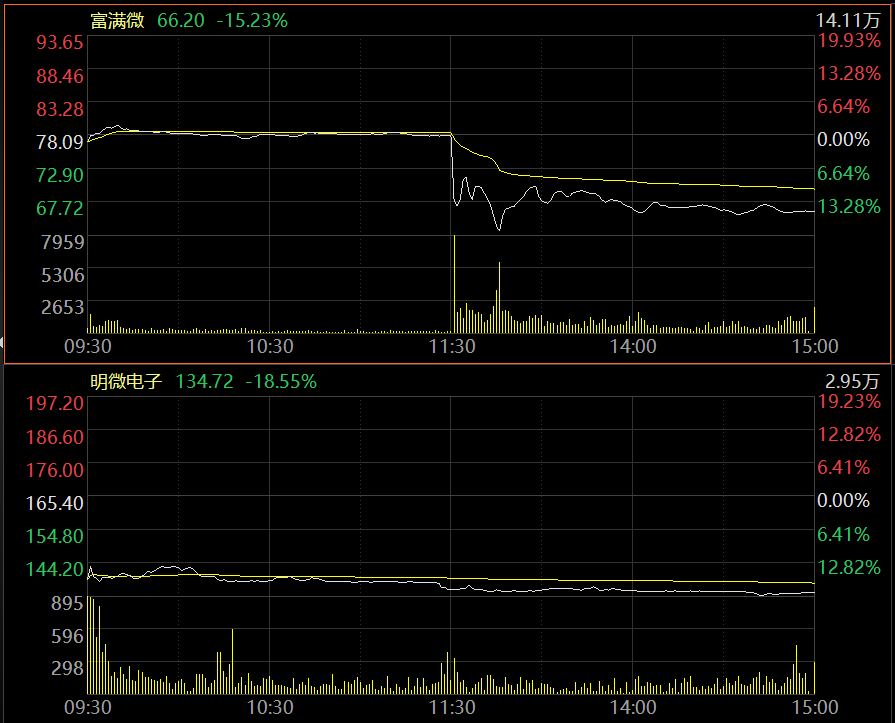

2022年1月17日-1月21日,上证综指上涨0.04%,创业板指下跌2.72%,沪深300指数上涨1.11%,科创50指数下跌1.67%,恒生指数上涨2.39%。海外市场,道琼斯指数下跌4.58%,纳斯达克指数下跌7.55%,标普500下跌5.68%。28个申万一级行业中有13个实现上涨,其中,计算机(5.09%)、食品饮料(4.03%)、建筑装饰(3.51%)上涨幅度较大;医药生物(-6.94%)、国防军工(-5.88%)、综合(-5.16%)下跌幅度较大。

流动性

2022年1月17日-1月21日,北上资金净流入291.97亿元。2022年1月17日-1月21日,央行共有5笔逆回购到期,总额为500亿元;5笔逆回购,总额为5000亿元;1笔MLF(中期借贷便利)回笼,共计5000亿元;投放1笔MLF,共计7000亿元;公开市场操作净投放(含国库现金)共计6500亿元。2022年1月17日-1月21日,R007(银行间市场7天回购利率)上涨0.51BP至2.35%,SHIB0R隔夜利率下跌14.60BP至2.063%;期限利差涨8.68BP至0.71%;信用利差涨9.36BP至0.71%。1年期国债收益率下跌17.03BP至2.00%,3年期国债收益率下跌9.26BP至3.02%,10年期国债收益率下跌8.35BP至2.71%。

市场点评

宏观经济基本面:我国GDP总量连续两年超过100万亿元人民币,中国经济占全球的比重有望继续提升。2021年国内生产总值114.4万亿元,2020年中国经济首次突破100万亿元,按不变价格计算同比增长8.1%,两年平均增长5.1%,实现了较快增长。受同比基数逐渐上升的影响,2021年经济增速逐级放缓,四个季度分别为18.3%、7.9%、4.9%、4%。2021年中国经济增速显著高于6%的既定目标,成为全球增长最快的国家之一,经济规模占全球的比重有望提升到18%以上,彰显中国经济强大的活力和韧性。2021年四季度GDP同比增速从三季度的4.9%放缓至4.0%,中国经济实际面临的下行压力可能更大。在我们看来,经济下行压力日渐加大,现有的宽松和刺激措施尚不足以确保经济回暖,而经济降速已近触及政府的容忍限度,当前政府需加码货币和财政支持力度。然而,政府或尚在探索提振需求的最有效方式,市场仍需保持耐心。

宏观流动性:2022年1月20日一年期贷款市场报价利率(LPR)从3.8%下调至3.7%,连续第二个月下调;五年期贷款市场报价利率(LPR)从4.65%下调至4.6%,此前连续20个月维持不变。由于2022年1月17日央行宣布下调MLF利率,而LPR报价是在MLF利率的基础上加点形成,因此此次LPR利率下调在市场预期之内。在MLF利率下调后,LPR跟随下调表明了降低实体经济融资成本的政策意图,而当前国内经济面临的下行压力仍大,因此我们认为此次降息可能只是央行价格调控的开始而非结束。一方面地产销售仍偏弱,2022年一季度包括地产投资等相关数据可能延续下滑,并使得国内经济动能继续走弱。另一方面,目前国内局部地区疫情出现反复,叠加冬奥在即,疫情管控趋严,限制新开工、生产和居民旅游及商务出行等,抑制经济回暖。虽然财政发力将前置,但短期内难形成实物工作量,尚不能完全托底经济增长。与此同时,由于LPR利率跟随MLF利率同步下降,目前银行息差整体可能仍在低位,从而难以从根源上改变“宽信用”的痛点和难点,社融和M2增速可能较难出现明显回升。在此情况下,我们认为央行后续仍需更多的政策放松打开息差空间,包括并不限于进一步下调政策利率、增加结构性工具额度、降准等,以促进“宽信用”的实现。

经济周期走向和上市公司盈利预期情况共同决定现在的配置方向。目前经济正处于从“衰退期”向“衰退末期”的过渡阶段,信用周期尚未打开。历史经验来看,衰退期的股票存在下行风险,确实需要更加谨慎。从季节效应来看,2022年1月地产链相关行业获得绝对收益和相对收益的概率较高。因此,我们短期建议关注基建链、地产链的估值修复机会,而未来随着信用逐步打开,我们认为市场主线仍将回归成长和消费板块。

(上述市场情况、流动性中引用的相关数据和内容均来自Wind公开信息)

风险提示:需注意海外疫情与中美关系仍存不确定性,合理配置资金的同时应注意潜在风险。在任何情况下,兴银基金管理有限责任公司(以下简称我公司)不就点评中的任何观点做出任何形式的担保,也不保证有关观点或分析不发生变化或更新,不代表我公司或者其他关联机构的投资建议。本点评内容和意见并非为投资者提供市场走势、个股和基金进行投资决策的参考,使用前务必请核实,风险自负。本点评版权归我公司所有,未获得我公司事先书面授权,任何人不得对本点评进行任何形式的发布、复制。本点评不代表我公司产品观点,不构成对我公司旗下产品实际投资行为的约束。市场有风险,投资需谨慎。