新京报贝壳财经讯(记者 胡萌)明星基金经理董承非正式告别兴证全球基金副总经理职位。1月21日,兴证全球基金发布《关于副总经理离任的公告》称,董承非因“个人原因”离任公司副总经理,离任日期为2022年1月21日。

就在2021年的10月19日,兴证全球基金公告显示,董承非因个人原因离任兴全趋势、兴全新视野基金的基金经理职务,离任后,兴全趋势基金将增聘谢治宇和董理接任基金经理,与原基金经理童兰共同管理;兴全新视野基金将由乔迁接任管理。

彼时,业内称董承非本人或将奔私。目前,业内称其奔私的一大方向为百亿私募——上海睿郡资产管理有限公司(简称“睿郡资产”),该私募由兴证全球基金两位前任高管联合创立。对此有接近人士表示,睿郡资产尚未发布公告,以公告为准。

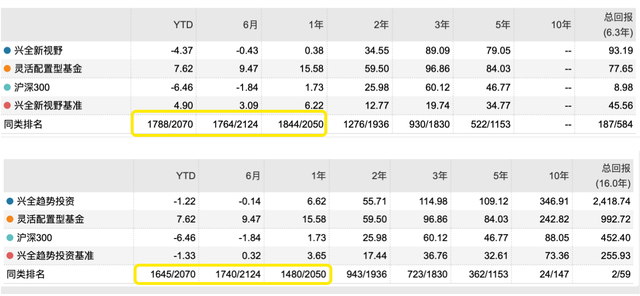

董承非卸任基金经理后,旗下基金业绩表现如何?贝壳财经记者据wind数据查询,自上年10月20日至今的时间段内,兴全新视野收益率为2.43%;兴全趋势收益率为4.59%。

以下为新京报贝壳财经2021年10月19日的报道:

今天,600亿“顶流”董承非宣布离任基金经理的消息引爆资管圈。

兴证全球基金“老将”董承非的离职传闻发酵了半年多,终于在10月19日兴证全球基金发布的基金经理变更公告中得到证实:基金经理董承非将离任兴全趋势、兴全新视野混合两只基金的基金经理职务。

公告显示,董承非离任系因个人原因,不过离任后,董承非将继续担任公司副总经理、研究部总监职务。就业内关心的旗下在管基金的接替问题,公告显示,兴全趋势基金将增聘谢治宇和董理接任基金经理,与原基金经理童兰共同管理;兴全新视野混合将由乔迁接任管理。

在“致基金持有人的一封信”中,董承非写道,15年的公募基金投资管理生涯,历经了2007年-2009年宏观经济环境的波动,2010年-2013接连数年的低回报期,2014年-2015年的爆发式行情,以及2016年至今更加开放和成熟的A股市场。一路走来,感概良多,更收获良多。

卸任基金经理,传言大概率奔私

董承非:暂别基金管理工作,尝试在投资上作出一些新的探索

事实上,关于董承非离职早有传言。一方面,今年上半年,董承非在管基金的重仓股业绩不佳,基金业绩垫底,对此市场对此讨论不断,有媒体报道“张坤、董承非等明星基金经理被骂惨了。”

另一方面,也有人认为,不同于其他基金经理的职业经历,董承非自2003年就加入了兴证全球基金公司,并于2007年在兴证全球基金公司单独掌管基金,连续十多年在同一家基金公司任职,时间如此之久,其本人也早有离职的打算。

官网显示,董承非是一名70后,历任兴证全球基金公司基金管理部投资总监、研究策划部行业研究员、曾在管兴全趋势投资、兴全新视野、兴全商业模式优选、兴全全球视野和兴全社会责任等多只基金。

10月19日,董承非在“致基金持有人的一封信”中写道,随着公司的投研团队渐趋成熟和稳定,形成了比较完善的人才梯队,我也想作出一些改变,暂时告别基金管理工作,将更多时间用于沉淀和成长,尝试在投资上作出一些新的探索。

兴证全球基金公告显示,董承非将离任兴全趋势、兴全新视野基金的基金经理职务。董承非离任系因个人原因,离任后,兴全趋势基金将增聘谢治宇和董理接任基金经理,与原基金经理童兰共同管理;兴全新视野基金将由乔迁接任管理。

据了解,谢治宇是市场备受关注的明星基金经理之一,从事证券投资管理长达11年;董理从事证券投资管理长达8年,2017年8月入职兴证全球基金,连续在管兴全社会责任混合型投资基金等3只基金。

乔迁也是兴证全球基金的一名老将,2008年入职,历任研究员、基金经理助理、基金经理。曾在2017年7月至2020年7月,和董承非共同管理兴全趋势投资混合型证券投资基金(LOF)这只基金。

“接手相关基金投资管理的是公司非常优秀的同事,我们会做好工作安排,确保平稳过渡。”董承非表示。

就董承非个人去向而言,有媒体报道,其本人或将奔私。不过目前公告显示,董承非离职后将继续担任公司副总经理、研究部总监职务。

兴全趋势投资任职回报高达324.49%

保利发展、万科A、欧派家居等多只重仓股“暴雷”,年内业绩垫底

董承非是500亿公募基金顶流之一,截至离任前,其在管的两只基金为兴全趋势投资和兴全新视野,前者为2013年10月任职管理,后者为2015年7月任职管理。

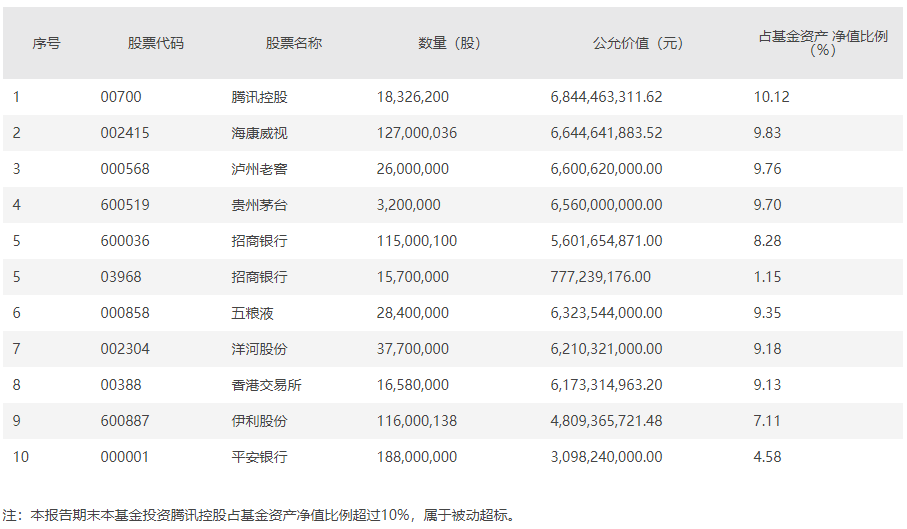

Wind数据显示,兴全趋势投资合计规模384亿元,董承非的任职回报为324.49%,年化回报近20%;兴全新视野合计规模222亿元,任职回报93.19%,年化回报为11%。

然而,今年以来,董承非在管的这两只基金表现不佳,甚至可以说是垫底。近6个月以来,兴全新视野的回报收益率为-0.43%,兴全趋势投资的回报收益率为-0.14%,二者回报收益率均排名靠后。

贝壳财经记者发现,董承非的在管业绩垫底,主要因为其“踩雷”了多只股票。根据兴全新视野的半年报显示,兴全新视野的前十大重仓股中,其所重仓的房地产股保利发展、万科A和消费股欧派家居等多只股票出现大幅下跌,其中万科A区间跌幅逾20%。

此外,其在管基金的重仓股中有多只股票“暴雷”,包含美年健康、宋城演艺以及永辉超市等多只股票。不过,在上半年的中报中,董承非已经大幅减持这几只股票以及三一重工、顺丰控股、紫金矿业等重仓股。

董承非也在中报对收益下滑进行了说明,他表示,年初基于对市场估值水平和企业高盈利水平持续性的担忧,降低了权益的配置比重。半年回顾下来,该操作大体方向正确。但是远超预期的是市场对景气行业的追捧力度,而本基金在这方面参与的甚少。

15年的公募生涯,带给了董承非什么?

“2007年初,当公司决定让我单独管理兴全全球视野基金的时候,那种兴奋和紧张的心情现在似乎仍然能够感觉到。还记得在做基金经历的前三年,压力挥之不去,后来慢慢适应了这种节奏,心态平和了很多。”董承非回忆道。

他还写道,15年的公募基金投资管理生涯,历经了2007年-2009年宏观经济环境的波动,2010年-2013接连数年的低回报期,2014年-2015年的爆发式行情,以及2016年至今更加开放和成熟的A股市场。一路走来,感概良多,更收获良多。

在这个过程中,董承非形成了以稳健著称的投资风格。其中,兴全趋势基金自其2013年10月28日管理以来截至2021年6月30日实现了20.98%的年化回报。董承非在基金年报中也多次写道,坚持稳健价值的投资风格,在兼顾安全边际的条件下积极寻找行业板块及个股的投资机会。

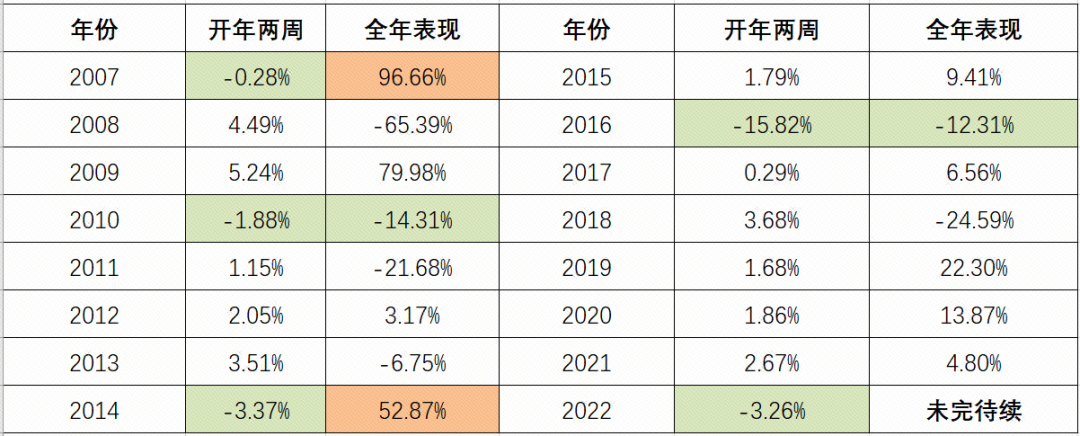

贝壳财经梳理了董承非接手兴全趋势投资以来的调仓思路:2013年A 股市场行情呈现出冰火两重天的特征,中大型市值的公司表现较差主要由于经济大环境不景气,市场担忧地产风险和债务风险。董承非对此表示,自己在管的兴全趋势基金业绩表现一般,主要是持有的和宏观经济相关性较大的大型市值的股票比例较高,拖累了整体的业绩表现。

2014年,兴全趋势基金业绩呈现中等偏上。董承非坦言,当年操作成功的地方是对大盘的转债进行了超配;失败的地方是股票的部分配置不尽如意,重配的消费和医药等防御性行业表现很差。另外,定增的配置比例一直维持较高的水位。

2015年、2016年市场波动较大,在这个过程中,市场参与者的人气受到了较大的挫败,而董承非在管的兴全趋势也表现出“抗跌”的特征,尽管净值增长率为负,但远远高于同期其他基金业绩。

2017年兴全趋势基金在年初将股票仓位提升了2成,全年基本上一直维持在这个水平。董承非表示,虽然在年初因为结构上面的原因导致净值表现一度不理想,但是在后期积极调整组合的配置,加大了对消费和保险板块的投资,全年下来净值表现差强人意。

在过去的多年里,董承非坦言,2018年A股市场是表现比较差的一年,而2019年、2020年连续两年都是基金收益大年,这两年也是兴全趋势基金业绩爆发的时候,兴全趋势基金份额净值增长率分别为42.69%、48.00%,而同期业绩比较基准收益率为不到20%。

不过,董承非却谦虚地写道,兴全趋势基金在2018年10月份后就开始加仓,整个年度基本上是高仓位运作,总体而言在权益的配置比重上并没有吃亏。但是在持仓的机构上,由于持有的核心资产比较少,所以2019年总体表现比较中庸。

新京报贝壳财经记者 胡萌 编辑 宋钰婷 校对 李铭