文 " 王思文

1月下旬,公募基金2021年四季报进入密集披露期。在持续震荡的市场环境下,公募基金调仓路径及今年投资策略展望成为市场各方关注的焦点。

截至1月20日记者发稿时,备受市场关注的张坤、邬传雁、傅鹏博、赵枫、丘栋荣、单秀丽、唐华等多位知名基金经理管理的基金四季度报告已陆续亮相。

《证券日报》记者根据东方财富Choice数据和WinD数据进一步梳理了上述知名基金经理四季度基金业绩、权益投资仓位运作及持仓变化、未来投资配置及市场预判等情况,以供基民及投资者参考。

明星基金经理

提及经济增长承压预期

去年四季度,A股窄幅震荡上行,受机构为来年做资产再配置、资金面扰动加剧、市场对年末风格切换预期增强的影响,三季度呈现普涨行情的周期板块在四季度进入尾声:煤炭、钢铁、石油石化行业出现较大幅度回调,新能源以及新能源车等高景气赛道在高位开启震荡走势;而房地产产业链个股与大金融板块出现修复性反弹,消费电子板块经过较长时间的调整,同样出现情绪修复的迹象。整体权益资产估值水平略有抬升。

投资离不开对宏观经济的把控,赵枫在四季报中坦言:“四季度新冠疫情在全球和国内都有所反弹,给经济复苏带来一些不确定性。居民消费意愿降低,消费需求呈现出疲软迹象。企业端依然面临着成本高居不下的压力,中游制造业盈利能力承压。地产销售快速下行,部分房地产企业面临较大的流动性困难。总体上看,消费、出口和投资三驾马车均面临放缓的压力,叠加2020年四季度和2021年一季度的高基数,经济增长承压明显。”

越临近年末这一研判愈加清晰。傅鹏博在睿远成长价值混合型证券投资基金四季报中指出:“年末的中央经济工作会议确认了经济下行的压力加大,并明确提出了稳增长的方向。展望2022年,全A非金融增速可能回落,高增长的企业会凸显其稀缺性。”

丘栋荣同样在四季报中直言:“2021年四季度,经济处于走弱通道且预期偏悲观,原因在于房地产风险和疫情反复双重夹击,政策已定调稳增长,积极靠前发力。”

“不过伴随经济放缓,政策层面对稳定经济增长的关注逐步提高,预计未来会有相关政策稳定经济增长预期、防止经济大幅波动。”赵枫进一步称。

权益投资保持高仓位运作

新能源类已适度兑现

在既有市场风格持续不断的背景下,不少基金经理面临特殊而意义非凡的考验。邬传雁坦言:“今年情况确实持续超出预期。在一个由经济转型主导投资价值创造的资本市场当中,对于未来市场和个股表现做短期判断的难度在加大,而这样的时刻,恰恰是需要我们站在长期角度检视我们的投资逻辑的时候,检视我们的个股、风格、投资策略能否经得住不同维度、角度的验证。”

面对经济增长承压和短期市场判断难度加大,知名基金经理的部分基金产品净值在四季度出现回撤现象,使众多投资者有所担忧。

不过,记者发现,仍有一些长期绩优基金经理凭借其成熟的投资框架,管理的基金在四季度取得正收益,例如傅鹏博管理的睿远成长价值混合型证券投资基金、赵枫管理的睿远均衡价值三年持有期混合型证券投资基金、邬传雁管理的泓德丰润三年持有期混合型证券投资基金收益率分别为6.93%、3.68%和1.32%。

操作层面,相比其他基金经理,赵枫已经在四季度提前减持新能源,兑现部分收益:“伴随新能源相关领域个股的大幅上涨,相关个股的性价比有所下降,我们已适度兑现了一定收益。”据记者了解,部分基金经理在四季度也有相同的调仓动作。

权益仓位方面,“保持较高权益配置仓位”是知名基金经理的一致共识。据记者梳理基金公告数据,张坤、邬传雁、傅鹏博、丘栋荣等基金经理的四季度权益仓位均在90%以上。

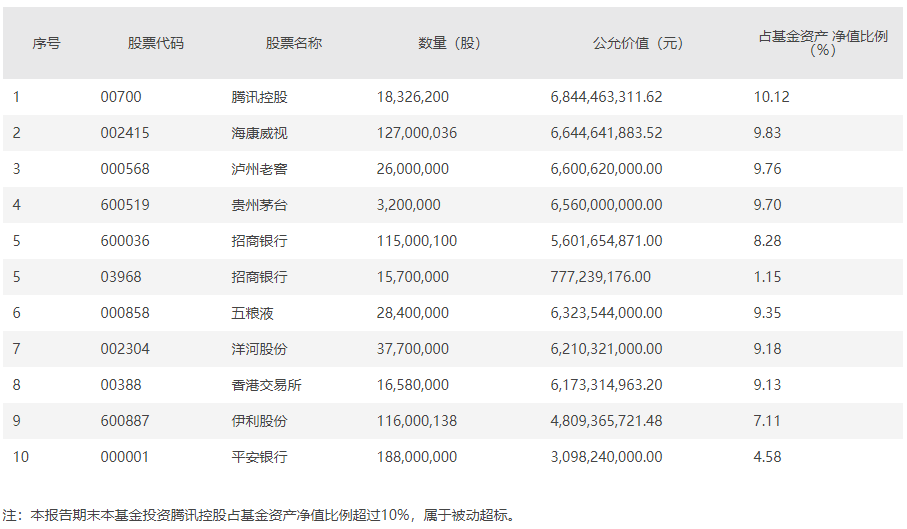

对此,张坤表示,几只基金在四季度均略微提升了股票仓位,并对结构进行了调整,增加了科技、消费等行业的配置,降低了金融等行业的配置。个股方面,自己仍然持有商业模式出色、行业格局清晰、竞争力强的优质公司。

但丘栋荣所管理的中庚价值品质一年持有期混合型证券投资基金在四季度小幅跑输业绩比较基准。对此,丘栋荣在四季报中解释称,“10月份政府的煤炭行业政策的剧烈调整带动本基金超配的能源板块在较短时间内出现了较大的回撤,是拖累本基金业绩相对表现的主要因素,而医药、化工、钢铁等行业的持仓个股的良好表现对本基金的相对业绩起到正向支撑。”

另一只值得关注的基金是我国首家外资独资公募基金公司贝莱德发行的首只权益类基金。去年四季度是贝莱德中国新视野混合基金的建仓期。目前来看,贝莱德中国新视野混合基金建仓比较稳健,整体行业配置较为均衡,净值波动较小,已经布局了食品饮料、消费电子、受益于国产替代的半导体、医疗服务等,同时也适当布局了该团队认为被低估的部分成长类银行股,包括立讯精密、士兰微、招商银行、泸州老窖、兴业银行、贵州茅台、巨星科技等个股。

基金经理:

未来多关注“有韧性”的企业

展望未来,明星基金经理有着相似的投资方向与投资逻辑。

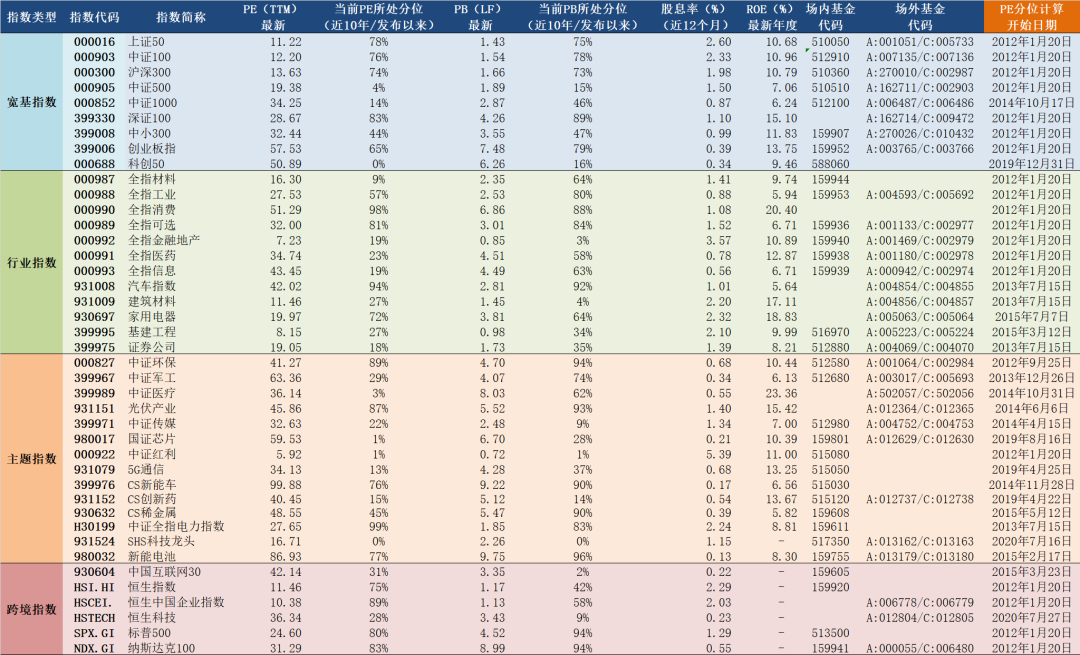

市场走势方面,中庚基金基金经理丘栋荣判断市场整体韧性仍在,但更可能表现为结构性牛市与熊市,这源于基本面继续分化,进而市场结构性高估和低估并存。如沪深300估值只是历史中性水平,但成份估值分化裂口较长时间处于极致状态。

睿远基金基金经理赵枫一直笃定地聚焦被市场低估的优秀企业身上。“我们长期仍然将密切关注在诸多宏观因素扰动背景下依然能够表现出强大经营韧性的企业。这类企业在逆势中不断提升自己的经营能力,获取市场份额,优化行业格局,一旦行业出现复苏企业盈利弹性巨大,届时市场将对这类公司进行重新定价。”

泓德基金邬传雁也有相似的观点,他认为,“如果一个企业不论外部环境、行业趋势如何变化,都能够专注地打造适应于行业长期发展趋势的内在能力,在决策失误的时候及时纠正、对发展过程中的各种问题保持警觉和自我反思,那么这种能力的累积达到一个临界点之后,它们的表现就会脱离整个宏观经济和行业冷暖的外部预期和界限,这样的公司,就具备了长期增长的韧性。”

对于具体投资配置,丘栋荣再次提到了此前一直关注的四个方向:一是大盘价值股中的金融、地产等。包括与制造业产业链相关、服务于实体经济、有独特竞争优势的区域性银行股、具有高信用、低融资成本优势的央企龙头地产公司。二是煤炭、能源、资源类公司。三是中小盘价值和成长股。包括广义制造业中具备独特竞争优势的细分龙头公司,坚持三条标准,即需求增长、供给收缩、细分行业龙头,比如化工、轻工、有色金属加工、机械加工等。还有估值较低,且受益于后疫情时代线下消费需求逐步复苏的公司,如商贸零售、纺织服装、交通运输等行业中的部分个股。四是港股中的大盘价值股和部分互联网股。比如电信运营商、地产、银行、保险、能源、煤炭的龙头公司。目前港股价格较低或价格出清彻底,交易上风险释放较为充分,交易并不拥挤。随着基本面、监管层面和流动性压力的逐步缓释,港股值得关注。