作者:赵 擎@北京

编辑:翟 睿@北京

导读:纵然盈利能力有所放缓,但接连过亿的扣非净利润似乎依然能“一白”遮盖博盈特焊诸多基本面的“瑕疵”。即便如此,博盈特焊历史沿革中“蹊跷”的股权问题和尚未上市便已经引发的一年四倍账面收益的造富神话,乃至知名牛散精准隐现其中,这种种种种都值得对其IPO的合规性细细推敲。

早在2017年便暌违接轨资本市场的广东博盈特焊技术股份有限公司(下称“博盈特焊”),在经过近五年的筹谋后,终于迎来了实现“美梦”的关键时刻。

2022年1月20日,由深交所创业板上市委召开的2022年第2次上市委审议会上,博盈特焊的IPO申请将正式登堂受审。

博盈特焊是在2021年3月30日正式向深交所递交创业板上市申请并获得接受的,与大多数拟创业板上市的企业一样,在过去8个多月时间里,博盈特焊经历了深交所三轮问询和一次审核中心意见落实后,才幸运地获得了此次叩响A股资本之门的机会。

作为一家主要生产和销售防腐防磨堆焊装备的企业,博盈特焊此次IPO拟计划发行不超过3300万股以募集8.5亿元资金投向“防腐防磨产品研发及生产基地建设”、“原厂区自动化升级改造”等两大项目和补充流动资金。

在此次IPO报告期内快速增长的营收和过亿的利润,应是博盈特焊此番IPO最大的筹码。

据博盈特焊此次IPO相关申报材料显示,2018年至2020年期间,其营收与利润皆出现了持续增长,尤其是2019年,主要财务指标皆实现了同比翻倍的爆增,也由此使得其扣非后的净利润从2018年的仅6000万出头而一跃至超1,.2亿。

不过,2020年和2021年间,虽然营收和利润依然出现了同比增长,但增幅却显著收窄,尤其是在2020年时,其在主营收入同比增长25.3%的情况下,扣非净利润仅录得11%的增长,其盈利能否可持续性的问题,也由此被打下一记重重的问号。

“随着市场竞争日趋激烈,公司产品销售价格存在进一步下降的可能”,在上述相关申报材料中,面对盈利能力的收窄,博盈特焊也不得不承认,在报告期内,其生产的主营产品销售价格在近年内持续下滑,这也使得其毛利率出现了大幅持续跳水,从报告初期2018年的48.86%,到2019年的42.51%和2020年的41.52%,而进入2021年以来,其毛利率依旧未有扭转的趋势,反而出现了加速下滑的趋势,2021年前三季度更是跌破40%至38.65%。

“毛利率主要受到销售价格、原材料价格等因素的影响”,博盈特焊坦言,如果未来出现行业竞争进一步加剧、原材 料价格大幅上涨或者公司未能保持产品的核心竞争力等各种不利情形,则公司毛利率存在下降的风险。

不过纵然盈利能力有所放缓,但接连过亿的扣非净利润似乎依然能“一白”遮盖博盈特焊诸多基本面的“瑕疵”。即便如此,博盈特焊历史沿革中“蹊跷”的股权问题和尚未上市便已经引发的一年四倍账面收益的造富神话,乃至知名牛散精准隐现其中,这种种种种都值得细细推敲。

1)“蹊跷”对赌协议和无息巨额借款

博盈特焊成立于2007年3月,由自然人李海生、匡利萍、邓红湘及江门协力公司出资联合设立,最初注册资本50万元,李海生、 匡利萍、邓红湘三人分别出资16.50万元,各持有博盈特焊此时33%的股份,而江门协力公司则以0.5万元的出资额持有剩余的1%的股份。

作为博盈特焊的创始人团队,在此次博盈特焊IPO的有关申报材料中是这样描述李海生、匡利萍、邓红湘等三人的关系的:当年曾在福斯特惠勒动力机械有限公司(下称“福斯特惠勒动力”)任职长达十年的自然人李海生欲下海创业,匡利萍、邓红湘则分别是李海生在惠勒动力的同事兼多年好友丁小明和刘刚志的配偶,而邓红湘、匡利萍出于对李海生的信任及创业想法的认可,于是与李海生共同出资创立博盈特焊。

在博盈特焊成立十余年后,直到2019年之前,期间虽然也经历过几次增资扩股,但其股权结构皆较为简单,李海生、匡利萍、邓红湘等三人组成了在此之前的主要持股股东名单,直到2019年底之前,即博盈特焊正式决定全面推进上市进程的前夜。

2019年10月,就在博盈特焊决定全面启动IPO的前夕,已经持股十余年的创始人匡利萍和邓红湘二人突然决定向外部公司转让了其持有的大部分股权,也由此,包括前海股权基金、中原前海基金以及和其此次IPO保荐方中信建投有着直接关联关系的深圳战兴基金成为了博盈特焊成立十余年以来的首批外部股东。

公开信息显示,匡利萍分别向前海股权基金、中原前海基金、深圳战兴基金等五家机构转让其此时持有的博盈特焊640.40万出资额,对应持股比例约16.01%,同样,邓红湘也与匡利萍一样,将自己此时持有的博盈特焊640.40万出资额也按同比例转让给了前海股权基金、中原前海基金、深圳战兴基金等五家投资机构。

该次转让,博盈特焊每出资额对应的价格约为12元,通过上述转让,匡利萍、邓红湘分别套现7684.8万元,二人合计将超过1.5亿的资金落袋为安。

显然,正如上述所言,在2017年便已经开始接触中介机构计划展开IPO之旅的博盈特焊,在2019年的此时已经做好了将IPO正式提上议程全面推进的准备,而前海股权基金、中原前海基金、深圳战兴基金等外部股东的入股,亦是直指其IPO的前景。

虽然李海生、 匡利萍、邓红湘三人皆为博盈特焊的创始人,但博盈特焊的实控人兼法人则一直为李海生,而在2019年底的此时,李海生也已经以持有博盈特焊58%的股份比例为博盈特焊的绝对控制者。

经过上述转让,匡利萍、邓红湘二人在博盈特焊中的持股比例也同时刚好下滑至4.99%。

“持股比例低于5%,对于大多数熟悉IPO规则的人来说都知道意味着什么。”沪上一家大型券商的资深保荐代表人表示,股东持股低于5%后,无论在信息披露还是在上市之后的减持上,皆有着很大的便利和优势。

引发对匡利萍、邓红湘二人持股真实性质疑的并不仅仅是其卡点持股比例的“套现”,更是一份“蹊跷”的对赌协议。

按照惯例,作为外部投资机构,为了保障自身利益降低风险,往往皆为在入股拟IPO企业之时会与股权转让方签订一些利益保障的特殊协议,如对赌安排及承诺等。

作为博盈特焊的中小股东,匡利萍、邓红湘二人的“套现”减持与大股东李海生并不存在利益共担,

但蹊跷的是,匡利萍、邓红湘二人与前海股权基金、中原前海基金、深圳战兴基金等五家机构转让中套现1.5余亿后,该对赌协议却并非由匡利萍、邓红湘承担,反而是由前海股权基金、中原前海基金、深圳战兴基金等五家机构与博盈特焊实控人李海生签订。

也就是说,按照前海股权基金等机构与李海生此前签订的对赌协议规定,如果违反了相关约定,将由李海生对前海股权基金等机构按照协议内容进行补偿甚至回购,而表面上真正将股权卖给上述五家机构的匡利萍、邓红湘却能够在获得1.5亿巨资的同时,完全不承担任何承诺风险。

“拟IPO企业中股东间的对赌协议比较常见,但大股东为中小股东的股份转让套现承担对赌风险的案例却很罕见,受让方如果要求大股东来承担对赌,这很可能说明,大股东与这些股权转让的中小股东存在着利益关联关系,甚至可能就是中小股东为大股东的实际代持方。”上述资深保荐代表人认为,大股东主动承担与其毫不相干的中小股东的股权转让溢价风险对赌,很难证明其合理性。

显然,李海生“站出来”替匡利萍、邓红湘二人承担对赌溢价风险的做法,不得不令人质疑三人间股权结构的真正关系。

“在以往案例中,有实控人为了规避长达36个月的股权锁定期或是其他股权利益安排,就暗设代持者替其代持部分股权,这部分代持股权在上市后,便可以迅速变现。”上述资深保荐代表人透露,按照监管层相关规定,IPO企业实控人及其关联方持有的股权,需自上市之日起锁定36个月,而持股数低于5%的原始股东,则仅需上市后12个月便可开始减持。

对于匡利萍、邓红湘是否为李海生代持的质疑,博盈特焊当然进行了断然否决。

“李海生考虑到前海股权基金、深圳战兴基金等机构股东的投资入股,能优化公司股权结构、提升公司治理,有利于企业长远发展。”对于该次“蹊跷”的对赌,博盈特焊称,李海生当时认为回购条款等特殊权利条款触发的概率较小、条件适当,因此同意与前述机构股东约定特殊权利条款。

“即使不是代持,但从机构股东要求李海生作出替其他中小股东类似‘担保’的对赌承诺来看,这些机构股东也从实质上认定了李海生、匡利萍、邓红湘三人为利益共同体,后二者的‘套现’可以由前者做保障,也就是说李海生、匡利萍、邓红湘三人是在此交易中视为关联方的,那么按照监管层的有关规定和实质大于形式的审慎处理起见,最好应将匡利萍、邓红湘二人在博盈特焊中持有的剩余股份遵照同李海生持股一样予以36个月的锁定期。”上述保荐代表人认为。

纵然李海生和博盈特焊坚称其与匡利萍、邓红湘之间不存在股份代持关系,但除了上述由李海生蹊跷地替匡利萍、邓红湘二人承担涉及过亿资金的对赌协议外,还有一个细节,也让人同样对三人间的股权归属真实性问题产生怀疑。

按照博盈特焊IPO申报材料显示,匡利萍、邓红湘二人皆未在博盈特焊中任职,除了二人的配偶与李海生曾是同事兼多年好友外,二人似乎并未对博盈特焊的发展有所贡献。

据叩叩财讯获悉,实际上,从2007年博盈特焊成立之后,直到2019年10月,匡利萍、邓红湘二人通过股权转让部分套现共计1.5亿之时,匡利萍、邓红湘二人在博盈特焊中的所有投资资金皆来自于李海生,而匡利萍、邓红湘二人至此实际上并未出资一分。

叩叩财讯梳理博盈特焊股权历史沿革发现,在2019年10月,匡利萍、邓红湘二人开始转让相关股权之前,博盈特焊共进行了4轮增资,包括最初的设立公司,也就是说,表面上匡利萍、邓红湘二人共进行了5轮对博盈特焊的投资,其中分别为2007年设立时,二人分别出资16.5万,2011年博盈特焊首轮增资扩股,匡利萍、邓红湘二人分别认缴49.5万新增资本,2014年10月和12月,博盈特焊则分别进行了两轮增资,匡利萍、邓红湘二人皆在这两轮增资中同样先认缴了297万,其后又各认缴了330万新增资本,2017年6月,博盈特焊进行了其创设以来的第四轮增资,二人又同样以1元/注册资本的价格认购了147万新增资本。

通过上述4轮增资,至2019年10月股份转让之前,匡利萍、邓红湘二人各以840万元的代价获得了博盈特焊21%的股份。

而无论是匡利萍还是邓红湘,二人用于博盈特焊增资的1680万元,皆由李海生提供。

博盈特焊也承认,在2017年6月之前,李海生的确分别向匡利萍、邓红湘提供了840万元的款项,也承认这些款项被匡利萍、邓红湘二人用来向博盈特焊进行增资,但博盈特焊依然坚称该款项为李海生对匡利萍、邓红湘二人的借款,故不存在代持安排。

这1680万元,为匡利萍、邓红湘二人在2019年10月之前对博盈特焊的所有投资,而这笔巨款所谓“借款”的性质,也几乎没有说服力。

博盈特焊虽然称匡利萍、邓红湘二人这笔“借款”目前已归还。但据叩叩财讯获悉,这笔早在2007年便开始陆续“借”出的巨款,在2017年时便基金累积“借”出1680万,十余年来,匡利萍、邓红湘二人皆未对该笔款项进行过偿还,哪怕是二人在2019年10月通过套现共“白赚”了1.5亿,也并未向李海生提及偿还上述款项,且十余年来,李海生对二人提供的上述款项还皆为“无息”。

直到2020年9月,也就是博盈特焊即将与中信建投签订IPO前的辅导工作协议前夕,在一年前便套现获得巨资的匡利萍、邓红湘才开始“偿还”李海生的“无息借款”,直到2022年1月22日,也就是博盈特焊即将正式向深交所申报IPO的前夕,匡利萍、邓红湘二人才将各自对李海生840万元的欠款归还完毕。

“一边是匡利萍、邓红湘二人几乎不花一分钱便套得的上亿收益,另一边却是迟迟不予归还的所谓的无息的借款,种种迹象之下,李海生、匡利萍、邓红湘之间借款的真实性存在很大的问题,由此,三人之间真实的股权关系也更是迷雾重生,建议监管层应仔细核查匡利萍、邓红湘二人在2019年巨额套现后的资金具体流向。”上述保荐代表人认为。

2)知名牛散现身提前上演造富神话

表面上,当博盈特焊刚计划启动IPO,在光明前景的趋势之下,通过2019年10月的股权转让,便让匡利萍、邓红湘二人不花一分钱便套得了上亿的收益。

但博盈特焊的造富神话却远不止于此。

也同时是经过上述2019年10月那次外部股东的引入,博盈特焊即使如今还未正式闯关IPO成功,便已经让这些接盘者的账面财富得到了惊人的增长。

如上所述,2019年10月,前海股权基金、中原前海基金、深圳战兴基金等五家机构以12元/注册资本的价格从匡利萍、邓红湘手中共计获得了斯时博盈特焊1280.8万元注册资本。

按照上述价格,此时博盈特焊的估值仅为4.8亿。

但仅仅8个月后的2020年6月,深圳战兴基金向外转让了部分股权,其转让的价格便已经高达35.56元/股,对应博盈特焊的整体估计便达到了16亿。

到了2020年10月,当博盈特焊最后一轮以增资扩股的方式引入外部投资者时,鹤山控股东海对其的增资价格则达到了48.50元/股,对应博盈特焊的整体估值已高企至22.5亿。

从2019年10月整体估值仅4.8亿到一年后2020年10月的22.5亿,仅仅一年时间,博盈特焊的估值暴涨近5倍。但估值暴增的背后,2020年与2019年博盈特焊对应的扣非净利润同比增长仅11%。

2019年是博盈特焊利润大增的一年,在2019年10月进行IPO报告期内首次股权转让之时,博盈特焊自身应该已经能预估到当年业绩的大涨,而其也承认在2019年底已经计划全面推进IPO了,也就是说2019年10月与2020年10月,博盈特焊的基本面和所面临的资本运作环境相差并不大,但外部股东入股的价格却差距达到了4倍的悬殊,其中的合理性和公允性将如何解释呢?

一年近5倍的账面收益,便是博盈特焊继两位所谓创始股东不花一分钱便套得过亿收益的“传奇”后又一造富神话。

而享受着这一份幸运的,除了前海股权基金、中原前海基金、深圳战兴基金等几家皆有国资背景的知名投资机构外,还有一家神秘的名不见经传的神秘民间资本平台。

据博盈特焊IPO招股书显示,在2019年10月,从匡利萍、邓红湘二人手中以12元/注册资本“低价”受让相关股权的五家机构中,一家名为泰州市海陵区润恒金诚股权投资合伙企业(有限合伙)(下称“润恒金诚”)以2250万元代价获得了197.67万元的注册资本。这部分对应的注册资本在经过博盈特焊股份改制和公司资本公积股本溢价转增股本后,截止到目前,润恒金诚共持有博盈特焊409.03万股,占其总股本的4.13%。

若即使刨除博盈特焊成功IPO后的溢价,仅以2020年10月博盈特焊22.5亿的整体估值测算。润恒金诚仅一年时间,其在博盈特焊中的持股账面价值便从2250暴增至9587万元。

润恒金诚又是何方神圣,其缘何又能在此时分羹博盈特焊的资本盛宴?

据叩叩财讯获悉,润恒金诚背后的实控人正是近十年来不断在A股留下踪迹的知名牛散——楼肖斌。

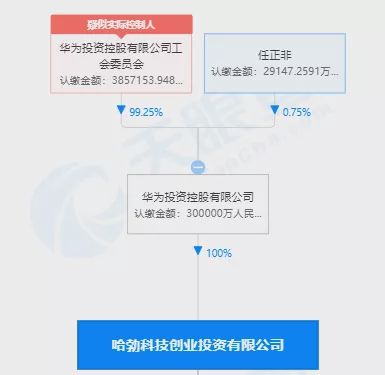

工商资料显示,润恒金诚共由5大股东组成,其执行事务合伙人即为亿京联盈(北京)投资有限公司(下称“亿京联盈”),而亿京联盈则由楼肖斌、关竹月、楼慕涵三人注册成立,其中楼肖斌持有亿京联盈60%的股权,关竹月则持有30%的股份,剩余10%由楼慕涵持有。

“楼肖斌家族是A股市场里知名的牛股家族,关竹月为其配偶。”一位接近于楼肖斌的知情人士向叩叩财讯透露,楼肖斌1984年从杭州一所大学的数学系毕业后,被分配到武汉工业大学北京研究生部工作,在那里当了8年数学老师。1992年,楼肖斌曾就职于中国证券市场研究设计中心。2000年,他从单位辞职后,开始了专职的股票二级市场投资生涯,并先后使用父母及亲属多位关联人的账户行走于资本市场。

在此次楼肖斌露面于博盈特焊之前,有关其最近的公开新闻便是一则有关“牛散家族豪赌*ST欧浦一夜‘团灭’”的消息。

该报道称,2021年5月25日晚,*ST欧浦公告深交所决定其公司股票终止上市,在此之前,多位“刀口舔血者”豪赌*ST欧浦“不退市”,突击入股其中。楼肖斌带来的楼氏家族“牛散团”则被称为当中最激进的下注者。

据*ST欧浦2019年三季报显示,楼肖斌、关竹月两人成为新进股东。之后,应银香、关天玉及费良坤也尾随而至,现身公司流通股股东名单。

据上述接近楼肖斌的知情人士证实,除关竹月系楼肖斌的配偶,应银香系楼肖斌的母亲,关天玉系关竹月的父亲、楼肖斌的岳父,费良坤系楼肖斌的姐夫。

楼肖斌在A股市场的成名,最早应追溯在2005年,自从2005年3季报现身北方国际以来,一位名为楼雄壮的股市牛人名字陆续出现在了青松建化、湖南投资、太行水泥、航天动力、新华光、敦煌种业、冠豪高新、湖南海利、方大炭素、航天通信等11家上市公司的前十大流通股东。

一时间,市场纷纷对这位股神的真实身份揣测纷纷。

其后,经媒体调查,楼雄壮乃是一位当年已经年过7旬的老人,而真正操持其账户纵横资本市场的另有其人,那便是楼雄壮之子楼肖斌。

这位昔日二级市场的股神,早已经将触角伸展至IPO领域。

博盈特焊并非是楼肖斌近期即将收获的唯一资本硕果。

在2022年1月20日刚刚完成发行并正式发布IPO上市公告书即将登陆科创板的广东希荻微电子股份,便是楼肖斌押中的又一宝。

在广东希荻微电子股份的原始股东名单中,楼肖斌以659万的持股数,位列第十大股东。

集虎卡,开鸿运!最高拆522元惊喜福袋!