作为全球管理规模超10万亿美元的资管巨头,贝莱德旗下首只内地公募产品究竟如何配置A股?1月19日,贝莱德中国新视野混合发布2021年四季报,交出了成立后的首份“成绩单”。从持仓数据发现,首只外资公募产品的前十大重仓股行业分布均衡,囊括食品饮料、消费电子、半导体、医疗服务四个赛道;既持有贵州茅台、招商银行等大盘蓝筹股,同时也重仓买入中小盘成长股。

行业分布均衡

1月19日,由唐华、单秀丽管理的贝莱德中国新视野混合发布2021年四季报。截至2021年末,基金规模(合计)为62.48亿元。其中,A类基金份额单位净值0.9867元,基金资产净值为53.58亿元;C类基金份额单位净值0.9851元,基金资产净值为8.90亿元。

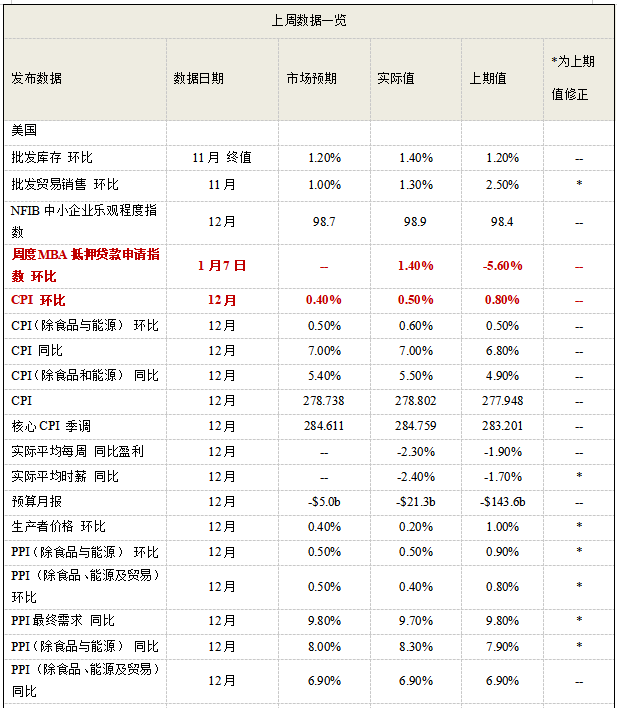

截至2021年末,基金的股票仓位为63.31%。整体来看,首只外资公募产品的持仓较为分散,前十大重仓股占比仅为40.27%,分别为立讯精密、士兰微、招商银行、泸州老窖、兴业银行、贵州茅台、巨星科技、道通科技、鸿路钢构、东富龙。

对于持仓思路,基金经理在四季报中解释道,基金恪守“长期可持续成长股”投资理念,主要布局于食品饮料、消费电子、半导体、医疗服务等行业,同时也适当布局了基金经理认为被低估的部分成长类银行股。

由此可见,该基金前十大重仓股行业分布十分均衡。具体来看,前两大重仓股均为半导体龙头。其中,头号重仓股为立讯精密,截至报告期末,基金共持有立讯精密728.95万股,持仓市值达3.59亿元,占基金资产净值的5.74%。士兰微紧随其后,为基金的第二大重仓股,基金共持有士兰微608.37万股,持仓市值达3.30亿元,占基金资产净值的5.28%。

两只银行股进入前五大重仓股。该基分别持有招商银行、兴业银行634.04万股、1416.62万股,占基金资产净值的4.94%、4.32%。泸州老窖、贵州茅台两大白酒股分别位列第四大及第六大重仓股,分别持有111.26万股、12.06万股,占基金资产净值的4.52%、3.96%。

此外,四只市值约300亿元的成长股也出现在了基金的前十大重仓股之中。巨星科技、道通科技均为智能汽车概念龙头,分别被基金买入793.15万股、280.80万股。鸿路钢构为大基建概念股,东富龙为制药装备企业,基金分别持有240.26万股和248.32万股。

看好长期可持续成长板块

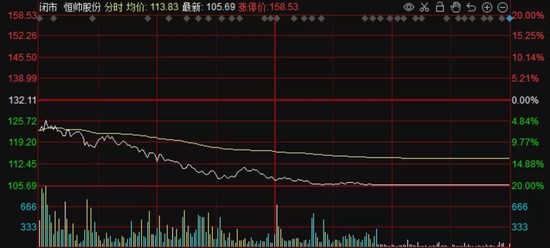

基金经理在季报中回顾,2021年三季度表现较好的周期板块,受到疫情和政策因素影响,普涨行情进入尾声,煤炭、钢铁、石油石化行业出现较大幅度回调。新能源以及新能源车等高景气赛道在高位开启震荡走势。

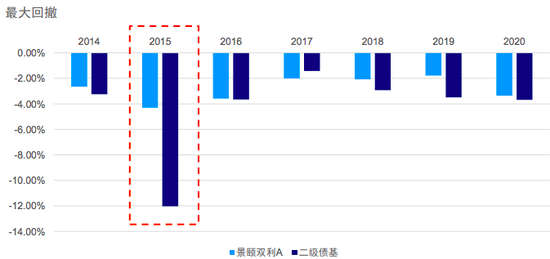

贝莱德中国新视野混合成立于2021年9月,四季度为基金建仓期,适逢A股市场震荡。针对这种市场状况,基金经理表示,采取了比较稳健的建仓策略,整体行业配置较为均衡,运行情况比较稳健,净值波动较小,展现了较强的回撤控制能力。

展望后市,贝莱德基金表示,看好长期可持续成长板块。一是医药外包板块。中国的医药公司在全球产业链中优势较为明显,相较于历史估值区间,目前估值吸引力已较为明显。同时,订单量、政策等基本面因素并未发生显著变化,依旧是未来盈利增长可持续性较高的行业。二是半导体领域受益于产业技术升级、国家产业政策扶持多重利好的细分行业。目前阶段,市场可能正在消化高估值,但在碳中和以及新能源车渗透率持续提升背景下,核心半导体部件将充分受益于下游行业的高速发展。