虽然明星基金经理丘栋荣2021年全年业绩表现出众,但他在管基金规模却在2021年四季度出现缩水。

个股方面,丘栋荣在2021年四季度大举调仓,其管理的四只产品均不同程度地加仓汽车、银行、医药股。

4只基金份额减少约12%

1月18日,中庚基金旗下基金悉数发布2021年第四季度报告,数据显示,截至2021年12月31日,丘栋荣在管4只基金的合计份额为95.94亿份,较2021年9月末的109.18亿份减少了13.24亿份,基金份额整体缩水约12%。

其中,由于中庚小盘价值自2021年9月2日起一直处于“限购”状态,该基金去年四季度遭到大量赎回。数据显示,该基金去年四季度期间总申购份额为零,总赎回份额达4.87亿份,三季末基民持有基金份额为25.58亿份,但四季度末降至20.71亿份,环比减少19.05%。

此外,中庚价值领航同样遭到了基民大量赎回。数据显示,去年四季度期间,该基金总申购份额为8472.89万份,总赎回份额却达到6.89亿份,净赎回份额达6.04亿份。去年三季度末基民持有该基金份额达22.87亿份,四季度末降至16.83亿份。

中庚价值灵动灵活配置则在2021年四季度被基民赎回3.19亿份基金份额,申购份额只有8764.41万份。

基于份额的大幅赎回情况,丘栋荣在管基金的资产净值数据也大幅缩水。

截至到2021年四季度末,丘栋荣在管4只基金规模为174.25亿元,较2021年三季度末的208.46亿元下滑34.21亿元,降幅为16.41%。

加仓汽车、银行、医药

在资产配置方面,丘栋荣在2021年四季度大举调仓,其中,中庚小盘价值2021年四季度末仓位为93.67%,与2021年三季度末93.01%的仓位基本持平。不过,相对降低持股集中度,前十大重仓股占比41.27%,较三季度末下降6.15个百分点。

从重仓股来看,截至2021年四季度末,中庚小盘价值前十大重仓股中,新进豪能股份(603809.SH)、信隆健康(002105)、一汽富维(600742.SH)这3只汽车概念股,持仓占比分别为4.33%、3%、2.65%;南山铝业(600219.SH)、千金药业(600479.SH)也新入前十大重仓股之列。

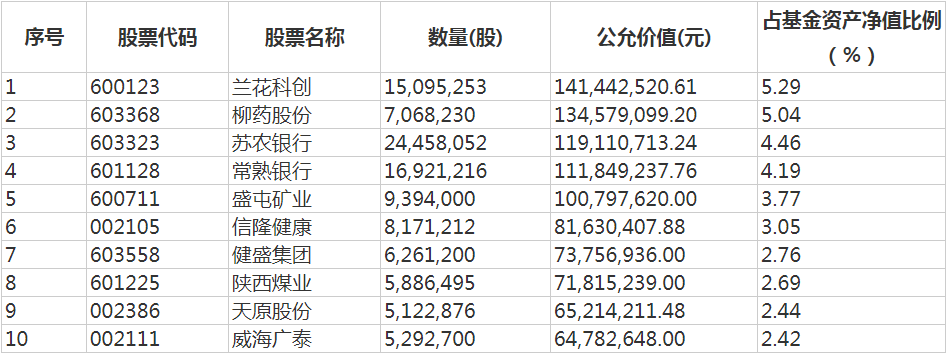

此外,中庚小盘价值还加仓了兰花科创(600123.SH)、苏农银行(603323.SH)、柳药股份(603809.SH),减持紫天科技(300280),陕西煤业(601225.SH)、木林森(002745)、威海广泰(002111)、中孚信息(300659)、天原股份(002386)跌出前十大重仓股行列。

中庚小盘价值2021年四季报前十大重仓股

中庚价值品质一年持有、中庚价值领航新进常熟银行(601128.SH)为前十大重仓股,中庚价值灵动灵活配置也大幅增加了常熟银行的持仓;同时降低了持仓中采矿、地产等行业配置。

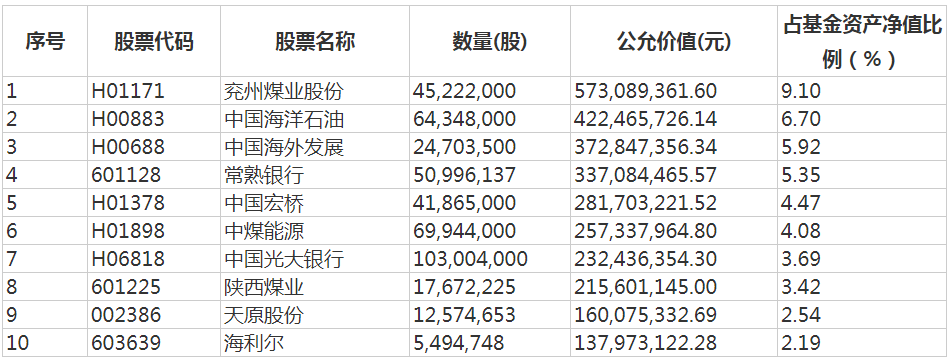

中庚价值灵动灵活配置2021年四季报前十大重仓股

中庚价值品质一年持有还新增化工股海利尔(603639.SH),并增加金融行业配置。

中庚价值品质一年持有2021年四季报前十大重仓股

此外,中庚价值领航去年三季度的第一大重仓股陕西煤业(601225.SH),已不在四季度重仓股之列,新增港股——兖矿能源(曾用名“兖州煤业股份”,01171.HK)为第一大重仓股。

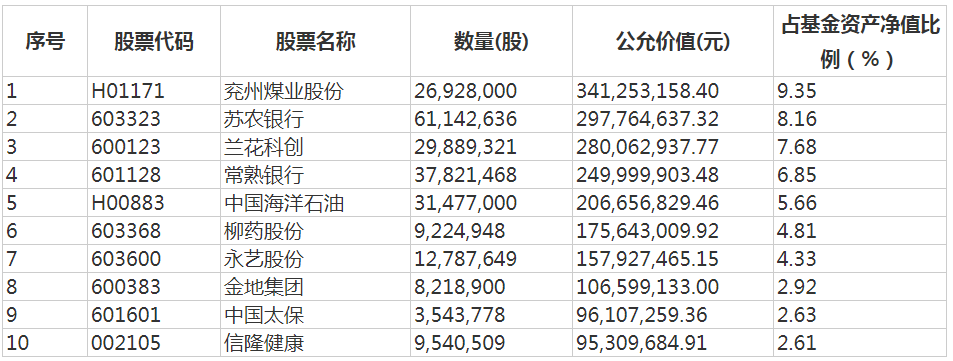

中庚价值领航2021年四季报前十大重仓股

2021年四季度业绩不佳

其实,从丘栋荣2021年全年的产品业绩来看,已经远远领先于许多明星基金经理。

Wind数据显示,剔除2021年1月19日成立的中庚价值品质一年持有,其余3只基金在2021年均获得超过31%的收益。

其中,中庚小盘价值业绩最好,2021年全年收益达65.15%;中庚价值灵动灵活配置2021年全年收益为45.45%,中庚价值领航2021年全年收益为31.94%。

不过,如果单看2021年四季度业绩表现,上述3只基金不仅表现不佳,且均跑输业绩比较基准。

其中,中庚价值领航在2021年四季度表现最弱,累计收跌3.17%,而业绩比较基准收益率为-0.73%;中庚小盘价值和中庚价值灵动灵活配置在2021年四季度均实现正收益,不过收益率分别为0.02%和0.03%,同期业绩比较基准收益率分别是7.46%和1.79%。

净值回撤源于能源板块剧烈调整

对于基金净值在2021年四季度回撤的原因,丘栋荣在公告中表示,2021年四季度,A股市场窄幅震荡上行,但权益内部结构分化依旧激烈,中小盘风格显著占优,上游资源行业受政策压制回撤显著,新能源相关行业和疫后逆转行业表现较好。港股市场受经济基本面下行、政策压制和美元流出影响,继续承压,恒生中国企业指数甚至已低于2020年疫情爆发时点的位置。估值方面,权益资产估值水平略有抬升,股权风险溢价率处于中性偏上水平。

“从四季度的业绩表现来看,本基金净值前半段回撤,后半段有所修复,整体仍有下跌,并小幅跑输业绩比较基准。10月份政府的煤炭行业政策的调整带动本基金超配的能源板块在较短时间内出现了较大的回撤,是拖累本基金业绩相对表现的主要因素,而我们自下而上选择的医药、化工、钢铁等行业的持仓个股的良好表现对本基金的相对业绩起到正向支撑,”丘栋荣在四季报中指出,经济基本面走弱,历史上盈利下滑阶段权益资产表现承压,但政策转向稳增长,宽货币和宽信用的"双宽"环境,有助于为权益资产压力提供估值支撑。

丘栋荣判断,市场整体韧性仍在,但更可能表现为结构性牛市与熊市,这源于基本面继续分化,进而市场结构性高估和低估并存。如沪深300估值只是历史中性水平,但成份估值分化裂口较长时间处于极致状态。

后市关注四方面投资方向

对于后市,丘栋荣判断,市场整体韧性仍在,市场结构性高估和低估并存。将继续坚持低估值价值投资理念,精选基本面风险降低、 盈利增长积极、估值便宜的个股。

具体而言,丘栋荣将重点关注四个投资方向:

1、大盘价值股中的金融、地产等。金融板块中,看好与制造业产业链相关、服务于实体经济、有独特竞争优势的区域性银行股。地产类公司则集中于具有高信用、低融资成本优势的央企龙头公司。

2、煤炭、能源、资源类公司。从市场定价和估值来看,这类公司视为周期类资产,估值极低、现金流好、资本开支少、分红收益率较高、现价对应的预期回报率高。因此,碳中和背景下,我们继续看好能源、资源类存量优质资产的投资价值。

3、中小盘价值和成长股。包括广义制造业中具备独特竞争优势的细分龙头公司,如化工、轻工、有色金属加工、机械加工等行业,可以挖掘出真正的低估值小盘价值股和成长股;以及估值较低,且受益于后疫情时代线下消费需求逐步复苏的公司,如商贸零售、纺织服装、交通运输等行业中的部分个股。

4、港股中的大盘价值股和部分互联网股。一方面,港股的价值股基本上都是龙头企业或者央企,这些资产质量非常高、最能承受基本面压力,因此风险较小。比如电信运营商、地产、银行、保险、能源、煤炭的龙头公司,都是中国经济体中最中坚的力量。港股的互联网股业务是深深嵌入中国经济中的,格局清晰但其核心业务壁垒仍较为坚实。另一方面,港股的价值股对应的在A股中的价值股很便宜,但是在港股更便宜,同时对应的分红收益率保持着非常高的水平。随着基本面、监管层面和流动性压力的逐步缓释,港股值得关注。

集虎卡,开鸿运!最高拆522元惊喜福袋!