我们在之前的《降息了?》以及《如何看待这次“降息”传达的信号》两篇文章中表达过两个核心的观点:一是步入2022年,面对美联储可能祭出的货币紧缩政策,我国国内的货币政策制定依然会以我为主;二是如果未来宏观经济下行压力加大,不排除一季度央行下调政策利率的可能性。周一央行同时下调MLF和OMO利率10个BP,尽管在结果上意味着之前判断的兑现,但在节奏上还是出乎我们的预料。

我们认为在新年第一个月的MLF续作日,央行便兑现原本预计在3月才会实现的降息预期,有两个方面的原因:一是12月的几个关键经济数据表现疲软,预示着一季度经济的不确定性在增加;二是12月创记录的贸易顺差为此次降息操作带来了难得的时间窗口。

不同于上月的LPR利率下调,其更多代表的是商业银行的行为,作为货币市场基准利率的OMO以及MLF的利率下调,则直接而鲜明地表达了央行的态度,打响了新年“稳增长”的第一枪。最近公布的12月的经济数据尽管在供给侧有所恢复,但是需求侧的疲弱进一步加剧:社会消费品零售同比表现较11月大幅降至1.7%,创下2020年四季度疫情基本恢复以来的新低,即使是剔除2020年疫情带来的基数效应,两年平均同比也降至3.1%,是2020年Q4以来第二差的成绩。

房地产开发投资同比数据在12月大幅降至-14%,两年平均同比同样跌至-3%的负增长区间,这是2020年疫情爆发稳定后的最差表现,也是首次出现负增长。另外,商品房销售同样不乐观,单月18%的负增长,从两年平均的角度看,逆转了11月的改善趋势,再次下滑至-1%。

我们在2022年的投策报告中明确提到,稳增长的力度取决于地产和出口下滑的力度,而消费不但是2022年内需中,接力投资的重要力量,也是十四五经济增长的重要引擎。那么从这个意义上去理解此次降息,也就显得不那么“超预期”了。

除了刺激经济以外,之所以选在当前时点降息的另一个重要原因便是12月创纪录的945亿美元的贸易顺差。开年在仍然强劲的出口预期下,人民币与美元的双边汇率逆着美元的加息预期,继续强势维持在6.35附近,这不但收紧了国内的货币条件,同时也给出口企业的产品价格竞争力造成压力。这种价格上的压力在我国出口份额的扩张期也许不是主要矛盾,而一旦出口份额出现趋势性回落,汇率升值压力便会明显显现。

因此选择在当前时点降息,既能在一定程度上对冲汇率升值的压力,也能在外部层面上改善整体货币条件,同时也为未来美联储在正式加息缩表时,提前疏导人民币可能出现的贬值压力。

至于在《如何看待这次“降息”传达的信号》一文中提到的“对于更有意义也更为“顽固”的5年期LPR而言,其报价的下调可能要等到政策利率下调之后才有可能实现”的判断,我们认为本周的五年期LPR报价下调已经是大概率事件,利息支出负担的减轻对于增加企业和居民的可支配收入,进而刺激消费都有正向的意义。

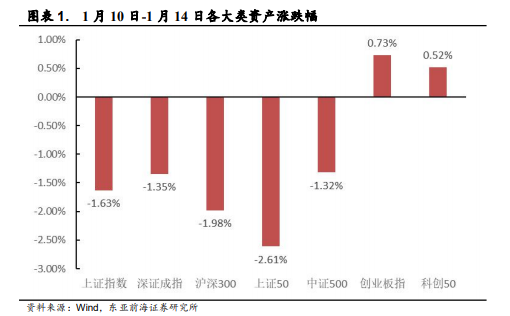

而对于大类资产表现而言,降息继续加速了宽货币的速度,而在“宽货币+稳信用”的组合下,10年期国债收益率了料将进一步下降,上半年见到2.7%甚至更低水平的概率进一步增加,上半年债牛的成色将显得更足。而对于估值已经不低的A股而言,单纯的利率下降带来的估值提升作用有限,而企业盈利的下滑使得防风险继续成为2022年股票配置的主线。

免责声明:本文件所有内容(包括但不限于观点、结论、建议等)仅供参考,不代表任何确定性的判断,您仍应根据您的独立判断做出您的投资决策,投资涉及风险,诺亚控股有限公司(以下简称“本公司”)及其关联公司不对因使用本文件而产生的任何后果承担法律责任。本文件包含前瞻性的预测,任何非对过往历史事实的陈述均为前瞻性的预测,本公司并不保证完全准确或未来不发生变化。本报告的信息来源于公开资料,本公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息及建议不会发生任何变更,本公司已力求报告内容的客观、公正,但文中的观点、结论及建议仅供参考,不代表任何确定性的判断。

本报告相关知识产权归本公司及其关联公司所有,未经本公司及其关联公司许可,任何个人或组织,均不得将本报告内容以转载、复制、编辑、上传或发布等任何形式使用于任何场合。如引用或刊发需注明出处为“诺亚研究部”,且不得对本报告进行有悖原意的引用、删节和修改。诺亚控股有限公司及其关联公司保留追究侵权者法律责任之权利。任何机构或个人使用本文件均视为同意以上声明。

本报告所载的信息、材料及结论只提供参考,不构成投资建立,也不适用于个别投资者特殊的投资目标、财务状况或需要。投资者应考虑本报告中的任何意见或建议是否符合其特定状况。