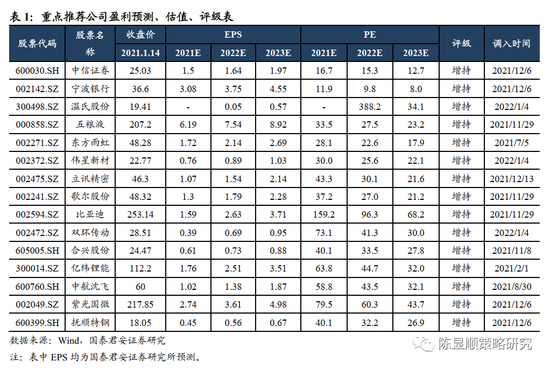

文 覃秘

宁德时代450亿元再融资取得重大进展。

1月13日,深交所官网披露,宁德时代的再融资申请已于12日获得审核通过。深交所发行上市审核机构对公司向特定对象发行股票的申请文件进行了审核,认为公司符合发行条件、上市条件和信息披露要求,具体审核意见以《审核中心意见落实函》为准。

据公告,后续深交所将按规定报中国证监会履行相关注册程序。

从2021年9月16日正式受理,到如今通过审核,宁德时代此次再融资耗时约4个月,期间还经历了问询和修订方案,整体效率相当高。

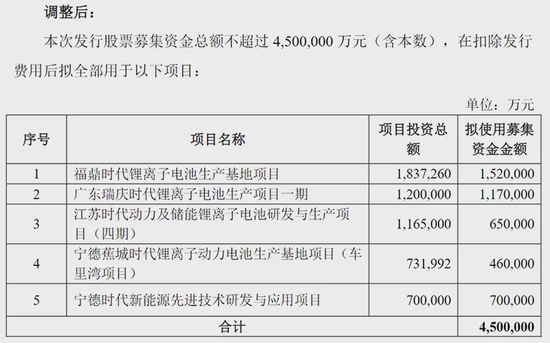

简单回溯,2021年8月13日,宁德时代披露再融资预案,拟发行股份募集资金不超过582亿元,用于锂离子电池(动力电池)扩产、新能源先进技术研发与应用等项目,以及补充流动资金。

这是创业板注册制以来最大的一笔再融资,也是A股民营企业的“再融资之最”。

2021年9月30日,深交所对宁德时代发出问询函,问题集中在此次定增的必要性和规模合理性。10月18日,宁德时代用71页的回复,解释公司不存在过度融资的情形。

2021年11月中旬,宁德时代对问询函回复文件进行了“修订”,同时对融资方案也进行了“修订”:将募集资金总额从不超过582亿元下调至不超过450亿元。

在回复函中,宁德时代表示,从未来的产能需求和公司现有产能情况来看,公司2025年产能缺口约为280GWh。

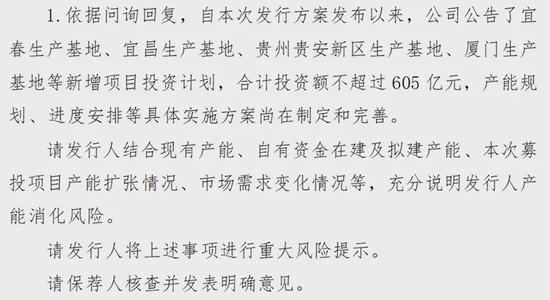

在发布再融资方案后,宁德时代又启动了一批新的扩产项目,包括宜春生产基地、宜昌生产基地、贵州贵安新区生产基地、厦门生产基地等新增项目投资计划。

据此,交易所在最新的审核落实函中,要求公司结合现有产能、自有资金在建及拟建产能、本次募投项目产能扩张情况、市场需求变化情况等,充分说明发行人产能消化风险。

一个背景是,随着新能源汽车等下游市场的爆发,动力电池产业正疯狂扩产。据电池网2021年12月份发布的统计数据,国内动力电池竞争力TOP10企业规划产能合计已超过2.77TWh,也引起了“行业是否投资过热”的讨论。

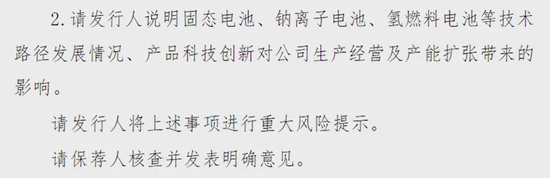

另一个问题则是技术的迭代风险。深交所披露的审核落实函中,就要求宁德时代说明固态电池、钠离子电池、氢燃料电池等技术路径发展情况、产品科技创新对公司生产经营及产能扩张带来的影响。

此前,有动力电池行业上市公司董事长曾公开表示,到2025年,全球新能源汽车和储能对锂电需求大约是1600GWh,但是目前锂电行业的扩产已达到4725GWh,远远超过了需求。这种大规模的扩产可能会带来产能的结构性过剩和技术迭代的风险。

瓜分6666元现金红包!领取8%+理财券,每日限额3000份!