2022年1月1日起,资管新规正式实施,银行理财开启了全面“净值化”时代。对于追求稳健投资回报的普通投资者而言,兼顾股债两市投资机遇、严控投资风险的“固收+”不失为理财升级新选择。其中,招商基金精心打造的“瑞”系列固收+系列,以绝对收益为目标,兼具避险和收益增厚特性,备受市场关注。据悉,招商基金“瑞”系列即将再添新品,招商瑞享1年持有期混合(基金代码:A类012594,C类012595)于1月10日正式开售。

灵活排兵布阵,捕捉股债两市机遇

资料显示,招商瑞享1年持有期混合拟将不低于70%的基金资产投资于固定收益资产,构筑组合安全垫,获取基础收益;同时以不超30%的基金资产布局股票等权益资产,捕捉权益市场投资机会,力争为组合创造丰厚的超额收益,以满足风险收益偏好较低的投资者资产配置升级需求以及长期稳健配置需求。

在运作方式上,新产品设置了1年持有期,一方面保证基金规模相对稳定,便于基金经理执行长期投资策略;另一方面,从产品设计上帮助持有人避免因追涨杀跌、频繁申赎带来的收益损失以及交易成本消耗。值得一提的是,不同于其他“瑞”系列基金,招商瑞享1年持有期混合将在符合分红条件的前提下,每季度进行一次分红,不仅可以帮助投资者“落袋为安”,也能在一定程度上满足持有人的流动性需求。

“固收+”产品不是固定收益资产与权益类资产的简单相加,非常考验基金经理的大类资产配置能力与回撤控制能力。据了解,招商瑞享1年持有期混合将继续由王垠、余芽芳这对“股债CP”拟任基金经理。其中,王垠主攻权益投资,在投资中寻找确定性机会以提升投资胜率;余芽芳则专注固收部分的投资,重视防范信用风险,着力打造稳健回报。

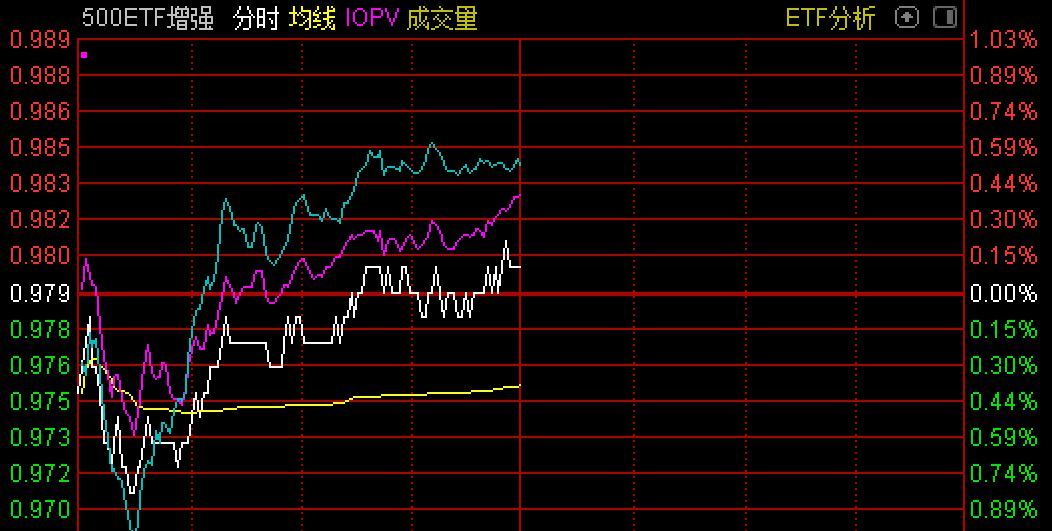

立足于当前市场环境,新基金将如何进行大类资产的排兵布阵,拟任基金经理王垠指出,权益市场方面,当前政策拐点确认,宽货币与宽财政可期,可积极着眼于跨年春季行情布局;标的选择上,将围绕短期稳增长与中长期经济转型趋势相关的行业和板块进行跟踪配置。债券市场方面,余芽芳表示,目前担忧的主要是外围货币政策变化的扰动以及进一步稳增长政策推出的力度和时点,在此背景下,新基金会将高等级信用债作为主要配置品种,在合适的情况下积极参与利率债的交易机会,同时保留一定流动性空间,以更好应对市场变化。

追求绝对收益,追求每年度正回报

近年来,在银行理财净值化转型叠加震荡分化的市场行情背景下,“固收+”策略产品悄然走红,招商基金精心打造的绝对收益“瑞”军团,凭借“在低波动基础上力争实现尽可能高的绝对回报”赢得市场广泛认可。与招商基金“瑞”系列其他产品一脉相承,即将发行的招商瑞享1年持有期混合以绝对收益为目标,力争在股市上涨时超越基准,在股市下跌时严控回撤,力争为持有人创造“年年正收益”的投资体验。

为了实现这一目标,招商基金构建了完善的绝对收益策略体系和体系化的回撤控制机制。在运作过程中,实行绝对收益考核,通过大类资产配置、个券精选和风险严控,力争实现正收益。同时,为降低组合波动,“瑞”系列每一只产品会预先设定净值回撤和波动要求,建立净值波动的安全底线,贯穿于组合运行全周期;此外,设置内部考核回撤控制目标,以重点考核最大回撤、波动率等风险指标,严控回撤。

业绩是检验策略有效性的最佳试金石。过去几年,招商基金“瑞”系列产品涌现不少业绩出挑的“固收+”精品。银河证券数据显示,截至2021年12月31日,招商瑞庆自2016年8月24日成立以来回报为59.30%,并实现了每个完整会计年度正收益;招商瑞文自2019年9月11日成立以来回报为26.82%,最大回撤为-2.33%,实现了在较低波动基础上的较好收益。