新的一年开始了,有人戏称这是21世纪最“2”的一年,果不其然,开年就画风突变,景气成长板块全线崩溃,带动了整个市场的下行。其中上证50指数下跌1.56%,沪深300指数下跌2.39%,中证500指数下跌2.50%,创业板指数下跌6.80%,海外市场中香港市场一枝独秀,其他市场全线下跌,其中道琼斯工业指数下跌0.29%,标普500指数下跌1.87%,纳斯达克指数下跌4.53%,恒生指数上涨0.41%。

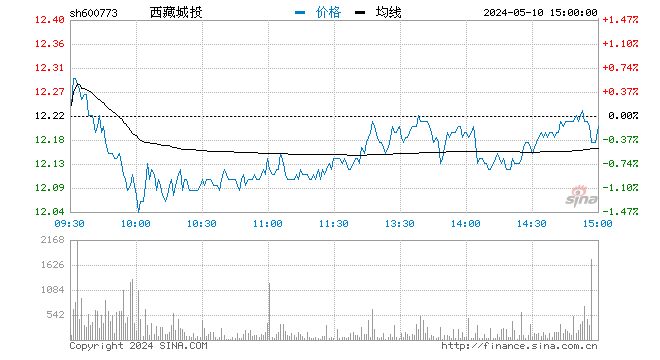

年初以来申万一级行业中有13个行业上涨,18个行业下跌,涨跌幅前五名的是房地产、家用电器、建筑装饰、石油石化和银行,分别上涨4.46%、4.19%、3.54%、3.13%和2.89%,涨跌幅后五名的是电力设备、国防军工、公用事业、美容护理和有色金属,分别下跌8.31%、7.47%、5.78%、5.41%和5.39%。

元旦期间,关于2022年新能源的退坡政策正式出台,退坡幅度一如预期的30%,在新闻稿中与去年政策的不同之处在于:去年政策对乘用车补贴的车辆总数有一个200万量的限制,尽管实际执行时并没有受此制约,而今年的政策中直接把补贴车辆总数的上限给取消了,市场更普遍的解读是政策对于新能源车的支持力度变得更大。从产业界获知的情况是,包括电池厂商的排产情况环比12月都有提升,而整车厂的排产回落幅度也远小于2021年和2020年同期。这一切都表明中观行业的景气度都维持在高位,再叠加政策层面的利好,以及自2021年12月以来新能源车整个板块已经有不小的跌幅,那么在今年1月开门的几天中,至少不应该出现跌幅榜排第一的这种情况。

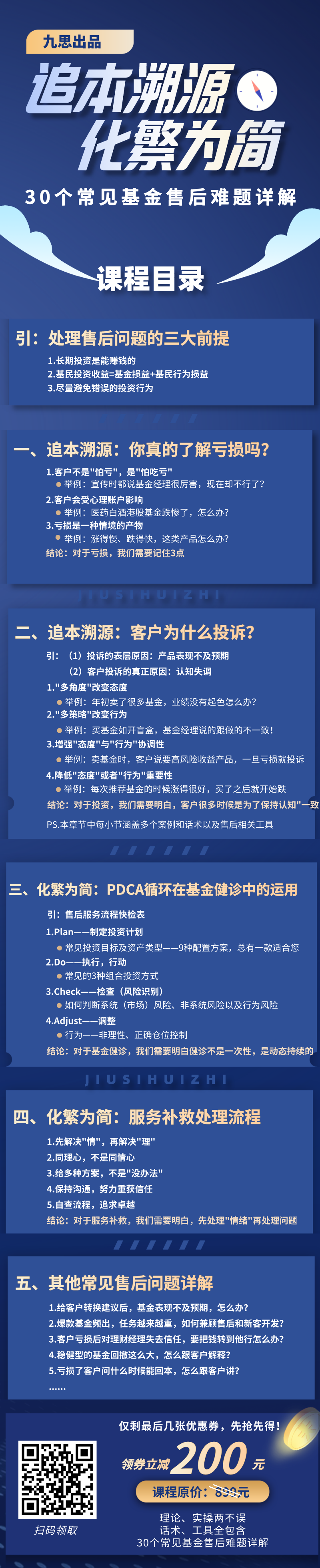

每年的一季度一般都是基金相对更热卖的季节,尤其是2021年的1月,更是创了有史以来的单周以及单月基金销售记录。今年按照惯例,自然是各家基金公司密集排兵布阵,推出最能打的或者是去年业绩最优秀的基金经理,遗憾的是,去年1月的单日售罄、比例配售的情况到目前为止还没有出现,总体观察目前在销和待销的基金中,这种情形预计也难以出现。

如果要分析原因,有长短两个维度,从短的维度来看,近期基金的表现一般。从长的维度来看,去年1月发行成立的多数基金都是以消费或者核心资产见长的基金经理,且多数封闭一年或者两年,在过去的一年中,该类基金基本都没有提供过赚钱效应,且当下不少都在9毛左右的位置,这些对于基民的投资热情显然是一个重大的冲击。

在某种意义上,基金经理买股票和基民买基金在逻辑上的心理驱动因素都是类似的,基金经理买景气度最高业绩增速最快的股票,基民买过去业绩最好的基金产品。从短期来看,股票的波动或者是基金净值的波动都不是问题,重要的是中期趋势,以及更长期的持续问题。从长期视角来看,均值回归是颠扑不破的规律,其中行业的超额增速必然会回归,随着行业规模的增加以及行业渗透率的提升,行业降速是必然现象。基金回报率的均值回归也是必然,固然仍然存在优秀基金以及平庸基金的表现之差,但其年化的表现差异不应该有那么大,累计复合收益率的终局巨大差异是来自于时间复利的累积效应,一个10%年化收益的基金,20年后复合收益率是570%,而一个12%年化收益的基金,20年后复合收益率是870%,差了300%,所以从某种意义上讲,投资回报不需要好很多,只要持续地好一点点就行。因此无论是行业回归,还是基金回报,当远超越于平均水平的时候,阶段性回落是很正常的。

就当下而言,下跌以后的最优选择可能还是新能源赛道。新能源赛道目前继续维持较高的行业增速水平,且景气超预期,同时股价已经连续释放多时的估值压力,筹码结构或许仍是问题,市场的声音也还不够悲观,但总体看昨天的快乐构成了今天的痛苦,而今天的痛苦则能迎来明天的快乐。

基金有风险,投资需谨慎。以上均为个人观点,不构成投资建议。