1月6日晚,东方证券副总裁、财富管理业务总部总经理徐海宁,东方证券总裁助理、首席经济学家邵宇与上投摩根基金副总经理兼投资总监杜猛相聚直播间,共话中国的财富管理转型,并把脉2022年投资主线。

上投摩根杜猛给出独门选股秘籍

邵宇表示,2021年是特殊的一年,疫情给世界未来的发展逻辑带来较大改变,包括政治、文化、思维、行业、企业、技术等。其中,与投资最相关的两方面是社会经济和全球化。在疫后的世界,全球大的经济体竞争的是技术、供应链、货币以及对未来治理体系的设想。

谈及对2022年市场展望时,杜猛对市场表示乐观,并提出三条投资主线:

第一,长期看好新能源方向,包括光伏、风电、新能源汽车等。在“双碳”目标下,整个新能源会提供最大的助力,“双碳”这个最终目标的实现,需要能源结构的调整,未来发展空间很大。

第二,看好高端制造业,包括半导体、机械、材料等领域。

第三,消费、医药值得长期投资。2021年无论是医药或是消费等核心资产表现较弱,出现一定程度的回调,但是目前估值已达到相对均衡的水平。

邵宇也表示,“双碳”问题将是人类面临的共同挑战,要把握科技和新能源。新能源不仅是技术的核心,也会是未来生活方式的核心,也就是低碳出行、低碳人生。同时,消费也是未来的一个大趋势。随着人类生命周期的延长,“老龄化”的现象逐渐显露。在此背景下,高品质、健康的消费,消费升级以及绿色生活方面都将有较大的增长空间。

杜猛还分享了自己的独门选股“秘笈”:“我们在投资过程中,赚的是认知的钱,不是靠运气。投资股票就是投资这个时代,赚的是时代带来的财富,好的公司大部分诞生于好的行业。”

基于10多年的从业经验,杜猛提出三大选股建议:

一是好的行业。过去十年,中国市场主要的机会来自于消费、医药以及科技,包括互联网、电子、新能源、高端制造等;

二是好的产业链。判断未来3至5年的高景气度行业,学会区分景气上行和需求上升的产业;

三是好的公司。需要去上市公司做深入调研,不断跟踪。

东方证券徐海宁:

坚定财富管理转型下的投资机会

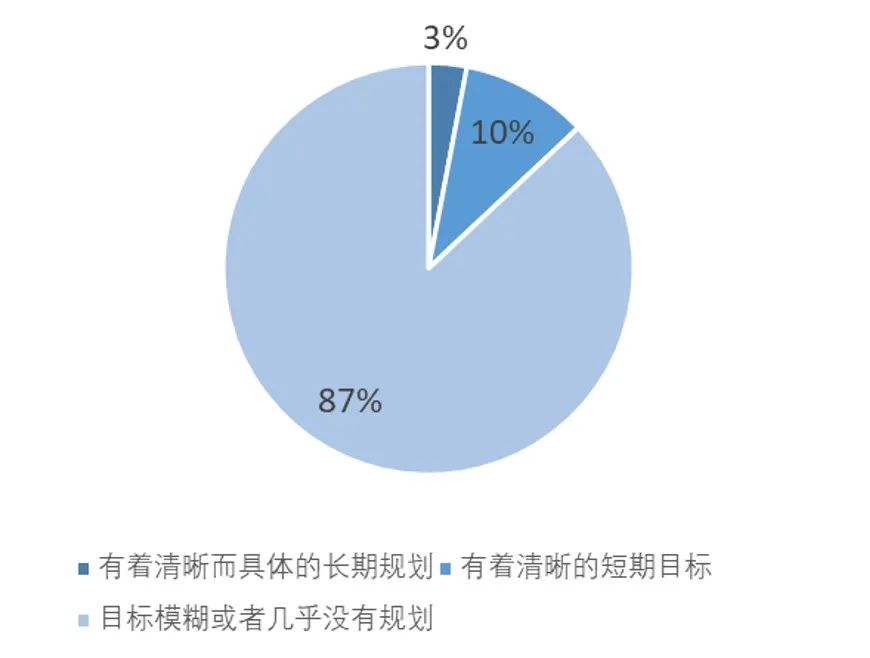

良好的投资机会和市场,如何转化为普通居民的财富?徐海宁在直播活动中表示,作为深耕财富管理业务多年的实践者和从业者,财富管理未来还有巨大的发展空间,主要是基于四大原因。

第一,中国的经济增长。中国改革开放四十多年,取得了举世瞩目的成就,中国发展成为全球第二大经济体,也是全球第二大财富管理中心。

第二,居民收入的提高。这四十多年,居民收入增长近25倍,收入支配行为也随着收入的增长呈阶段性变化,投资需求日益旺盛。国内中等收入人群超过4亿,高净值客户超过260万,可投资的资产规模超过240万亿。

第三,资产配置结构。从中国家庭的资产负债报表中看出,过去的资产结构中,80%是实物资产,20%为金融资产。随着房地产投资预期的变化,当实物资产配置达到一定峰值时,会转向金融资产的方向。

第四,资本市场发展。我国资本市场已经取得长足发展,无论是股市、债市,还是其他类别的金融资产,都已经初具规模,居民进行金融资产配置已经具备条件。资管新规、注册制、新证券法、信托新规等资本市场基础性制度改革共同作用下,资产端收益和风险特征正在改变。中国的资产管理和财富管理市场会加速扩容,这是一个空间巨大的增量市场。

展望2022年,徐海宁直言,“我们对市场长期发展趋势表乐观,财富管理大有可为。今年,我们将继续深化财富管理转型,财富管理转型的核心出发点和落脚点,最终还是为中国居民的金融资产投资提供更多专业化的配置服务。我们看好未来权益资产的发展方向,今年整体的大类资产配置也将坚定这一方向。”

编辑:朱 茵

校对:冯雯君

图编:周 洋

制作:季宇亮

责编:张晓光

瓜分6666元现金红包!领取8%+理财券,每日限额3000份!