来源 Wind资讯

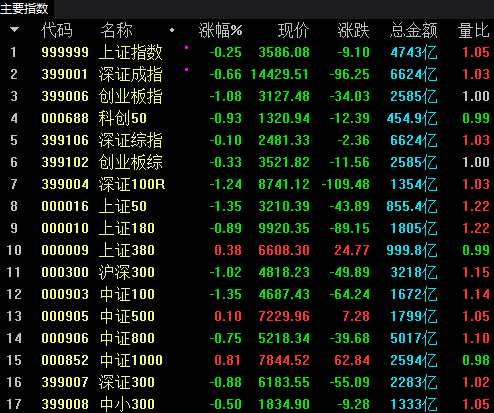

1月6日,股指虽继续下探,但个股上涨家数达2987家,占比超过六成,市场赚钱效应并不差。万得全A总成交1.14万亿,节后三个交易日均保持在万亿之上,较去年12月底快速放大,A股市场依然受资金青睐。

// 市场热点可圈可点 //

近期市场风格切换较快,1月5日以银行、地产等低估值板块受到追捧,1月6日估值较低的传统基建则迎来估值修复。此外白酒近期是持续回调,市值第一的茅台也跌破2000元大关,新能源产业链赛道中多数龙头股也走出破位趋势。而底部的医药尤其是中药、传媒、大基建等则持续大涨。

// 新年北向资金首次出现净卖出 //

1月6日,北向资金开盘后不久便转为净卖出,午后净卖出额进一步扩大,全天净卖出66.38亿元,净卖出额创近2个月新高,结束连续7日净买入。这也是2022年北向资金在连续2日净买入后首次开启净卖出。

// 北交所注册制第一股上市 //

北交所注册制第一只新股威博液压1月6日上市,开盘价28.12元/股,较发行价涨190.5%,盘中震荡有所走低,最终以大涨168.60%收盘。而科创板CPU第一股国芯科技也同日上市仅上涨11.29%要逊色的多。

作为北交所注册制下首只新股,威博液压的打新相当火爆。2021年12月27日,北交所注册制首只新股发行结果出炉,威博液压吸引了75.22万户投资者参与打新,网上有效申购倍数2327.61倍,获配比例为0.04%,创精选层打新以来历史新低。

// 超60只基金密集发行 //

Wind数据显示,目前已有64只公募基金(初始基金)定档1月发行。本月新发基金的公司既有南方、嘉实、华夏、富国、中欧等中大型基金公司,也有外资公募上投摩根等。这些“开门红”产品的认购起始日期多在1月上旬及中旬,认购时长多在7天至14天之间。此外,从今年新发基金的产品类型来看,封闭期、持有期的产品众多,少则60天,多则一年甚至三年,以此避免了投资者频繁申赎、追涨杀跌。

从赛道来看,今年公募基金主要布局了新能源、医药行业等赛道,去年跌得较惨的港股也是布局方向之一。从各家公司披露的“开门红”产品种类来看,聚焦权益市场的主动管理型偏股基金将占据1月份发行市场的大部分份额,此外,“固收+”基金、FOF基金、量化基金等多个类型的基金均有新产品推出。

// 2022年A股机遇仍众多 //

政策上鼓励和引导上市公司现金分红,必然会吸引更多地长期资金进场。国办1月6日印发《要素市场化配置综合改革试点总体方案》,方案提出,发展多层次股权市场。创新新三板市场股债结合型产品,丰富中小企业投融资工具。选择运行安全规范、风险管理能力较强的区域性股权市场,开展制度和业务创新试点。探索加强区域性股权市场和全国性证券市场板块间合作衔接的机制。

探索增加居民财产性收入,鼓励和引导上市公司现金分红,完善投资者权益保护制度。

市场方向上,西部证券指出,近期市场的风格切换只是一次预演,真正全面的市场切换将会出现在年中。必需消费品价格上涨的兑现将是推动市场全面切换的信号。考虑到货币政策仍有宽松需要,叠加春季复工后市场对于经济预期逐步转向乐观,上半年市场仍然可以更乐观一些。尤其对于成长板块而言,如果再有调整将是绝佳的布局窗口期。

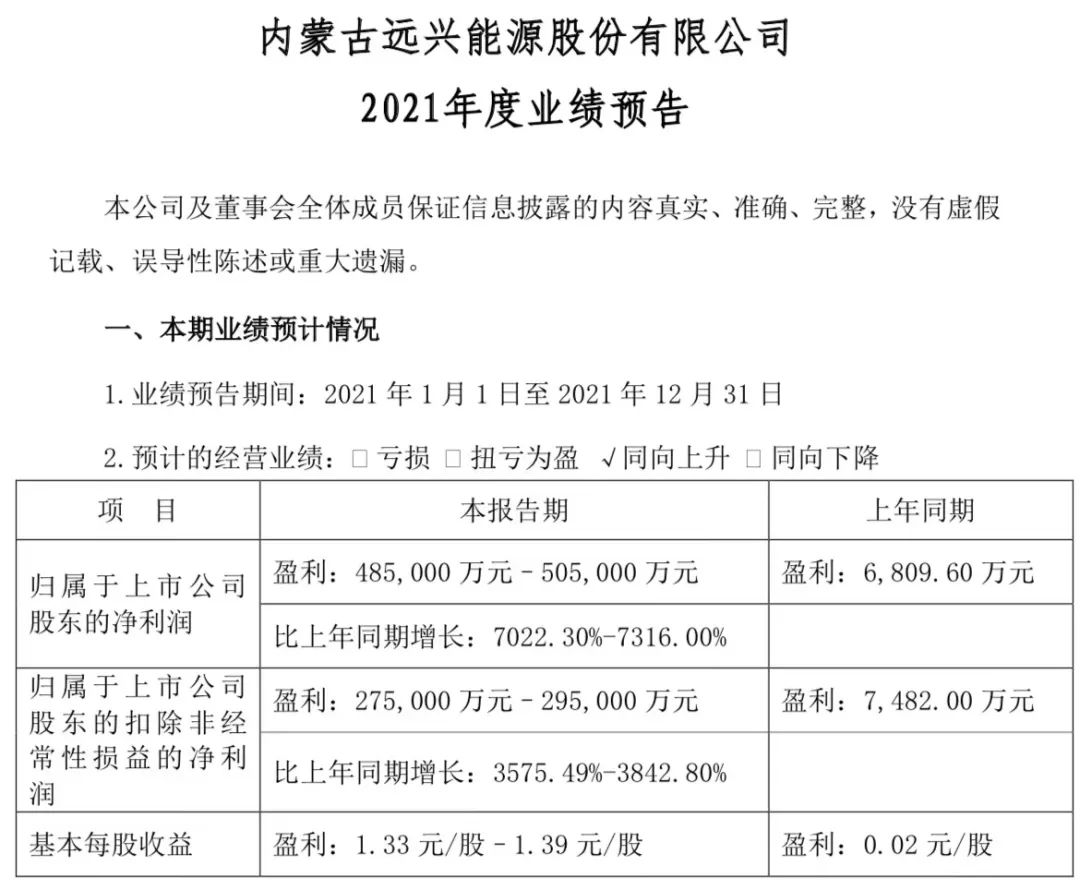

上投摩根基金表示,随着上市公司陆续发布预披露,业绩表现超预期的个股也有望迎来市场关注。总体而言,我们仍看好一季度的行情,一季度可进行较为均衡的布局。一方面,投资人可关注受益宏观政策边际转暖的房地产产业链及基建、新基建板块、继续向疫情前常态复苏的消费及服务行业,以及目前估值相对偏低、景气度有望迎来拐点的行业;另一方面,从更长期的视角来看,具有高景气度、高增长的行业,鉴于其中长期盈利增长有助于消化偏高的估值,仍是可持续布局的方向。

中欧基金表示,短期的波动加剧意味着春节前行情的布局点。投资者的主要再配置方向主要由以下几个方面构成:消费伴随经济的企稳而有望复苏,建议持续关注食品饮料和家电等行业;经济稳增长的发力点预计将落在投资端的基建领域,尤其是符合双碳政策规划的新能源基建,未来数年存在大量建设缺口,建议关注其中电力建设、新能源电站运营和输配电设备等领域。

瓜分6666元现金红包!领取8%+理财券,每日限额3000份!