来源:国际金融报

北交所首单重大资产重组来袭!

1月4日晚间,北交所上市公司中航泰达发布公告称,拟4.68亿元获得包钢集团节能环保科技产业有限责任公司(下称“包钢节能”)34%股权。本次交易将达到《重组管理办法》第十二条规定的重大资产重组标准,构成上市公司重大资产重组。

值得一提的是,中航泰达正在参与的是包钢节能的混改项目。

作为北交所首批上市公司之一,中航泰达此次收购是北交所上市公司参与国企混改第一单,也是北交所第一单重大资产重组。

受此消息影响,1月5日,中航泰达股价涨停,收盘价为7.48元。

参与混改

具体来看,中航泰达拟以20853万元认购包钢节能新增注册资本12816.84万元,同时以25937.64万元受让北方稀土持有标的公司的15942万元注册资本。

本次交易前,北方稀土直接持有包钢节能100%股权。本次交易完成后,中航泰达将直接持有包钢节能34%的股权。本次交易标的包钢节能34%股权合计价格为46790.64万元。

据悉,包钢节能的主营业务包括开展危废处置、工业水处理、工业废气处理、环境检测、节能改造、园林绿化及工业节能咨询等钢铁行业节能环保业务。

而上市公司是一家工业烟气治理领域综合服务商,致力于为钢铁、焦化等非电行业提供工业烟气治理全生命周期服务。

中航泰达表示,此次混改有利于公司与包钢节能实现优势互补,发挥协同作用。公司通过将主业发展积累的技术优势和资源与包钢节能发展相结合,在工程设计、施工管理、运营服务等方面提供支撑,有助于进一步提升包钢节能综合技术和市场服务能力,提高其核心竞争力。同时,包钢集团在节能环保方面具有长期需求,通过本次交易组建节能环保平台,可以实现优势互补,促进共同发展。

另一方面,中航泰达称,此次混改有利于提高公司的竞争和盈利能力。公司表示,包钢集团系公司重要客户之一,公司参与大型国企混改项目,有助于拓展业务范围,降低被同行业公司替代或挤占的风险,提升公司的市场竞争力及行业地位。本次交易完成后,包钢节能为公司提供了新的业务领域,有助于提升公司盈利能力,增强公司抗风险能力。

截至评估基准日2021年4月30日,以资产基础法评估,包钢节能的评估值为97508.19万元,增值额34410.11万元,增值率54.53%;以收益法评估,包钢节能所有者权益为63098.08万元,评估值为97412.53万元,增值额34314.45万元,增值率为54.38%。

净利润“含金量”不高

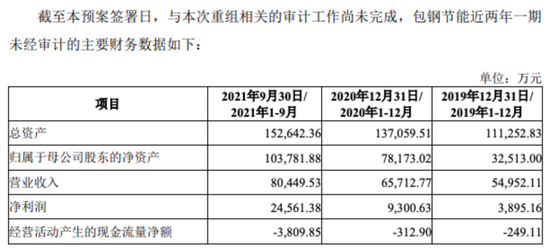

公告显示,2019年-2020年以及2021年前三季度,包钢节能实现的营业收入分别为5.5亿元、6.57亿元、8.04亿元,净利润分别为3895.16万元、9300.63万元、2.46亿元(未经审计)。

可以看出,近几年内,标的公司的净利润增长十分迅速。2021年前三季度,公司收入和净利润已经大幅超过上年度的全年数据。

公司公告

但与此同时,标的公司的经营活动产生的现金流量金额持续为负,在上述时间段内分别为-249.11万元、-312.9万元、-3809.85万元,累计为-4371.86万元。

这意味着,包钢节能的净利润“含金量”不高,并未真正在经营上赚到现金。

事实上,上市公司也存在着同样的情况。

2018年-2020年,中航泰达实现的营业收入分别为4.347亿元、4.637亿元、4.01亿元,归母净利润分别为3894万元、2912万元、2920万元。而同一时间段内,上市公司的经营活动产生的现金流量金额分别为-170.2万元、-7084万元、-5595万元。

需要指出的是,本次交易均以现金支付,不涉及发行股份。

而截至2021年9月30日,上市公司期末现金及现金等价物余额为6287万元,流动资产中的货币资金为6737万元,远不足以支付本次交易。

那么,公司的资金从何而来?

记者 吴鸣洲