据标普报告显示,祥生控股集团第三季度的总权益合约销售额环比下降60%至145.97亿元。标普认为,造成这种情况的原因是该公司土储主要分布在长三角地区的低线城市

《投资时报》研究员 卓玛

从11月12日至11月23日,仅8个交易日,股价就从4.90港元/股跌至1.53港元/股,累计下跌68.45%。

其中,11月18日当天便下挫53.91%,报收于1.59港元/股,创2020年11月18日上市以来新低,市值则从百亿港元直接蒸发超56亿港元至48.39亿港元。

上市一周年之际,祥生控股(集团)有限公司(下称祥生控股集团,02599.HK)持续下挫的股价走势引发市场侧目。

有消息称,祥生控股集团股价暴跌是由于港资平仓。从成交明细看,开市前祥生控股集团现大宗交易,作价3.45港元/股,涉及900万股,涉资3105万元。随后又分别有220万股和111万股的大单,合计共有超1200万股集中抛售。

不过11月18日晚间,祥生控股集团发布关于股价及成交量不寻常波动的自愿性公告,称并不知悉导致波动的原因以及未有必须公布的资料或内幕消息,并强调公司运作一切正常,现有债务未出现违约,公司控股股东未质押任何股份。

即便如此,该公司股价仍未止住跌势。

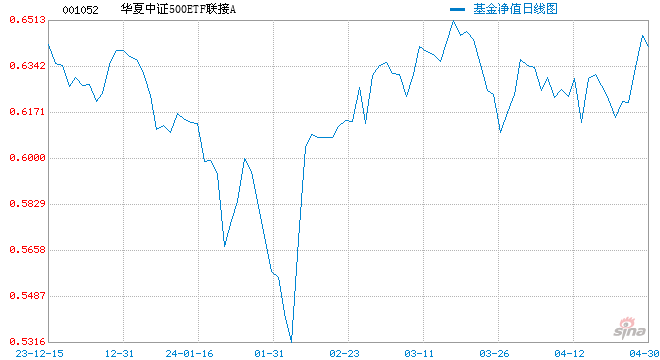

截至11月24日收盘,祥生控股集团报收于1.52港元/股,较今年3月1日盘中触达的6.34港元/股历史最高点下挫76.03%,较公司5.59港元/股的发行价下跌72.81%,当前总市值为46.26亿港元。

踩中一道红线

公开资料显示,祥生控股集团1995年起家于浙江诸暨,由陈国祥与其妻子朱国玲共同创办,经过多年发展,现已发展成为中大型综合房地产开发商,与中梁控股(02772.HK)、德信中国(02019.HK)和佳源国际控股(02768.HK)并称“浙系房企四小龙”。

2018年,该公司以1029.2亿元销售额成功跨越千亿门槛,跻身行业前30强。2020年11月18日,祥生控股集团登陆港交所主板上市,是当年赴港上市房企中规模最大的一家,也是内房企TOP30最后一个上市的企业。

据中国房地产指数系统资料显示,就合约销售而言,祥生控股集团2019年在浙江省所有住宅物业开发商中排名第三,约占浙江省物业合约销售总额的5.1%。

《投资时报》研究员注意到,2015年,祥生控股集团将总部迁至杭州,随后开启了以“大本营”为核心的全国战略扩张转型。次年,该公司推动“1+1+X”扩张策略实施,即以浙江省为基础“1”,深入渗透泛长三角区域“1”并扩展至此区域外的其他具高增长潜力的区域城市“X”。

今年上半年,祥生控股集团分别实现权益合约销售额和权益合约建筑面积496.81亿元和376.36万平方米,分别较上年同期增长30.4%和28.3%。

经营方面,该公司今年上半年实现营业收入158.94亿元,同比增长19.6%;实现净利润9.73亿元,同比增长135.6%;实现公司持有人应占核心纯利润5.34亿元,较上年同期增长54.8%,毛利率为18.0%,较上年同期减少0.1个百分点。

截至上半年末,祥生控股集团的总资产为1726.56亿元,总负债为1530.93亿元,资产负债率为88.67%,剔除预售账款后的资产负债率为79.4%,净负债率为96.6%,现金短债比为1.2,踩中一道红线位于“黄档”。

遭穆迪标普下调评级

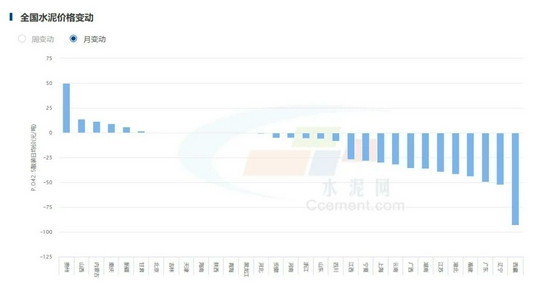

从自身业绩表现来看,祥生控股集团近期并未曝出较大的负面信息。而该公司近年来业绩增长,主要得益于长三角三四线城市楼市的火热,以及公司自身的高周转模式。但随着楼市转冷及房地产政策的收紧,这种高增长显然难以持续。

11月1日,祥生控股集团发布了10月的营运数据。公告显示,该公司当月实现合约销售额约40.82亿元,合约建筑面积约27.13万平方米,平均合约售价约为15046元/平方米。而此前的7月―9月,该公司分别实现合约销售额55.60亿元、56.70亿元和33.67亿元。

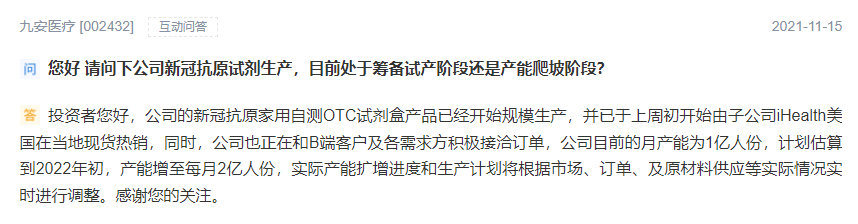

值得注意的是,就在10月营运数据发布的第二天,标普表示将祥生控股集团的发行人信用评级从“B”下调至“B-”,展望“负面”,同时还将该公司美元票据的的长期发行评级从“B-”下调至“CCC+”。

而此前10月18日,穆迪宣布,确认祥生控股集团家族企业评级“B2”,确认祥生控股集团发行的债券高级无抵押评级“B3”,评级展望从“稳定”调整至“负面”。

据标普报告显示,祥生控股集团第三季度的总权益合约销售额环比下降60%至145.97亿元。标普认为,造成这种情况的原因是该公司土储主要分布在长三角地区的低线城市。

祥生控股集团2021年中报显示,截至6月末,该公司在全国11个省份的47座城市拥有228个项目,总土储量为2294.55万平方米,不过其土储多集中在三四线甚至五线城市,一二线城市土储占比较小,仅占3成左右。

2020年年报显示,祥生控股集团全年实现合约销售额约781.68亿元(人民币,下同),较上年同期的624.97亿元同比增长25.1%。

而截至今年10月末,祥生控股集团全年总计实现合约销售额约683.63亿元,合约建筑面积约为503.78万平方米,平均合约售价约为13570元/平方米。

通常来讲,年底11月和12月是房企冲刺全年销售目标的关键节点,但若按照该公司“金九银十”仅30亿元―40亿元的销售额计算,则祥生控股集团全年要实现与去年齐平的销售额存在较大压力。

基于此,标普表示,在未来一到两年内,祥生控股集团将面临包括合同销售额下降、抵押贷款政策紧缩导致的现金回款效率放缓等诸多挑战。

偿债压力较大

值得一提的是,公开信息显示,祥生控股集团赴港上市成功后即启动美元债融资。数据显示,目前祥生控股集团有“N20220607”和“N20230818”这2笔处于存续状态的美元债,到期日期分别为2022年6月和2023年8月,票面利率分别为10.5%和12%,发行规模均为2亿美元。

此外,该公司还于2020年12月在深交所发行了一笔5亿元的住房租赁专项私募债“20祥生01”,票息7.7%,这笔债券将于2023年3月2日到期。

就在被下调评级后,11月4日,祥生控股集团公告表示,公司斥资845万美元提前回购了其间接全资附属公司发行的,将于2022年1月到期的票面利率12.50%本金总额3亿美元的优先票据,此次回购约占该票据本金总额的2.82%。

该公司同时表示,将继续观察市场状况及公司财务架构,并可能于适当时候进一步回购。此外,对于上述这笔2022年即将到期的美元债,祥生控股集团管理层表示,已经准备好兑付计划。

尽管祥生控股集团截至今年底无到期债券,当下并无债务集中兑付压力,不过标普表示,考虑到该公司美元债券价格的波动,以及当下低迷的市场情绪,该公司在境外资本市场的融资能力存在高度不确定性。

标普认为,祥生控将很有可能需要利用内部资源来偿还到期离岸债券,但持续使用现金偿还到期债务将妨碍祥生控股未来6―12个月的流动性。

截至今年6月末,祥生控股集团的借款总额(包括计息银行及其他借款、公司债券及优先票据)为462.12亿元,与2020年末的461.77亿元基本持平;现金及银行结余(包括现金及现金等价物、受限制现金等)为273.19亿元,较2020年底增长12.4%。

不过具体来看,截至6月末,祥生控股集团273.19亿元现金及银行结余中,受限资金高达118.36亿元,现金及现金等价物仅为76.24亿元,而该公司一年内到期的短期债务合计221.62亿元,公司可动用的资金难以覆盖短期债务。

值得注意的是,应祥生控股集团要求,11月8日,标普撤销了对该公司的“B-”长期发行人信用评级和未偿高级无抵押票据的“CCC+”发行评级。

8.××%理财券,额度有限先购先得,每位用户限购一次>>