招商瑞泰一年持有期混合型基金

(A类:012965,C类:012966)

将于11月29日至12月3日间火热发售!

作为一只新发基金,想必大家会有很多想了解的问题。比如,产品有何特点、为什么要设置持有期、投资策略如何、基金经理是否优秀等等。

贴心的小编已经帮大家把相关问题一一梳理好了,大家请接着往下看便是。

Q1

招商瑞泰是一只什么类型的基金?

”

本基金为偏债混合型基金,股票和存托凭证资产不高于基金资产的30%,且投资于港股通标的股票的比例不超过股票资产的50%。组合主要投资固收类资产,可根据市场环境的变化,动态调整投资策略及范围,择机参与权益资产投资,把握相关机会。

风险提示:本基金可根据投资策略需要或不同配置地市场环境的变化,选择将部分基金资产投资于港股通标的股票或选择不将基金资产投资于港股通标的股票,基金资产并非必然投资港股通标的股票。本基金资产投资于港股通标的股票,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

”

Q2

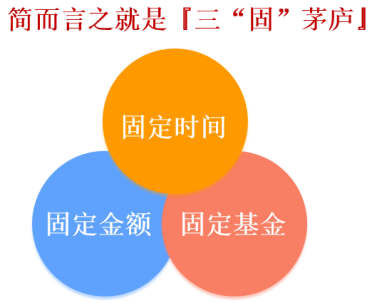

招商瑞泰为何要设置一年期持有期?

”

从过往数据来看,尽管市场上很多基金的长期表现不错,净值得到较高增长,但能坚持长期持有,享受到基金长期业绩增长的投资者并不多。大部分投资者在投资过程中易受情绪影响,经常“追涨杀跌”,导致投资体验非常不好。

因此,招商瑞泰设置了锁定一年持有期,除了能够帮助投资者不因市场短期涨跌的影响而做出情绪化的投资决定,一定程度上避免“追涨杀跌”外,还有另外两个好处:一是帮助投资者减少部分因频繁申赎产生的交易成本;二是践行长期投资理念,保持一年持有期内产品的规模稳定,使基金经理可以在中长期的投资视角下进行大类资产配置和行业及个股选择。

”

Q3

基金经理是谁,过往业绩如何?

”

招商瑞泰采取双基金经理,固收部分由“固收干将”余芽芳负责管理。余芽芳是经济学博士,拥有4年宏观经济研究经验及4年固收产品投资管理经验,曾于2012年7月加入华创证券,任宏观分析师;2016年加入招商基金,历任固收高级研究员,负责招商瑞庆等7只公募基金产品的固收部分管理,管理总规模约412亿元。

权益部分则由擅长大类资产配置的王垠负责管理,王垠历经多轮市场周期,拥有11年的投研经验、6年公募基金管理经验,在2010年任职华夏基金,先后任中游制造业研究员、年金投资经理,负责年金权益头寸的投资管理;2017年加盟招商基金,负责招商瑞庆等6只公募基金产品的权益部分管理及资产配置管理,管理总规模约411亿元。

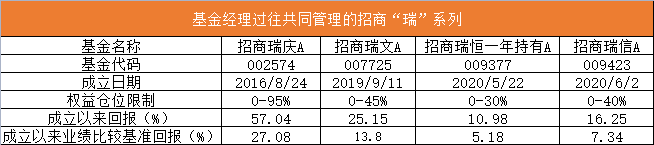

二人长期以来配合默契,联合管理的4只招商“瑞”系列产品:招商瑞庆、招商瑞文、招商瑞恒、招商瑞信过往均实现年年正收益*,且历史总回报也显著超越同期业绩比较基准。

向上滑动阅览更多

*年年正收益指基金经理任职以来至2020年12月31日的每个完整会计年度。王垠、余芽芳共同管理的其他“瑞”系列基金组合(招商瑞恒、招商瑞信、招商瑞安、招商瑞乐)未经历完整会计年度。

根据基金公告,基金经理余芽芳休产假期间,其与王垠共同管理的招商瑞庆、招商瑞文、招商瑞恒、招商瑞信、招商瑞乐、招商瑞安由同为上述基金的基金经理王垠继续管理,余芽芳拟于2021年12月17日回岗履职。

数据来源:基金定期报告,指数数据来源Wind,截至2021年9月30日

风险提示:基金过往业绩不代表未来表现,产品业绩存在波动风险。“瑞”系列产品其他基金的业绩并不构成本基金业绩表现的保证。

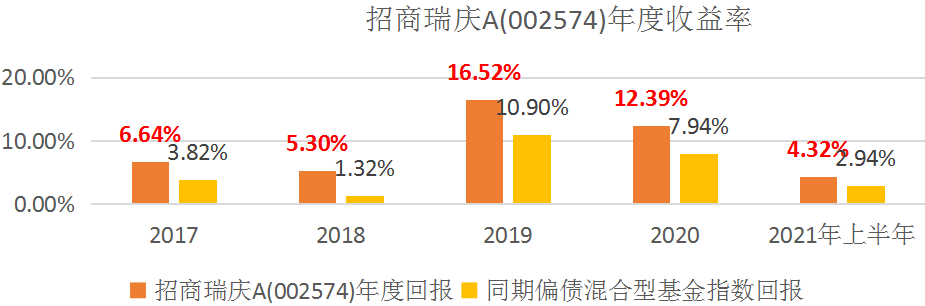

招商瑞庆业绩比较基准:中证全债指数收益率*80%+沪深300指数收益率*20%,基金成立以来每个完整会计年度回报及基准回报分别为:6.64%/3.82%(2017)、5.30%/1.32%(2018)、16.52%/10.90%(2019)、12.39%/7.94%(2020),2021年上半年总回报及基准回报为4.32%/2.06%,历任基金经理:郭锐(2016年8月24日-2018年9月14日),余芽芳(2017年4月13日至今),王垠(2018年9月14日至今)。招商瑞文业绩比较基准:中证全债指数收益率*70%+沪深300指数收益率*30%,基金成立以来每个完整会计年度回报及基准回报分别为:14.45%/10.38%(2020),现任基金经理自成立起即任职。招商瑞恒业绩比较基准:中证全债指数收益率*85%+沪深300指数收益率*10%+恒生指数收益率(经汇率调整后)*5%,现任基金经理自成立起即任职。招商瑞信业绩比较基准:中证全债指数收益率*75%+沪深300指数收益率*20%+恒生指数收益率(使用估值汇率折算)*5%,现任基金经理自成立起即任职。招商瑞安的业绩比较基准:中债综合(全价)指数收益率*75%+沪深300指数收益率*20%+恒生综合指数收益率(经汇率调整后)*5%,现任基金经理自成立起即任职。招商瑞乐的业绩比较基准:中债综合(全价)指数收益率*85%+沪深300指数收益率*10%+恒生综合指数收益率(经汇率调整后)*5%。招商瑞恒、招商瑞信、招商瑞安、招商瑞乐未经历完整会计年度,不展示年度基金份额净值增长率与同期业绩比较基准增长率;截至2021年9月30日,招商瑞安、招商瑞乐成立未满6个月,不展示业绩情况。

”

Q4

招商瑞泰有何不同之处?

”

与市场上其他“固收+”产品略不同的是:

招商瑞泰采取了招商“瑞”系列统一的运行策略,将固收打底、严把风控、灵活的大类资产配置及精选个股四个策略贯穿整个组合运行全周期。策略运作以固收争取稳健收益打底,通过股票、打新追求增厚收益的同时,不忘在基金运作初期和过程中严控净值波动,注重过程管理;

与此同时,通过大类资产轮动,把握市场中确定性高的加、减仓机会;

再通过行业分散资产配置,精选有安全边际、性价比高的个股力争增强组合收益。

”

Q5

招商瑞泰这类产品适合我吗?

”

相信大家近期都比较迷茫:市场依然以震荡调整和结构性特征为主,又缺乏一个明确的投资主线,接下来到底该怎么投?同时“资管新规”过渡期截止时间近在眼前,传统理财产品全面净值化落地在即,该去哪里寻找稳健投资的新选择?

对于相关投资者来说,在震荡市中配置一些追求长期收益相对稳定、回撤较为可控的投资标的是较好的应对之策。那么招商瑞泰等“固收+”产品则或许是一个不错的选择,这类产品投资目标追求长期稳健,主投固收类资产,择机参与股票投资,尽可能争取给投资者带来长期稳定的净值增长,提升大家的持有体验。

”

Q6

招商瑞泰的投资策略、投资比例是什么?

”

从前文提到的基金类型可看出,招商瑞泰采用多资产、多策略的运作方式,灵活运用大类资产配置策略、债券投资策略、股票投资策略等多样化的投资策略,在尽可能控制投资风险的基础上,实现可投资范围内多类资产间的动态配置,以追求基金资产的稳定增值。

作为一只采用“固收+”策略的基金产品,招商瑞泰的投资组合将以固收类资产作为主要投资标的,投资于股票等权益类资产的比例不超过基金资产的30%,并且可以通过港股通渠道投资港股(此部分配置比例不超过股票资产的50%)。

”

Q7

招商瑞泰的投资目标、业绩比较基准是什么?

”

招商瑞泰以追求绝对收益为投资目标,立足于长期视角,力争使净值曲线能平稳穿越市场涨跌,努力在市场行情较好时跟上,为投资者争取上涨红利;在弱市行情时力求严格控制回撤,尽全力给投资者带来良好的持有体验。

招商瑞泰的业绩比较基准为沪深300指数收益率*10%+恒生综合指数收益率(经汇率调整后)*5%+中证综合(全价)指数收益率*85%。

”

Q8

招商瑞泰的风险收益特征是怎样的?

”

由于招商瑞泰是混合型基金,理论上来讲,该产品的预期收益和风险高于货币市场基金和债券型基金,低于股票型基金。以招商基金成立时间最久的“瑞”系列“固收+”产品——招商瑞庆A(基金代码:002574)为例,其历史上单年度回报均优于同期偏债混合型基金指数的涨幅,同时历史波动远小于纯股票型基金指数,给投资者带了较好的投资体验。

向上滑动阅览更多

数据来源:基金定期报告,指数数据来源Wind,截至2021年9月30日

本基金设置锁定持有期,每份基金份额的锁定持有期为1年,相应基金份额再锁定持有期内不可办理赎回及转换转出业务。因此基金份额持有人面临在锁定持有期内不能赎回基金份额的风险。

风险提示:基金过往业绩不代表未来表现,产品业绩存在波动风险。“瑞”系列其他基金的业绩并不构成本基金业绩表现的保证。

招商瑞庆业绩比较基准:中证全债指数收益率*80%+沪深300指数收益率*20%,基金成立以来每个完整会计年度回报及基准回报分别为:6.64%/3.82%(2017)、5.30%/1.32%(2018)、16.52%/10.90%(2019)、12.39%/7.94%(2020),2021年上半年总回报及基准回报为4.32%/2.06%,历任基金经理:郭锐(2016年8月24日-2018年9月14日),余芽芳(2017年4月13日至今),王垠(2018年9月14日至今)。招商瑞文业绩比较基准:中证全债指数收益率*70%+沪深300指数收益率*30%,基金成立以来每个完整会计年度回报及基准回报分别为:14.45%/10.38%(2020),现任基金经理自成立起即任职。招商瑞恒业绩比较基准:中证全债指数收益率*85%+沪深300指数收益率*10%+恒生指数收益率(经汇率调整后)*5%,现任基金经理自成立起即任职。招商瑞信业绩比较基准:中证全债指数收益率*75%+沪深300指数收益率*20%+恒生指数收益率(使用估值汇率折算)*5%,现任基金经理自成立起即任职。招商瑞安的业绩比较基准:中债综合(全价)指数收益率*75%+沪深300指数收益率*20%+恒生综合指数收益率(经汇率调整后)*5%,现任基金经理自成立起即任职。招商瑞乐的业绩比较基准:中债综合(全价)指数收益率*85%+沪深300指数收益率*10%+恒生综合指数收益率(经汇率调整后)*5%。招商瑞恒、招商瑞信、招商瑞安、招商瑞乐未经历完整会计年度,不展示年度基金份额净值增长率与同期业绩比较基准增长率;截至2021年9月30日,招商瑞安、招商瑞乐成立未满6个月,不展示业绩情况。

”

Q9

为什么选择招商基金?

”

招商基金深耕公募基金领域已有18年,投研实力出众、历史业绩亮眼,公司旗下公募产品24次荣获金牛基金奖、17次荣获金基金奖、16次荣获明星基金奖,是值得信赖的资产管理机构。(评奖机构:《中国证券报》、《上海证券报》、《证券时报》,截至2021年9月30日)

截至2021年9月30日,招商基金的权益团队管理总规模超2600亿元,主动权益基金长期以来的投资业绩优良,近1年、近2年、近3年、近5年股票投资主动管理收益率分别达12.42%、72.16%、115.49%、117.42%;固收团队管理总规模超4000亿元,累计揽获14座金牛奖杯,于2019年、2020年荣获“固收金牛基金管理公司”,债券投资能力获得海通证券五年期、十年期五星评级。

(数据来源:管理规模、获奖情况源自招商基金,截至2021年9月30日;评级信息及股票、债券管理收益率来源:海通证券,截至2021年9月30日。基金获奖信息及评价机构的评价结果不是对未来表现的预测,也不应视作投资基金的建议。)

”

风险提示:基金业绩具有波动的风险,过往业绩并不预示其未来表现,亦不构成投资收益的保证或投资建议。基金管理人管理的其他基金的业绩并不构成新基金业绩表现的保证。基金投资有风险,请谨慎选择。请在投资前认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。基金产品由招商基金发行与管理,代销机构不承担产品投资、兑付和风险管理责任。本产品的特定风险详见公司官网http://www.cmfchina.com公告栏基金《招募说明书》风险揭示部分。