11月以来,部分系统重要性银行二级资本债发行提速。12日,中国银行在全国银行间债券市场正式发售500亿元二级资本债券(第二期),此前建设银行、平安银行分别完成了450亿元和300亿元的二级资本债发行。

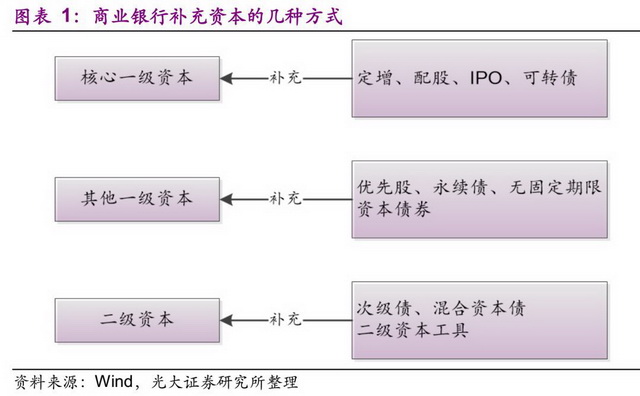

仅这3家银行的二级资本债发行规模已经超过去年同期的2倍,环比上月更是增长216%。随着全国《系统重要性银行附加监管规定(试行)》和中国版TLAC(总损失吸收能力)管理办法落地,国内对于银行资本充足压力的关注度明显提高。有业内人士对第一财经表示,当前环境下银行业普遍面临资本补充压力,但对于全国系统重要性银行来说,主要压力来自核心一级资本而非二级资本。在满足TLAC要求方面,更需要国内的全球系统重要性银行寻找新型资本工具。

同时需要注意的是,因为理财新规对需求市场的影响,部分中小银行的二级资本债发行难度增加。从投资角度,有机构认为二级资本债相比永续债仍更具性价比,但“跌出来的机会稍纵即逝”。

系统重要性银行密集发行二级资本债背后

据中国债券信息网数据,今年三季度以来共有9家银行发行或计划发行二级资本债,但不同于以往以中小银行为主,11月以来的发行主体主要为系统重要性银行中的国有大行和股份行,加上10月兴业银行发行的300亿元二级资本债,三季度已经有4家系统重要性银行合计发行了1550亿元二级资本债,目的多为充实二级资本,提高资本充足率,强化风险防御能力,支持业务持续稳健发展。

从三季报来看,4家银行中除建设银行资本充足率有所提升外,其余3家发债银行的资本充足率均较上年年末有所下滑。“规模扩张、分支机构设立都会消耗资本,最近两年还有一些特殊的因素会加快银行的资本消耗,包括支持疫情防控和服务实体经济加大信贷规模,资管新规下表外业务回表,不良资产处置力度加大等。”招联金融首席研究员董希淼对第一财经表示,系统重要性银行短期资本补充压力不大,但长期压力不小,二级资本债因为发行便捷和低门槛更受银行青睐,但局限性也很明显。

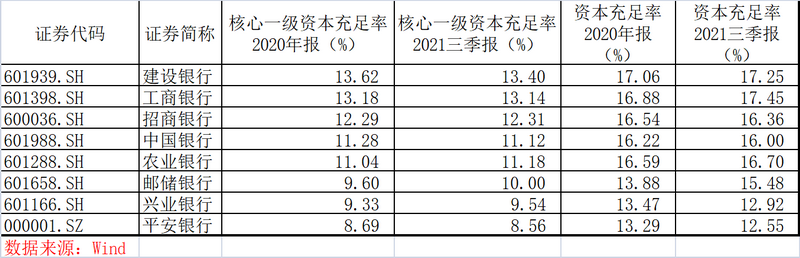

按照《系统重要性银行附加监管规定(试行)》,19家系统重要性银行应达到一定附加资本要求,由核心一级资本满足。系统重要性银行分为五组,一至五组银行附加资本要求分别适用0.25%、0.5%、0.75%、1%和1.5%,附加杠杆率分别为0.125%、0.25%、0.375%、0.5%和0.75%。从三季报数据来看,除未上市的广发银行无数据外,其他18家银行核心一级资本充足率均超过监管要求。具体来看,第四组工、农、中、建4家国有大行三季度末核心一级资本充足率分别为13.14%、11.18%、11.12%、13.4%,均超过红线(8.5%)2.5个百分点以上,但除农业银行外其余3家核心一级资本充足率均较上年末有所下降,其中中国银行的一级资本充足率和资本充足率也分别下降了0.16、0.22个百分点。

建设银行在募集说明书中称,前述二级资本债发行后的资本充足率或将由今年二季度末的16.58%上升至16.84%;中国银行发行后的资本充足率可能达到15.92%,较二季度末上升0.31个百分点。

国家金融与发展实验室副主任曾刚也表示,由于监管趋严和服务实体经济两大主要原因,当前整个银行业都面临资本补充压力,但对于系统重要性银行来说,压力更多在于核心一级资本,这是二级资本债所不能弥补的,还是要靠银行自身的利润留存和增资扩股等方式。

多家银行未雨绸缪

尽管当前各大上市银行的资产充足率均符合监管指标,但“未雨绸缪”是大部分银行的共同选择,尤其在今年4月人民银行联合银保监会发布《系统重要性银行附加监管规定(试行)(征求意见稿)》之后,多家银行披露可转债发行预案。

今年6月股东大会之后,招商银行一项涉及1500亿元债务性资本工具的议案,一度引起市场对该行“内生增长遇瓶颈”的猜测。根据议案,该行将适时发行无固定期限资本债券及/或二级资本债券,以替换现有的资本债和补充未来资本债的不足。其中,700亿元潜在规模为了替换旧的资本债,另外800亿元的潜在规模在需要时补充一级或附加资本。之后招商银行在回应投资者提问时表示,该议案不涉及可转债,仅是该行获取未来三年可通过资本债券进行资本补充的授权,“主要是出于未雨绸缪,提高决策效率,在确有融资需要时,合理安排资本补充”。

在此之前,兴业银行5月披露了一则可转债发行预案,发行总额为500亿元,在转股后按照相关监管要求计入核心一级资本。叠加上海银行、杭州银行、苏州银行、南京银行、重庆银行、成都银行等披露的可转债发行预案,上半年发行总额就超过1300亿元。

截至三季度末,招商银行、兴业银行作为国内系统重要性银行第三组银行,核心一级资本充足率分别为12.31%、9.54%,都超过对应红线(8.5%)1个点以上,但整体资本充足率均较上年末下降。

第一财经注意到,在三季报中还有多家银行提到了发债补充资本的进展。其中,工商银行9月在境外市场发行61.6亿美元无固定期限资本债,用于补充其他一级资本。目前该行同样有一项二级资本债发行议案已经通过董事会决议。

11月12日,农业银行发行了今年首期永续债,规模为400亿元。此前该行拟在境内市场发行总额不超过1200亿元减记型永续债,募集资金用于补充其他一级资本的申请取得相关监管机构批准。8月,邮储银行获准在全国银行间债券市场发行总额不超过1500亿元的二级资本债券,其中有600亿元在当月发行。光大银行也表示,该行正在推进一项600亿元人民币或等值外币的二级资本债券发行事项。

董希淼强调,随着现金管理类理财产品监管趋严,中小银行发行二级资本债难度或将增加。也是自8月以来,受到理财限制摊余成本法估值等因素的冲击,银行资本债在市场上遭遇了明显的抛售,直到10月底开始出现利差收窄。包括华泰证券、广发证券在内的多个机构认为,二级资本债在流动性、安全性等方面性价比仍然优于永续债,未来仍将是机构配置的重点,但当前利差压缩空间已经不大。

30%的涨跌幅你准备好了吗?全流程预约权限开通,一键直达北交所 >>