公募基金2021年三季报已经全部披露完毕。整体来看受三季度市场风格转换的影响,权益类基金收益三季度有所回调,但依然跑赢沪深300指数和上证指数涨幅。值得注意的是,三季度基金仓位却有所上升,表现出逆势加仓的态势。

三季度基金整体呈现筑底反弹、仓位上涨态势

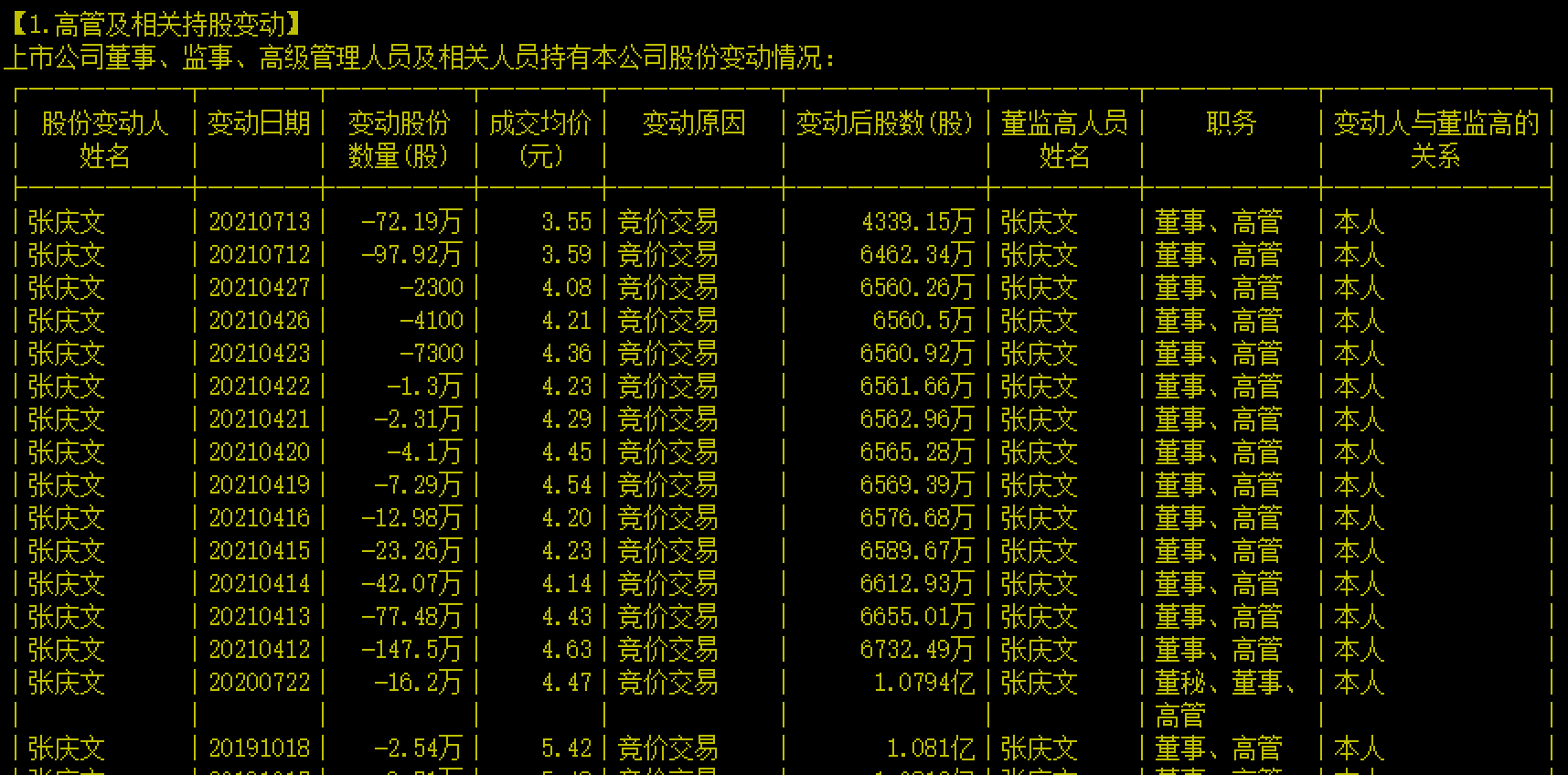

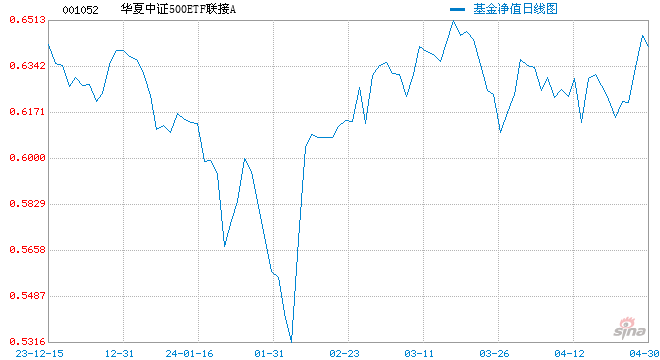

受市场震荡影响,三季度权益类基金收益较二季度出现回调,中信建投的数据显示,三季度主动权益型基金的普通股票型、偏股混合型和平衡混合型、灵活配置型基金均出现回落。

与此同时,业绩整体趋势持续,银河数据显示,三季度净值增长率超20%的基金依然有近190只,其中11只基金净值增长率超40%。筑底反弹背景下,股票型基金规模较二季度上涨了1.33%。

在市场整体筑底积蓄反弹实力的同时,公募基金的整体仓位出现上涨态势,其中平衡混合型基金仓位整体回升较大。三季度末,主动权益型基金的仓位相比二季度小幅上涨2.25%,从历史角度看,主动权益型基金的权益仓位稍高于近三年来均值。

而从今年前三季度业绩来看,海通最新业绩榜单显示,截至9月30日,沪深300前三季度涨幅为-6.62%,主动权益基金平均收益率为6.8%。其中,银行系基金表现不俗,工银瑞信基金公司今年前三季度主动权益基金收益率居权益类大中型基金公司第一,公司旗下15只主动权益基金收益率达20%以上。

业内人士指出,选基金不能只看短期,能“长跑”的基金才是好基金。拉长时间来看,截至三季度末,近三年沪深300涨幅为43.51%,权益类基金累计收益104.90%。

值得关注的是,工银瑞信旗下主动权益基金长期业绩尤为突出,近三年主动权益基金收益率达165.33%,继续居大中型基金公司第一,公司旗下更有36只主动权益基金近3年收益率翻倍,数量全行业第一。

权益固收“双料王”获投资人追捧

权益类基金呈现筑底反弹背景下,固收类基金整体表现稳健态势。银河数据显示,今年三季度固收类平均收益率为1.34%。其中,净值增长率超10%的基金有56只(不同份额分开计算),有10只净值增长率超20%。固收的稳健优势受到投资者青睐,三季度基金规模的上涨主要来自于债券型和货币型基金,分别上涨了13.27%和5.29%。

进一步拉长来看,截至9月30日,代表中证全债指数近三年涨幅为16%,固收基金平均收益率为13.53%(不同份额合并统计),工银瑞信固收类基金近三年收益率在固收类大型基金公司中排名前五,近十年收益率在固收类大型基金公司中排名前三。作为银行系旗舰基金,工银瑞信出色的均衡投资能力再次凸显。

优秀的业绩管理能力带动了规模的稳步增长。根据中国银河证券基金研究中心的数据统计,截至2021年9月30日,共有147家公募基金管理人,合计管理基金数量8586只,管理基金资产净值240491.59亿元。其中,工银瑞信公募管理规模为7508.1亿元,剔除货币与短期理财的公募管理规模为4165.81亿元,全市场排名第10,较去年末增加923.51亿元。此外,来自中国基金业协会的数据显示,工银瑞信养老金管理规模继续领先,已连续13个季度排名基金行业首位。

选基金除了看“长跑”,参考FOF的选择也是一个不错的方法。专业的投资人――FOF选基金,会更加全面、审慎的考虑。除了权益类基金的管理能力,固收类资产的投资水平,也一定不能忽略。

观察FOF基金的三季报,统计显示,海富通改革驱动被23只FOF持有,信达澳银新能源产业被18只FOF持有。工银瑞信旗下多只长期绩优权益及固收产品得到了同业认可,如鄢耀管理的工银新金融股票A,被17只FOF持有,赵蓓管理的工银前沿医疗股票A、C、鄢耀与王君正管理的工银金融地产混合A、C都获得11只FOF持有,此外,欧阳凯管理的工银双利债券亦被8只FOF看好并持有。