投基Z世代,Z哥最实在。

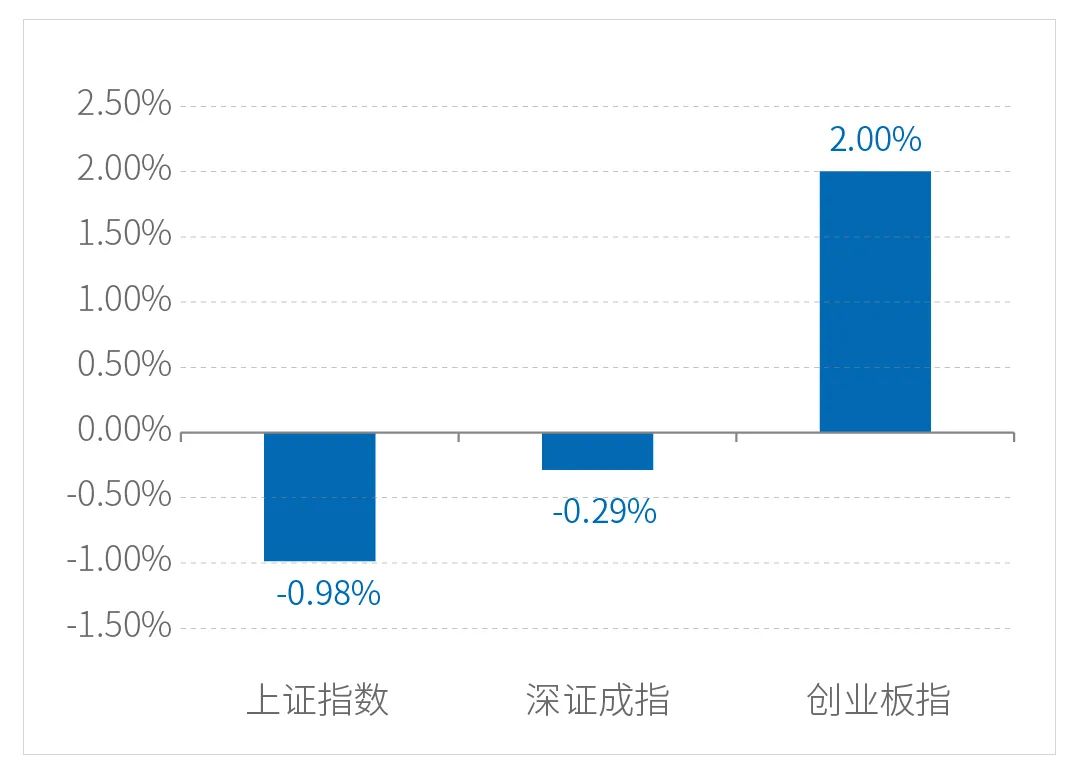

今天,“宁王”宁德时代一度大涨6%,总市值一度超越“宇宙大行”工商银行,成为两市第二大市值公司,只不过下午股价有些回落,但这也足以彰显新能源的魅力。

毫无疑问,今年的行情,要想投资收益高,投资新能源产业链是绝对的王道,公募基金收益能够排名前列的,绝大多数都是重仓新能源。

有些基金,甚至出现了非常极端的情况,由于基金经理没有配资新能源的股票,而遭到投资者的“赎回威胁”。

但是尽管如此,公募基金的队伍中,还是有一些基金经理敢于“拒绝”重仓新能源,但依然优秀,依然能够取得不错收益。

今天,Z哥就给大家分享几位基金经理,看他们都在关注什么方向的机会。

肖肖:后市关注三大机会

宝盈基金的基金经理肖肖,从业13年,他管理的宝盈优势产业今年收益74.94%,排名第七,近1年83.16%,排名37,近3年300.74%,排名52%。

宝盈优势产业85%的仓位都配到了制造业中,重仓股中,也有新能源的公司,但并非完全押注这个赛道,他更加看重的是公司的成长性、估值,最后才是产业趋势。

从重仓股名单中可以看出,第一大重仓股奕瑞科技是医疗器械设备制造业,和而泰是电子设备制造业、拱东医疗也是医疗器械设备制造业。另外,铂科新材、建设机械、天正电气、柯力传感等,都不是新能源的公司。

肖肖在三季报中指出,绝大部分的基于基本面投资,大体可以分为估值、景气度公司质地。如果每个投资者有100分,从他的角度,他愿意把50分给好公司,40分给低估值,10分给产业趋势。

所以,如果被问到“为何不重配某个景气赛道”,肖肖首先强调,我们不是逆景气度,或是刻意避开高景气方向,在公司质地及性价比合适的情况下,我们愿意积极参与景气度投资,我们只是不希望在单一赛道的景气度上暴露太高的仓位。“基于景气度的基本面趋势投资”无疑是近三年最成功的投资方法,这种方法是从需求角度先选出景气赛道,再选公司。

实际上,正是上面的这种投资框架,也使得肖肖的风格,和其他重仓新能源赛道的基金经理显得有些不大一样。

对于后市,肖肖看好三大机会。

第一, 一部分行业今年以来受到原材料涨价之类的短期因素影响,表观业绩较差,就如同2020年受疫情冲击最明显的周期行业和中小型制造业公司是2021年前三季度表现最好的资产一样,周期性因素造成的业绩不佳带来的估值业绩双杀,对于长期成长性尚可的公司来说,是一个难得的买点,所以这些今年受损的行业或许是一个“输时间不输钱”的选择。

其实,很多制造业公司,正是由于原材料涨价,今年业绩可能会受到较大的影响。但是,随着这个因素逐渐减弱,目前制造业确实可能是一个不错的买点。而制造业,正是当前宝盈优势产业重点配置的方向。

第二,我们前期看好的中小型制造业公司,虽然整体预期收益率有所下行,但是仍然有挖掘空间,我们仍看好这一领域。不同于主流观点,我们认为优质小盘股在A股是长期机会而不是短期机会。

第三,过去五年被反复证明并且被投资者充分认可的部分医药消费优质龙头公司,估值水平从今年年初的完全缺乏吸引力,到现在变得具有一定吸引力,虽然当前估值水平难言低估,但是如果以1年或更长时间维度看应该会有合理的回报 。

杨锐文:两大方向充满机会

景顺长城的基金经理杨锐文,他目前管理的基金规模超过400亿,管理的产品中,有聚焦新能源赛道的景顺长城新能源产业,但也有聚焦高科技赛道的景顺长城电子信息产业。和新能源相比,今年电子产业方向的回报相对要低一些,今年只有15%的收益。不过,作为公募圈“最走心”的基金经理,他在每一次的定期报告中,几乎都要向投资者交出一篇“小论文”。而这一次的三季报,杨锐文在季报中,对市场的阐述和分析,字数超过7000字,确实还是值得我们学习一下。

首先,杨锐文坦诚了此前的误判。他表示,我们出现明显的误判。受限电的影响,制造业产业链均造成了明显的冲击。而幸运的是,周期品快速上涨已经告一段落了,制造业面临的成本压力和限电压力也将大为缓解。

对于未来半年的行情,杨锐文态度转向相对谨慎(中报时态度乐观),他认为全面性的行情可能性很低,更可能是结构性分化的行情。投资是在迷雾中探索的过程,重要是我们寻找到有光的方向,即使途中有磕绊,我们也必须保持足够的战略定力,有所为有所不为,才能确保到达胜利的彼岸。

对于四季度的机会,杨锐文认为虽然四季度难以准确判断方向,但是就更长视角来看,优质的科技龙头白马股以及以专精特新为代表的中小市值龙头充满机会。

股市跌了别害怕!7%+理财,低门槛高收益、1000元就能买入、0手续费……限额领取,速来>>