热点栏目

热点栏目 记者 | 袁颖琪

编辑 | 陈菲遐

服装“淘品牌”们红红火火的销售额背后,上市之路却格外艰辛。此前申请IPO的韩都电商、十月妈咪、裂帛股份都以终止收尾。这也让另一个“淘品牌”戎美股份成功登陆资本市场更显得来之不易。

但是,这些难改戎美股份上市首日开盘就破发的命运。10月28日,戎美股份以30元/股的价格开盘,相较发行价下跌9%。

事实上,无论从注册制询价新规还是从估值来看,戎美股份破发都不意外。

首先从新规来看,这次修订倡导超过“四值”孰低的定价要求,超过幅度不高于30%。所谓 “四值”孰低,指的是剔除最高报价后,应披露网下投资者剔除最高报价部分后剩余报价的中位数和加权平均数,以及公募产品、社保基金和养老金剩余报价的中位数和加权平均数等信息组成的四个数值。自新规实施后,共有7只新股定价突破“四值”孰低,其中就包括戎美股份。但是这一修订尚只是倡导,并非硬性指标。

估值方面则更令人担忧。2020年戎美股份实现归母净利润1.62亿元,按照过去三年平均33.5%的净利润增速,戎美股份有望在2021年实现约2.16亿元的归母净利润。按照发行市值估计,戎美股份的发行市盈率约为35倍。

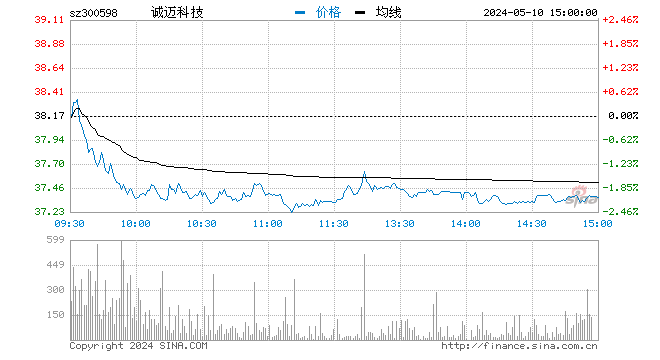

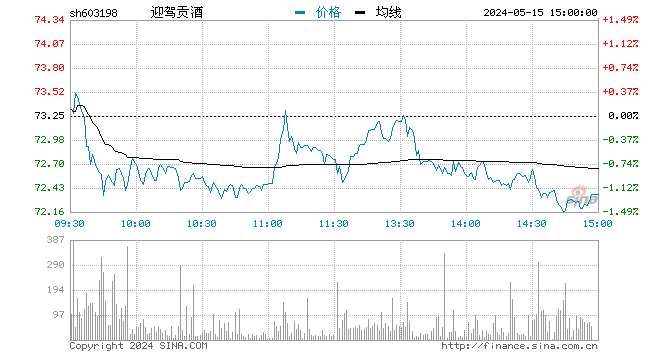

与同行相比,戎美股份的市盈率偏高,已上市的线下服装品牌平均市盈率估值在15倍左右。与戎美股份产品定位都是高端女装的歌力思(603808.SH),市盈率估值为14倍。目前,正处于高速层长阶段的太平鸟(603877.SH),市盈率估值也不过18倍。同样是互联网品牌的南极电商(002127.SZ),市盈率为17倍。

数据来源:WIND、界面新闻研究部

市场一些观点认为,“淘品牌”可以凭借互联网特性,拉高周转率和ROE比率,从而可以享受一定的估值溢价。典型的例子是互联网零食巨头三只松鼠(300783.SZ)和良品铺子(603719.SH)。他们在上市之初估值最高时超过80倍。

这种模式在戎美股份这里并不适用,原因在于戎美股份在周转率方面并没有显著优于出与线下品牌。

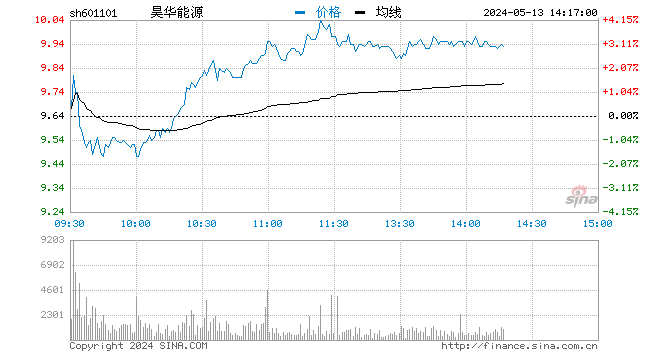

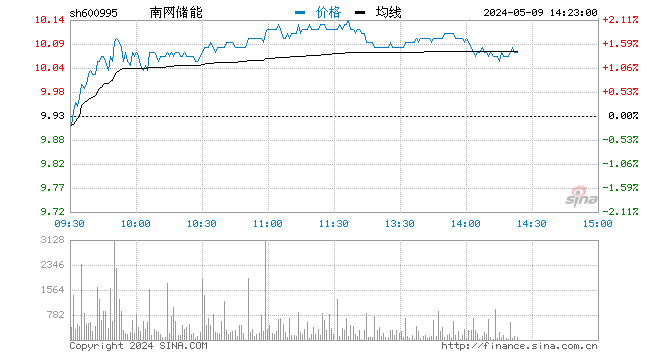

以服装企业的关键指标存货为例,戎美股份从2017年到2020年,平均存货周转天数为179天。在同行中这一水平排在中游。值得一提的是,森马服饰过去改革供应链模式,提高产品上新频率,其存货周转率相较同行处于领先水平。

数据来源:WIND、界面新闻研究部

ROE方面,戎美股份2018年到2020年的ROE分别为38.6%、28.55%和29.65%。如果按照发行价估计,戎美股份发行5700万股,股东权益将增加18.8亿元,届时戎美股份的归属于股东权益总额将达到25.4亿元。据此推算,戎美股份2021年的ROE将被稀释至只有14%的水平。同行中太平鸟、地素时尚(603687.SH)ROE水平较高,为18%左右。因此戎美股份在ROE方面也没有优势。可见对于服装品牌,周转率高低、ROE水平高低与是否具有“互联网”属性并没直接关系。

股市跌了别害怕!7%+理财,低门槛高收益、1000元就能买入、0手续费……限额领取,速来>>