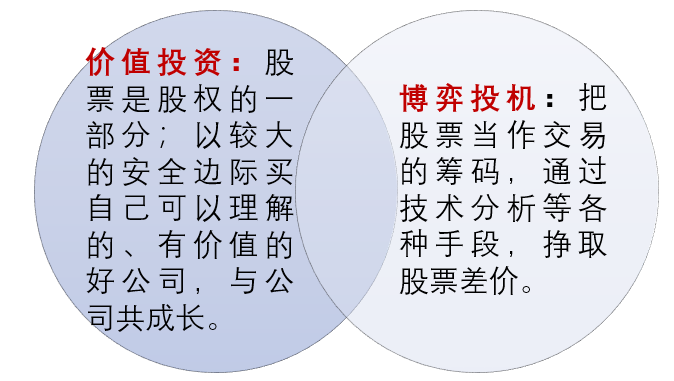

本质而言,投资可以分为两大门派。

一是价值投资,即以较大的安全边际买自己可以理解的、有价值的好公司,与公司共成长。具体买卖做法有两种:

在价格低于价值的时候买入,等价格回归价值的时候卖出;

或者是相信买入的公司价值会增长,买入之后赚取公司价值增长带来的收益。

二是博弈投机,即把股票当作交易的筹码,通过各种分析去挣取股票差价,也就是我们常说的炒股。

具体分析手段有,立足股价量价走势的技术分析、侧重心理情绪的金融行为学,以及侧重各种指标因子的量化分析等。

两者差异的背后,其实是价值观和思维模式的区别。

价值投资者

在价值投资者看来,股票是企业股权的一部分。通过投资,让自己的财富配置到自己认可的行业和方向,从而促进社会进步和财富的增长。巴菲特等正是这样做的,事实上也取得了持续巨额的回报。

博弈投机者

而在博弈投机者看来,我参与投资,我就是来挣钱的,就是来实现财富保值增值目的,至于投向和具体标的只是工具,不用太在乎。也就是说,如果低价蓝筹股能实现这个目的,我就买低价蓝筹;如果ST股能,也同样照买不误。

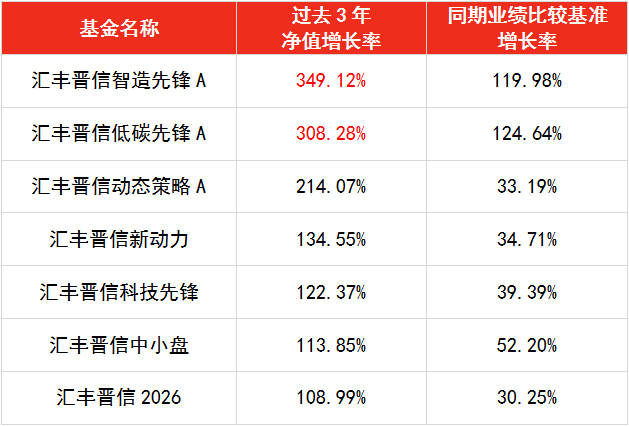

再从二者的业绩比较来看:

价值投资者

价值投资因为有格雷厄姆、巴菲特、芒格等拿得出长期优异业绩的代表性人物而更胜一筹。

博弈投机者

而博弈投机,则又可以分为更多的支派,也各有代表性人物,但整体而言缺乏有持续优异业绩的标志性代表人物。

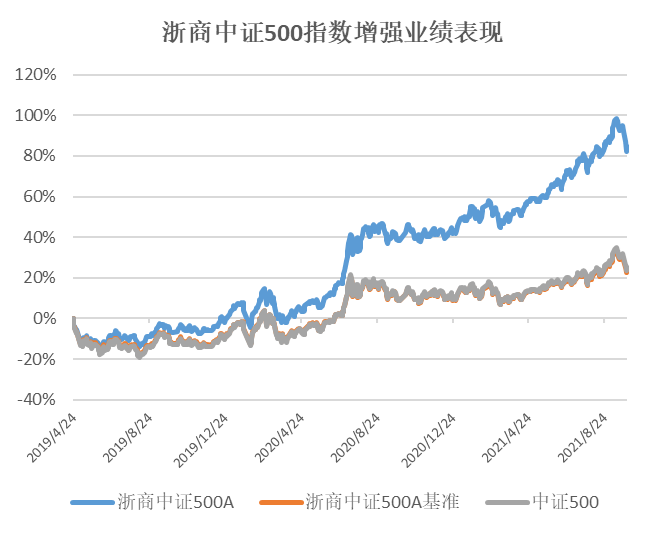

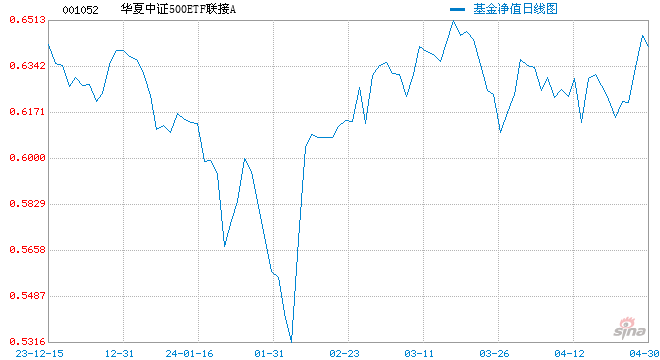

2008年,巴菲特和对冲基金经理西德斯打了一个为期十年的赌。十年之后,巴菲特挑选的标普500指数基金,10年平均年复合收益率为7.1%,以压倒性优势赢了Ted Seides选取的5只对冲避险基金组合(这10年该组合综合收益率仅为2.2%)。

这一较量,也给了博弈投机重重一击。而大力参与指数基金,正是巴菲特一贯积极倡导的普通散户投资策略。当然,巴菲特自己在长达70年的投资生涯中,其年化收益超过20%,更是远远超过指数基金。

尽管价值投资更容易导致长期优秀的业绩,方法也相对简单易懂,但真正从内心认可并能长期坚持的人并不多。原因何在?就在于人性使然。

格雷厄姆说,“购买乏人问津而且价格低估的股票来牟利,通常是对耐心的一项严峻考验。放空深受人们的喜爱且价格高估的股票,不仅将考验投资者的勇气与耐力,对口袋的深度也是重要的考量。”

在《格雷厄姆-多德村的超级投资家》中,巴菲特写道:“(价值投资)花四毛钱买一块钱资产的这个念头,人们要么是秒懂,要么是永远都不懂。”

传奇对冲基金经理赛斯·克拉曼更进一步,他认为价投所需要的人格特质——无论是沉静、耐性、纪律和反风险——都是基因决定的。

此外,价值投资者不多的原因还在于价值投资的难度。

价值投资是一个完整的认知和分析体系,包括了深度的基本面分析、追求长期投资目标、风险控制与拒绝从众等;而绝不只是低买高卖,或者傻傻的长期投资。

此外,价值投资也存在很多陷阱,比如对价值分析不当导致的价值陷阱;对成长性把握不好导致的成长陷阱,对风险控制不好导致的黑天鹅陷阱。相对而言,博弈投机则更简单,开个账户存点钱,学会买卖操作,就可以参与了。这更刺激,反馈又及时,因此对普通散户更有致命的诱惑。这也就是他们更容易陷入追涨杀跌的投资洪流而难以自拔的原因。

尽管从理论上可以很清楚地区分价值投资和博弈投机,但在实践中二者很难绝对区隔。很多人买卖某只股票,往往会参考基本面,也会融合技术面和情绪面等。也就是说,是价值投资和博弈投机的混合体。但正是如此,所以在事后的盈亏归因上,我们也很难区分到底是价值分析还是博弈投资。原因不因,自然就多半会归因到随机和运气中去。至于能力和经验的提升,自然也无从获得了。

那么,对于普通投资者应该如何投资

如果是自己有能力且从内心认可价值投资,那就应该采取商业思维,以经营者角度来评估公司的价值和成长;而力争摒弃金融思维,不要试图从股票的价格波动去获利。

如果不具备价投的理念和能力,则可以按照巴菲特所说的投资指数基金,或者选择好的基金经理为自己代劳。

风险提示:以上内容在任何情况下均不构成投资建议。投资者须仔细阅读基金的《基金合同》《招募说明书》等法律文件及公告,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,谨慎选择合适的产品。基金管理人以诚实信用、勤勉尽责原则管理基金资产,但不保证基金一定盈利和最低收益。基金有风险投资须谨慎。