虽然重阳节已经过去,但养老的话题依然火热。

今年5月份国家统计局公布的第七次全国人口普查数据显示,全国65岁以上人口已占总人口的13.5%,距离“深度老龄化社会”的14%的基准线只有半步之遥。

据预测,2050年,也就是90后一代退休之时,中国65岁及以上老龄人口将达3.8亿元,在总人口中占比近30%;60岁及以上老龄人口占比近5亿,占总人口的比例超三分之一。

在人口预期寿命不断提高、社会老龄化日益加剧的大背景下,如何实现老有所养、过上体面的养老生活,成为了摆在我们整个国家和每一个家庭、个人面前的一个重大课题。

今天小编特意请来中加基金组合与养老投资部助理研究员许婧萱,为我们深度剖析养老问题,教大家如何规划养老、挑选养老理财产品,以及如何挑选和配置基金。

Q1:一般人该从什么时候开始规划养老?得准备多少钱才能让我们安度晚年生活?

许婧萱:年轻人应当尽早开始养老投资,规划养老什么时候开始都不晚,最好的开始时间就是现在。

之前日本团块世代就有很多人到老年的时候面临破产的困境,参考海外的经验,我们年轻人应当尽早认识到,仅仅依靠政府养老金是难以维系高质量的老年生活的,还是要趁早树立自己养老的观念,而且越早为养老做储备,越能取得资金的长效收益,养老资金也越充裕。

养老金数额的多少主要是根据自身退休前收入水平而定。世界银行建议,要维持退休后的生活水平不下降,养老金替代率应不低于70%,也就是说劳动者退休时的养老金领取水平最好不低于退休前工资收入的七成。为了来储备足够的养老金,大家在生活中最好尽量减少不必要的开支。随着生活的富裕,相信每个人每月收入中总会有一部分积蓄是可拿出来作为养老理财的。

Q2:即将退休和已经退休的朋友该如何进行养老理财,或者规划养老呢?

许婧萱:距离退休时间越近,获取收入的能力越弱,对风险的偏好程度越低,因此更适合投资一些波动较小、能获取稳健回报的产品,比如我们的养老FOF、固收+产品,或者银行理财等。其实包括我们在做FOF产品时,也会去考虑通过大类资产配置来让产品更好的适应持有者的风险偏好。

Q3:目前市面上比较靠谱的养老理财产品有哪些?投资者该如何选择?

许婧萱:目前市面上比较常见的养老理财产品主要包括三类:公募基金养老产品、保险机构养老产品以及银行养老产品。

保险机构养老产品目前比较主流的是税延养老险,它的长期业绩表现稳健,也可以享受到一些税收优惠政策,但是目前试点的覆盖面有限,保费优惠限额的上限也比较低,限制在当月工资的6%或者1000元以内。

银行养老产品主要包括养老型储蓄产品和养老型理财产品,主要以“固收+”策略为主,整体业绩表现平稳,波动与回撤控制较好。

公募基金养老产品是目前市面上比较主流的养老产品,近几年规模也在稳步上升。和银行理财或者权益资金不同的是,我们养老FOF的定位是非负、稳定、持续,也就是说收益不能是负的,业绩要相对稳定,且收益是可持续的。这就需要我们在投资时做好大类资产配置和标的的二次分散,争取在比较低的波动上做出比较好的收益。

大家在选择产品时,可以根据自己的风险偏好进行选择。风险偏好较低的可以选择银行或者保险的养老产品;风险偏好中等或偏上,希望在相对比较低波动的基础上博取一定的收益、想要追求养老资金积累的更多更快的话,可以选择和自身风险承受能力相适应的公募基金产品。

另外我们也提醒大家,现在银行理财是大家非常依赖的一种投资工具,但在资金分配上还是要尽量避免资金的期限错配,如果拿长期的钱买3个月、1年的理财也是一种风险,因为和社会财富年均8%的增速比,银行理财每年3-4%收益显然是不够的。

Q4:养老FOF跟一般的FOF产品有什么差别?对于这类产品,投资者该如何挑选?

许婧萱:因为养老资金的风险偏好比较低,所以市场对养老FOF的风险控制能力要求会更高,监管上对基金经理、组合内的标的和投研团队的要求也会更严格,而且养老FOF一般会对权益仓位有要求,普通FOF一般是没有特别要求的。另外就是养老FOF以后大概率会有一些税收上的优惠政策出台,这点值得期待。

养老FOF产品目前主要分为目标日期型与目标风险型。目标日期型基金在资产配置的策略上会根据设定的目标日期来做产品设计,一般是越接近目标日期,配置的权益资产比例越少一点,这类产品的风险偏好水平相对高一点,受股市波动影响更大;目标风险型基金策略核心是组合的风险控制,这种基金非常好辨别,它们一般名字中会有类似稳健、成长、平衡这类形容投资风格的词,体现了一定的绝对收益特征。

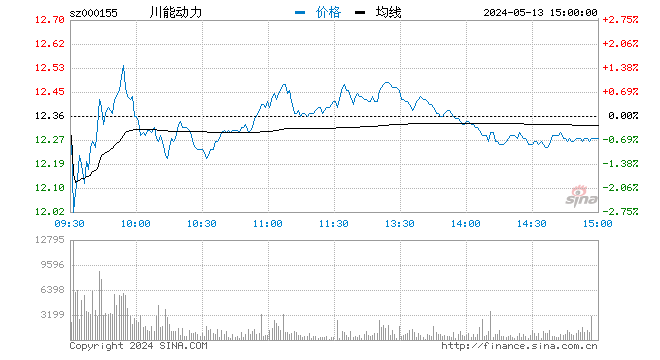

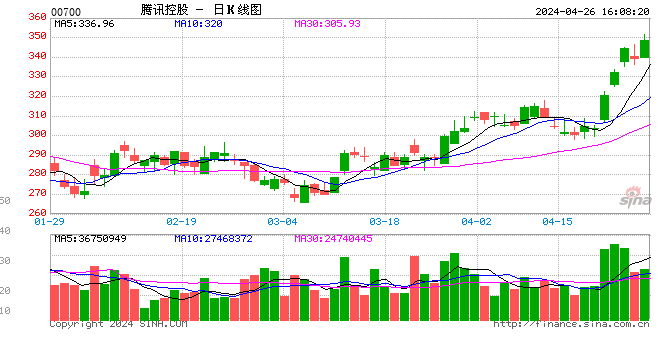

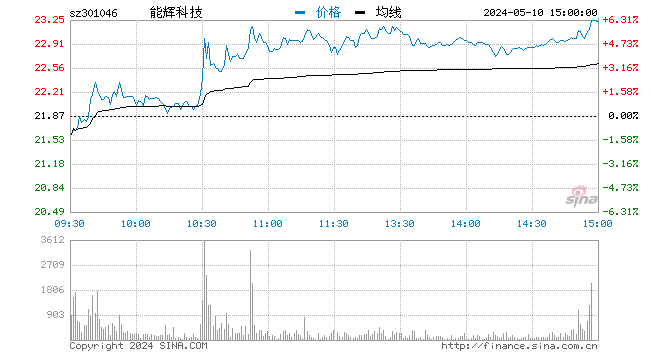

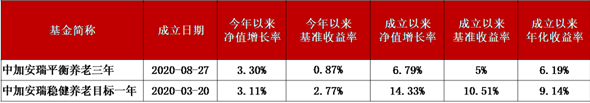

像我们部门目前管理的两只产品——中加安瑞平衡养老三年、中加安瑞稳健养老目标一年都属于目标风险策略型基金,这两只产品成立以来表现比较稳健,大家可以关注一下。

图:中加旗下养老FOF产品

数据来源:基金业绩来自中加基金官网,基准收益率来自Wind,数据截至2021年9月30日

Q5:公募行业里,除了养老FOF以外,还有其他比较好的、可作为养老理财的产品和投资方式吗?

许婧萱:很多优秀的偏股型基金都可以作为养老储蓄来投资,只要大家坚持长期投资、定期投资就可以了。另外还有一些优秀的债券基金、固收+基金,它们的波动相对较小,长期业绩也不错,也可以作为养老理财的一部分。

Q6:该如何挑选基金?对普通投资者投资基金有什么建议?

许婧萱:作为FOF管理人,我们在选择基金的时候一般是采用定量和定性相结合的方式去筛选。首先是用量化手段对全市场基金进行扫描,目标就是尽可能多的搜索到历史优秀的基金,我们会比较关注基金的收益、最大回撤、夏普比率等指标。

但量化的结果是有偶然性和局限性的,还需要我们去做详细的定性研究。一般定性上我们会比较关注几个点:

第一,基金经理的研究背景和方法论。往往一个经理的出身和他所经历过的市场周期会对他的投资方法产生很大影响。比如经历过大熊市的经理往往更注重估值,也更倾向于均衡配置来控制组合回撤,而科技出身的新锐基金经理往往就比较注重组合的进攻性,他们的产品一般向上和向下的弹性会比较大。

第二,我们会比较关注基金超额收益的来源,比如是来源于对风格暴露、还是行业暴露或者是纯粹的选股贡献等,这些因素可以帮助我们判断这只基金的业绩持续性和它比较适合的市场风格。

另外,我们还会关注投研平台的支持。虽然基金经理之间的差异更多来自于个人的再加工能力,但一个优秀的投研团队的支持是可以帮助基金经理在各个领域都获得领先的研究优势的。

当然,对我们普通人来说,是很难投入这么大的精力和时间去将基金研究透彻的,大家在平时购买基金的时候,可以重点关注基金的收益率、波动率、最大回撤和换手率等。

收益率的评价时间最好尽可能的长一些,从2016年到现在,经济基本算是走过了一个完整的周期,大家在回看收益率时尽量包含一个完整的周期,这样评价会比较全面。另外就是要综合考虑波动率和最大回撤,从风险调整后收益的角度来评价基金。

换手率的话,太低或者太高都不好,200-300%是比较好的选择。

这两年出现了很多爆款基金,它们的规模上得非常快,大家在购买的时候还是要尽量谨慎些。

一是要甄别清楚它的收益来源是什么。如果是因为对单一行业的暴露而取得突出表现,那么一定要判断清楚接下来一段时间,市场风格是否会发生变化。

二是要看这个基金经理的投资方法论是不是可以匹配这么大的规模。比如有些偏交易型的基金经理或者比较偏好小市值股票的经理,他的操作手法可能不太适合管理大规模基金。过大的资金规模会让他没办法做市值下沉,只能去购买大市值股票,也就没办法赚到以前那么高的超额收益。这也是为什么大部分情况下,随着基金规模变大,超额收益是下降的。

小时候,我们总觉得岁月悠长,盼望着早早长大;长大后才发现,光阴似箭,年华似水,转眼就要老去。无论你是刚走上社会的职场新人、或是已成家立业的社会中坚,还是将要退休含饴弄孙的长者,希望大家都提前做好养老规划,享受幸福人生。

注释:中加安瑞稳健养老一年成立于2020年3月20日,成立以来截至2021年9月30日,净值增长率14.33%,同期业绩比较基准收益率10.51%;中加安瑞平衡养老三年成立于2020年8月27日,成立以来截至2021年9月30日净值增长率6.79%%,同期业绩比较基准收益率5%(数据来源:净值增长率来自中加基金官网,经托管行复核后的净值计算得出;业绩比较基准收益率来自wind)。

风险提示:基金有风险,投资需谨慎。我国基金运作时间较短,不能反映市场发展的所有阶段,产品收益受股市、债市等影响可能会有波动风险,敬请投资者注意。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。本基金“养老”的名称不代表收益保障或其他任何形式的收益承诺,本基金不保本,可能发生亏损。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对上述基金业绩表现的保证。投资人在进行投资决策前,请仔细阅读基金的《基金合同》和《招募说明书》等法律文件,并选择适合自身风险承受能力的投资品种进行投资。投资者进行投资时,应严格遵守反洗钱相关法律的规定,切实履行反洗钱义务。中国证监会的注册并不代表中国证监会对该基金的风险和收益作出实质性判断、推荐或保证。观点仅代表个人,不代表公司立场,仅供参考不作为投资建议,观点具有时效性。基金投资须谨慎,请审慎选择。