在经历了近期的市场调整后,目前全市场的主动权益基金产品(普通股票型、灵活配置型、偏股混合型、平衡混合型)年内的最高收益率已滑落至100%以下。无可奈何花落去,这意味着此前备受关注的“翻倍基”已经消失。

在这样的背景下,基金机构在四季度和年末之际的调仓换股继续进行。目前来看,均衡配置成为很多基金机构的选择。在这样的调仓换股方向下,此前一些被市场阶段性“忽视”的板块和行业又迎来新的布局资金。

翻倍基不见踪影

Wind数据显示,此前在9月中旬出现过多只主动权益基金年内收益率水平超过100%的“盛况”,但今昔对比,截至10月15日,全市场年内收益最高的主动权益基金的收益率已经在90%以下。

具体来看,今年以来收益最高的主动权益基金是前海开源公用事业。Wind数据显示,该基金今年以来的收益为89.50%。而在一个月前的9月15日,该基金年内的收益率突破100%,达到101.24%,成为翻倍基。也就是在当时,行业中还有信诚新兴产业A、长城行业轮动A、国投瑞银新能源A/C、国投瑞银先进制造、国投瑞银进宝等基金产品年内收益率超过100%。

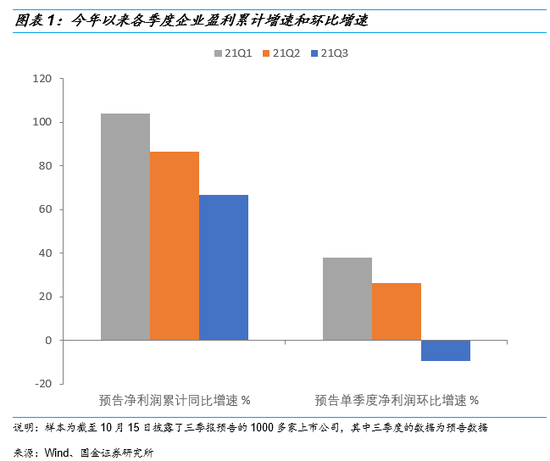

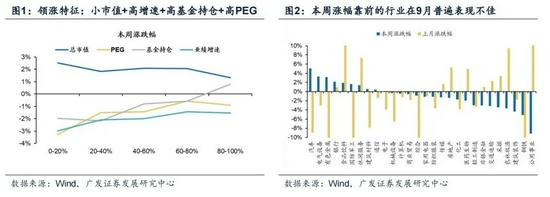

9月以来,市场在前期热门板块冲高后出现进一步结构分化,而市场热点相对散乱多变,这也成为这些翻倍基出现业绩回撤的主要原因。汇丰晋信基金指出,9月市场结构性行情仍比较突出,其中消费有所回暖,而周期板块经过前期快速上涨后有所回调。今年以来市场变化较快,风格连续多轮变化,缺乏相对持续的风格和主线,这其中真正贯穿今年的核心主线是业绩高增长。

“9月以来,投资难度明显增大。新能源、周期等强势行业板块在冲高后迅速回调分化。市场主线较为模糊,交易型和博弈型机会占据主线,而这不是公募基金机构所擅长的。基金产品出现净值回调,特别是部分此前布局新能源的基金产品,净值回撤压力较大。”一位基金经理表示。

结构调整进行时

那么,对于四季度以及年终的投资布局,基金机构又做了怎样的调整?

汇丰晋信基金表示依然对后市谨慎乐观,认为结构性行情仍可期。在组合配置方面,需要兼顾收益率和波动。降低组合回撤、均衡配置,在当前的市场环境下显得非常重要。

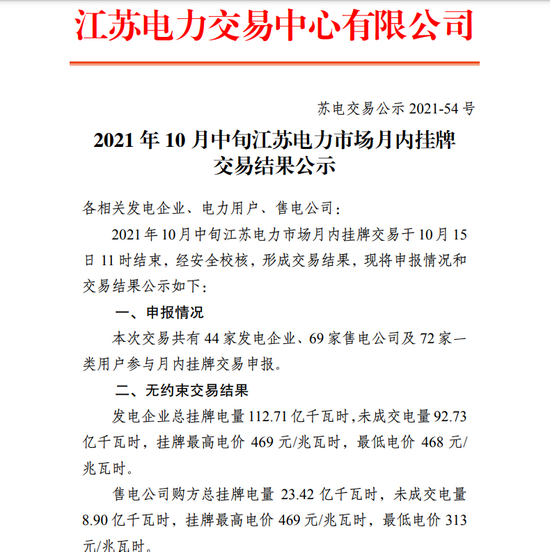

招商基金日前发表四季度投资策略认为,考虑到企业盈利仍处于高景气度区间范围内,市场估值相对合理,国内流动性仍处于合理充裕范围,四季度A股将呈现出宽幅震荡向上走势。市场整体大幅走强的可能性不大,建议重点关注经济高质量增长下的相关行业和个股。精选行业和个股,是跑赢市场的核心策略所在。

国投瑞银基金总经理王彦杰指出,四季度A股市场的系统风险不大,但相较于三季度获利空间相对有限,存量资金博弈之下,行情将延续行业轮动及风格切换格局,成长风格“一枝独秀”或告一段落。建议采取较为均衡的资产配置策略,选择收益稳健、风格均衡的全市场权益基金或固收增强二级债基产品,作为投资主线布局。

招商基金认为,在均衡行情背景下,有两类投资机会值得关注:一类是业绩高增、且估值处于合理区间的个股,主要集中于政策支持的高新制造业等行业,如碳中和背景下的相关行业和个股。在考虑细分行业估值前提下,建议关注能源自主可控、提升环境可持续发展等细分方向机会。另一类是业绩具备稳定增速,有望长期发展,但由于风格切换或者事件影响下短期大幅回调的个股。比如,随着收入的不断提升,必需消费品未来长期发展空间较大,股价回调明显的食品股,以及估值合理、受益于消费恢复的服务业和制造业,均可重点关注。