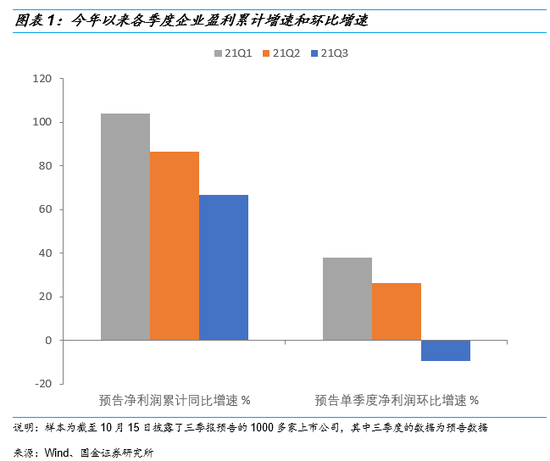

宏观经济出现明显下行压力

回望第三季度,宏观经济出现明显下行压力,其中投资下行压力较为明显,消费复苏不及预期,只有进出口仍保持了较强韧性。

投资方面,由于房地产融资政策收紧,政策基调没有放松,房地产销售出现明显下行,企业拿地意愿下滑,地产投资拖累投资,基建投资在控制隐性债务的大背景下,地方政府专项项目储备不足,无法支撑基建投资托底的作用。制造业投资中规中矩,但独木难支整体固定资产投资。

同时,疫情的局部反弹短期压制了服务业景气度恢复,从十一黄金周消费数据看,明显不及2019年同期。

进出口在价格和产业链优势下,尚能够支撑中期韧性,但2022年在高基数背景下,同比增速料将有所回落。

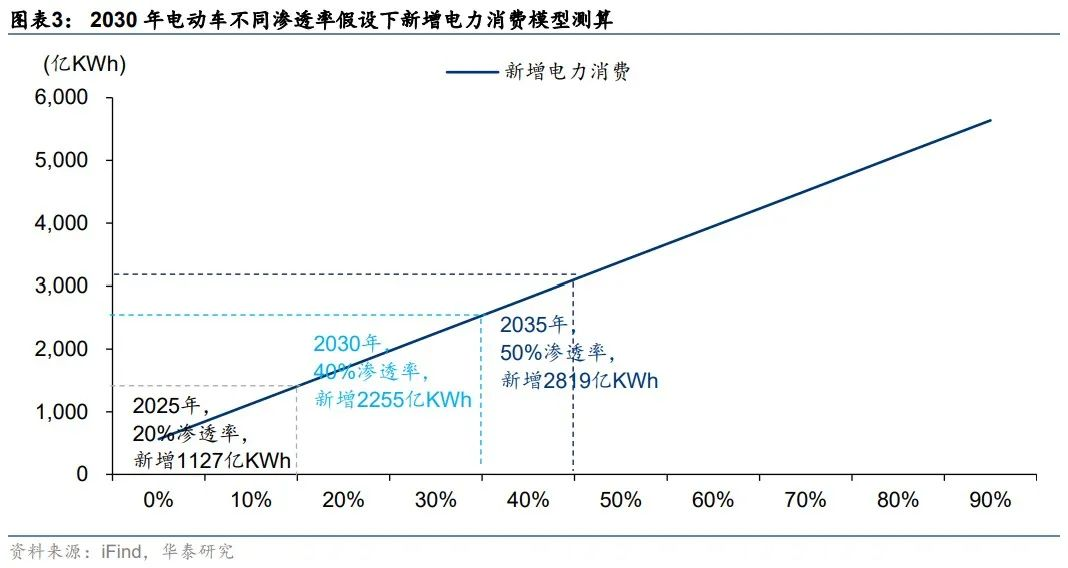

整体来看,宏观经济压力较大,资产价格也得到充分体现,其中债券收益率在央行7月中旬降准后快速下行;全年来看,10年国债收益率下行接近50BP。权益市场在信用宽松和稳增长措施的预期下,整体呈现震荡行情,内部结构分化严重,高景气的新能源板块和供给紧张的煤炭板块出现了明显上涨。

稳增长政策或将逐步落地

就第四季度而言,稳增长政策或将逐步落地,宏观经济可能出现波动,但波动幅度或许没有市场预期的大。主要有以下几个原因:

从基本面来看,国内宏观经济处于关键转型期,传统的地产+城投基建模式,已经无法适应新时代的发展要求,转型已是必然。这种转型期决定了投资会出现缓慢下行或者阶段性明显下行。而消费是“慢变量”,无法快速对冲投资下行带来的经济下行动能,叠加疫情造成了中小企业尤其是服务业景气度难以迅速恢复,中期来看,宏观经济下行压力较大。

然而宏观经济是一个复杂系统,除了内生变量以外,政策的调节也会产生反作用。

从政策层面看,目前的宏观调控政策和央行的货币政策,着重在“跨周期调节”,与以往的“逆周期调节”明显不同,跨周期调节更加注重打提前量,在经济出现明显下滑压力的时候,提前释放宽松信号,提前对冲经济下滑动能。在经济企稳阶段,则提前收缩信用和广义流动性,以避免宏观杠杆率出现明显上升。

综上,从基本面的内生角度看,宏观经济存在下行动能,但是从政策层面看,跨周期调节的思路也可能提前平滑这种周期性波动。

目前,具体政策层面,无论是稳信用还是宽信用,均有明显的结构性特征。

就央行目前的信用举措看,更多依靠再贷款和支持中小微企业信贷方面结构性融资工具,从央行的思路来判断,未来应不会出现明显的信贷泛滥。

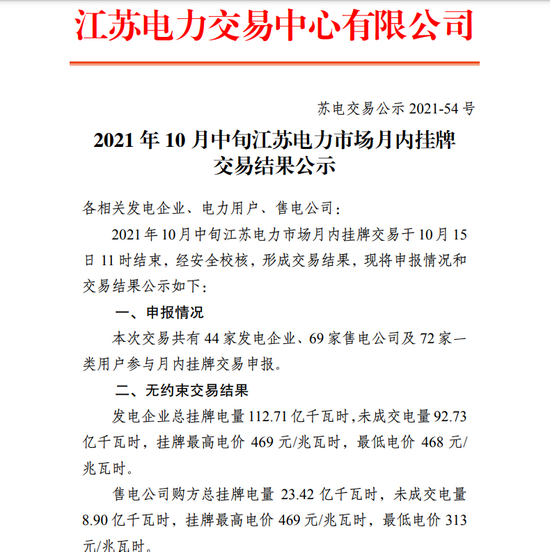

从10月13日公布的9月份社融数据来看,表内信贷、非标和直接融资均出现了较2019年少增的情况,其中表内信贷少增1100亿元,直接融资少增2292亿元,表外少增2163亿元,尤其是信托贷款多减了1136亿元,这样的社融数据背后与房地产融资政策收紧不无关系。

近期部分城市出现一些房地产政策边际放松的迹象,市场也出现了不同的解读,我们认为央行和高层房住不炒的基调不会改变,在经济下行压力较大时因城施策,部分城市放松地产也在情理之中,但不会出现系统性的放松。今年第四季度的信贷数据可能会企稳,但很难定义为“信用扩张”,更多的是托底和维持增速稳定。

第四季度资产配置和债券市场策略

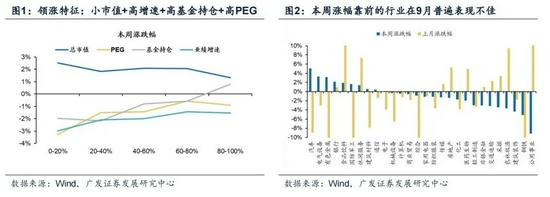

关于第四季度的资产配置和债券市场策略,我们倾向于把握债券调整后的配置机会和权益市场的结构性机会。从信用角度,广义流动性没有明显收紧,对权益市场构成流动性支撑。但从景气度角度和板块估值看,权益板块分化严重,配置节奏可能需要更快的调整。当前继续看好高景气的能源相关板块,考虑组合的均衡,可配置前期跌幅较大的消费、养殖、建材、汽车板块,而暂时规避政策角力不清晰的煤炭板块。

债券配置策略方面,十一假期前整体债券收益率曲线偏平,在资金面无法更松和宽信用预期边际抬升的基础上,配置机会需要等待收益率曲线重回陡峭状态。前期信用利差过低,在这个过程中,信用配置节奏可以参考中长期利率债的择时操作。预计10年国债调整的空间可能会在3.0附近,不排除短期的市场情绪向上打出极限位置,但不会太持久。按照当前的社融增速与名义GDP增速来看,市场的预期差可能出现在宽信用层面。从资产价格角度看,陡峭的收益率曲线无疑是今年第四季度到明年年初债券配置的良机。