每经特约评论员 段钢

10月13日,联合国《生物多样性公约》第十五次缔约方大会(COP15)第一阶段高级别会议在云南昆明闭幕。会议正式通过《昆明宣言》,呼吁各方采取行动,共建地球生命共同体。在“碳达峰、碳中和”的承诺后,《昆明宣言》再一次向世界展现了中国在生态环境保护方面的雄心。

随着后疫情时代的来临,实现“人与自然和谐共生”成为了全人类的愿景。责任投资、可持续发展理念被越来越多的国内外投资者倡议。在2021年,作为责任投资、可持续发展理念的集中体现,ESG(环境、社会和公司治理)投资迎来“爆发年”。特别引人瞩目的是,私募股权投资越来越重视ESG。

政策推动ESG成主流

政策引导是ESG理念深入投资领域的重要推动力。近年来,ESG投资受到主管部门和金融监管部门的高度重视,从政策上不断推出顶层设计,完善相关法规制度,推动ESG投资成为主流。从监管机构方面,2016年、2017年,证监会连续两年修订定期报告格式与准则,督促上市公司履行应对气候变化、绿色低碳发展的主体责任。2021年6月,证监会再次修订上市公司的定期报告格式与准则,增设了两个ESG有关专章,充实整合内容,明确有关披露要求,进一步压实上市公司应对气候变化、绿色低碳发展的主体责任。从行业协会方面,2017年,中国证券投资基金业协会面向基金行业开展了第一次“ESG责任投资情况调查”,发布了ESG责任投资专题调研报告,初步总结了我国基金业践行ESG投资现状。2018年,证监会指导基金业协会发布《绿色投资指引(试行)》,鼓励公募、私募股权基金践行ESG投资,并发布自评报告。

ESG理念在私募股权投资中的应用包括两个层面:一是投资者(LP)对私募股权基金进行配置资产时,将ESG作为考核因素;二是私募股权基金在对企业进行投资时将ESG作为投资决策的重要因素,并在企业自身管理运营和对被投企业的管理中将ESG贯穿至发展的各个方面和阶段。

将ESG因素纳入投资决策和流程是大势所趋。从基金管理人(GP)的角度出发,了解潜在募资对象的ESG政策,对于吸引该类型投资者投资具有重要意义。

比如亚投行于2020年12月承诺出资君联资本管理的健康科技美元基金,并于今年9月23日通过了对Sinovation Disrupt Fund出资的项目审核。亚投行认为这两只基金的ESG政策与亚投行环境和社会政策(ESP)以及环境和社会标准(ESSs)相适用,可以使基金致力于实施可持续发展、社会责任投资和绿色金融。

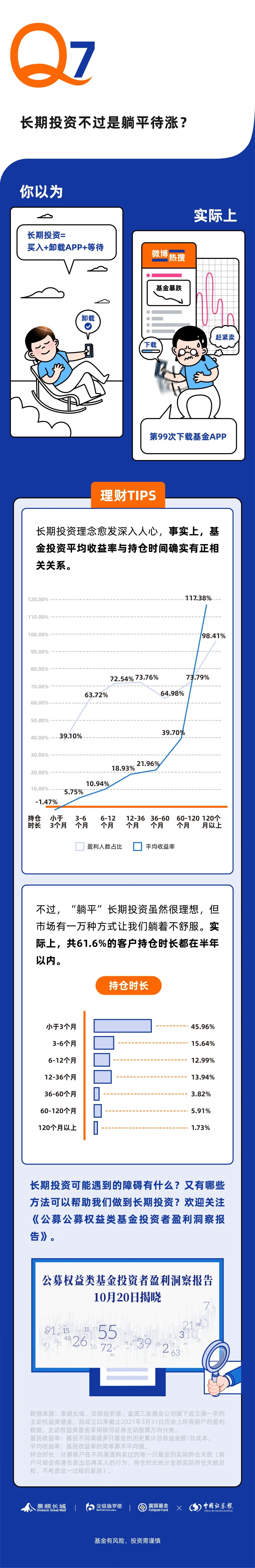

ESG投资的核心理念是“可持续发展投资”,鼓励长期投资,而中国VC/PE行业的很大一部分资金来源于个人投资者,期限较短。随着长期资本进入VC/PE领域和政策引导,中国的长期资本(银行、保险、市场化FOFs)先导、先试、先行,有意识地引导GP遵循ESG投资理念,改善ESG投资行为,从资金功能属性上加强对ESG的引导。

例如,国内首家加入联合国责任投资准则(UNPRI)的政府引导基金管理机构——盛世投资。盛世投资将ESG融入募投管退投资全流程中,在集团层面搭建了ESG体系,并设立了ESG投资决策委员会,负责ESG方面的战略制定、政策执行和监督管理。在尽调时会关注投资协议里是否有相关约束,如何追踪ESG数据,如何帮助项目改善ESG表现,等等。

ESG也应纳入到VC/PE机构自身经营管理和募投管退全生命周期,以及引导被投资项目践行ESG政策。VC/PE机构可以在企业自身经营管理、募集资金过程、项目筛选阶段、企业管理赋能等方面加强ESG实践。

可带来相对稳健投资收益

与欧美国家相比,我国ESG投资行为还处在起步阶段,目前主要集中表现在二级市场对ESG的探索和实践。随着资本市场深化改革,一、二级市场的联动增强,私募股权投资机构将成为ESG的践行者与领航者之一。

践行ESG投资、依法合规开展业务是企业最重要的社会责任。ESG理念与我国“双碳”目标相一致,与我国“创新、协调、绿色、开放、共享”的可持续发展战略相统一。ESG评价体系提供了一种具备可操作性的可持续发展评估工具,有助于落实国民经济和社会发展第十四个五年规划和2035年远景目标纲要,优化投资结构,发挥投资对生态、绿色、低碳发展的作用。

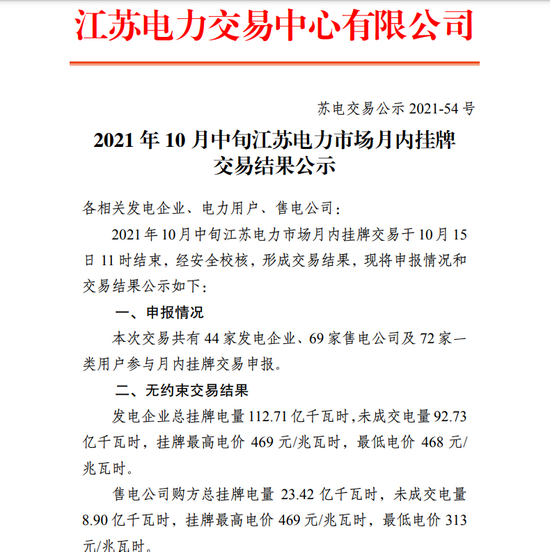

ESG投资是一个长期结构性产业机会。随着双碳目标的持续推进和资本市场对ESG关注度不断提高,一个长达40年的新产业投资风口已经显现。中国国际贸易促进委员会副会长张少刚表示,2060年实现碳中和共需要约136万亿元投资,除政府出资外,需要引入大量社会资本,更多地依靠市场来发挥作用,全国碳交易市场规模预计将达3000亿元,无疑是一片广阔的蓝海。双碳目标不仅涉及能源结构调整,更涉及到工业、交通、建筑领域、新材料、循环经济、碳交易与碳市场等各个领域。

践行ESG投资可以助力私募股权基金获得更优质的长期资本。目前,ESG投资的主要倡导者和践行者以对公众舆论较为敏感的大型公众机构为主。这些机构作为私募股权基金长期资本的重要来源,在选择投资标的GP时越来越多地将ESG纳入到考核GP的各个阶段和流程中。因此,理念先行,提前布局ESG,形成全面且独特的ESG标准体系的基金管理人无疑将会受到长期资本的青睐。

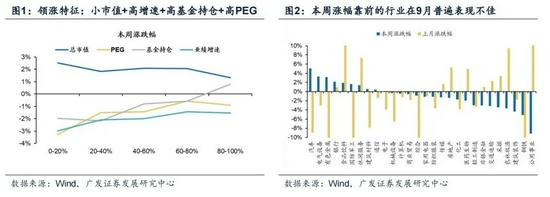

践行ESG投资理念有助于私募股权基金找到更优质的投资标的,从而获得更安全的长期收益。研究表明,ESG投资的指标与公司绩效呈现正相关性。据统计,1975年标普500指数成分股市值的83%来自有形资产,2015年市值的84%来自无形资产,包括信誉、品牌、风险管理和可持续增长能力等。将ESG指标纳入投资决策,可以更加精准地对被投资的企业做好价值评估、投资分析,最终带来相对稳健的投资收益。

践行ESG投资有利于私募股权基金更有效地规避风险。ESG投资理念是重要的风控措施,据UNPRI(联合国责任投资原则组织)数据,机构投资者在投资决策中融入ESG评估可以提高投资组合的风险控制能力,使投资者发现潜在风险,避免带有“黑天鹅”因素的投资标的。

(作者系德同资本高级副总裁)