“长江后浪推前浪”,经常用来形容年轻一代人才辈出,在基金行业,后浪同样汹涌。

公募基金诞生20余年,如今在任的基金经理已经超过了2700位,在这其中,管理年限在5年以内的的超过1800位,占比刚好在三分之二左右。

细看这些年轻一代的基金经理,越来越多80后、90后的身影涌现,他们风格各异,有的个性十足,有的剑走偏锋,有的标签独特,他们中的有些人,未来或许会成为基金行业,甚至是资管行业的风云人物。

但对于投资者来说,在他们还处于新生代时,更重要的是认识他们,并深入了解他们,从他们中间去找到自己认可的、值得托付的基金经理。

1818位“新生代”基金经理

如果说10年以上的基金经理称得上是公募基金的老将,那么管理时间未满5年的基金经理,一般可称作是基金经理的新生代。

WIND数据显示,截至2021年9月底,全市场共有2725位基金经理,管理年限最长的超过了17年,但其中有1818位基金经理的任职年限并未超过5年,占比约为三分之二。

显然在这个市场上,基金经理大多是以新生代为主,如果想比较全面了解公募基金的基金经理,他们是无法回避的话题。

在这些新生代基金经理中,有些基金经理从年龄上看并不太新,属于70后,甚至是60后,他们之前可能主要在管理专户或是在其它资管机构任职,近几年才开始管理公募。

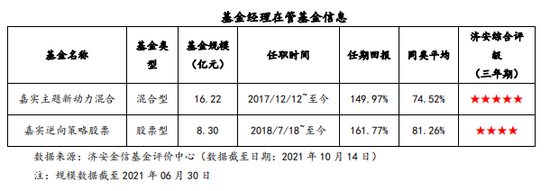

但也有不少基金经理是80后甚至是90后。比如曾一度备受关注的农银汇理“90后”基金经理梦圆,还有嘉实基金的王贵重、金鹰基金的黄倩倩、东证资管的王佳骏等。

除了年龄,如果从管理规模来看,有375位基金经理的管理规模超过百亿,有19位基金经理的管理规模超过千亿。

数据来源:Wind

不过这些基金经理也有两大特征,一是主要以管理货币等固收类产品为主,比如建信基金的先轲宇、富国基金的张波、华宝基金的高文庆等,都是以管理货币型基金为主;二是,不少基金经理虽然看上去管理规模很大,但大多都是与其他基金经理共管,比如天弘余额宝的两位任职不到半年的基金经理刘莹和王昌俊 ,他们就是与基金经理王登峰共同管理。

再从管理基金的数量来看,有29位“新生代”基金经理管理基金的数量达到或超过了20只,最高的达到了31只,从这些基金经理管理的产品来看,大多也都是固收类产品或是指数型产品。

新生代基金经理投资的AB面

除了规模和数量,基金经理最受投资者关注的还是基金的收益,WIND数据显示,在1818位管理年限少于5年的新生代基金经理中,有432位基金经理的算术平均年化收益率超过了20%。

不过在这其中,不少基金经理由于管理年限较短,短期业绩又冲得比较高,使得折算后的年化收益率看上去非常惊人。

数据来源:Wind

这些业绩跑在前列的新生代基金经理,风格、持仓也不太一样,相比于老将的老练和风格稳定,新生代基金经理往往会表现得更为进取、更有冲劲,当然这其中也有因为管理规模还不算太大的原因,调仓可以更灵活。

也正是诸多变量因素的存在,使得新生代基金经理这一群体,成了黑马基金经理的主要诞生地。

比如近一两年来表现比较突出的几位,彼此间的风格、持仓呈现出多样化,有的主要是把握住了行业主题的机会,比如汇丰晋信的陆彬,这两年多时间,业绩的主要贡献来自于新能源相关行业,还有建信基金的田元泉,任职基金经理才一年多,但由于其共管的建信新能源,恰逢行业风口,使得业绩表现比较不错,类似的还有汇添富的赵剑、华夏基金的钟帅等。

而有些基金经理配置相对比较均衡,比如华安基金的刘畅畅,今年上半年的配置方向包括了先进制造、消费、周期等相关领域,在其对下半年看好的行业方向上,包括了新能源、军工、部分周期品以及制造业的很多子行业。

另外,也有招式比较与众不同的,比如交银施罗德的杨金金,主要致力于在主流赛道之外,寻找一些新社会变迁带来的细分行业景气以及企业家精神锐意进取带来的自下而上的投资机会。

当然,新生代基金经理也有换手率高、频繁调仓等相对多变、激进的另外一面,比如光大瑞和混合,该基金成立于2020年6月29日,马鹏飞作为首任基金经理管理了1年多时间,直到今年8月初换成了王明旭。

从马鹏飞一年多时间的持仓来看,前十大重仓股的变动还是非常明显,单单今年一季度到二季度,前十大重仓股就换了一半。有意思的是,从业绩比较基准来看,这是一只偏股型基金,但基金经理曾在2020年报中表示,“我希望将其运作成一只具备一定绝对收益属性的基金。”而到了今年中报时又回顾道:“ 一季度组合的应对和节奏把握不理想,坚持还是顺从有所反复。”

至少6~7年会比较成熟

那么,对于这些风格各异,表现又千差万别的新生代基金经理,投资者又该如何去判断呢?

首先,关注新生代基金经理,也得先从源头说起,主要可分自主培养和外部招聘两类,从基金公司的角度而言,他们对于新生代基金经理的需求不太一样,有的更倾向于自主培养,每年从北清复交等高校直接校招进来,在这些基金公司看来,刚毕业的学生就像是一张白纸,可以描绘的空间更大,而且与公司的文化更容易契合,对公司的认可度也会比较高。这些基金经理,一旦跑出来了,也就成了基金公司的“养成系”。

当然,也有一些基金公司喜欢直接招有一定经验的基金经理,优势是来了就能上手,但在过往也经常发生这样的情况,他们进入到一个公司以后,会带来很多已经形成的投资习惯或是认知习惯,有些可能跟公司的理念和文化,并不是很契合。

诺德基金FOF投资总监郑源指出:“根据我们对历史数据统计,我们可以观察到有部分换过基金公司,也就是有过‘跳槽’经历的基金经理,在新基金公司的业绩表现,可能会在一段时间内表现不佳。因此,从统计数据上来说,我们是更加倾向于关注没有‘跳槽’经历的基金经理的。当然,以上只是从统计角度进行分析,针对具体基金产品,还应该做具体分析。“

其次,记者注意到,对于新生代基金经理的挑选,跟资深基金经理的判断有相似的地方,也有不同的地方。

盈米基金研究院权益研究员聂涵表示:“对于新生代基金经理的挑选,主要还是从任期的业绩表现出发,挑选管理期业绩在市场同类产品中排名靠前的基金经理,考察的业绩区间不宜过短,一般在一年以上,以尽可能减少业绩的偶然性因素;其次还会关注基金经理是否单独管理产品,因为共同管理的基金的业绩表现不能完全体现单个基金经理的管理能力;此外,如果基金产品是行业主题基金的话,那么基金的收益很大程度上来源于单个行业的涨跌表现,还需要关注该基金相对于某一行业的超额收益情况。”

图片来源:摄图网

聂涵还指出,“在选择新生代基金经理的产品时,除了关注历史的业绩之外,还可以关注以下几点:首先,基金经理的风格(如投资框架、行业配置偏好等)是否与自己的投资目标匹配;其次,基金经理管理的时间不宜太短,这样能在更长的区间内考察基金经理在不同市场环境下的表现;第三,从风险管理的角度出发,应该关注基金经理对最大回撤的控制能力;第四,从基金经理过往担任研究员、基金经理助理的经历和年限可以初步了解基金经理的能力圈与其研究功底;此外,还要关注基金公司的基本情况,如果基金公司管理规模较大、投研团队实力较强,那么基金经理可能从公司获得更多的投研资源支持。”

而在郑源看来,“当分析投资任职年限没有超过5年的基金经理,我们主要重点进行以下工作:第一,我们要对其历史业绩进行细致的分析,对其风险特征有充分认知。第二,我们要通过调研对其投资框架和能力圈进行深入理解,从而有效把握其所适应的市场状态。第三,在持有相应产品的情况下,要对其进行持续的跟踪,确认基金经理的投资方式没有出现重大的偏移。”

“当然,在我们的分析框架下,我们认为一个基金经理应该要任职至少达到6~7年以上,才能够基本经历较为完整的市场转换、风格以及行业板块转换。对于投资任职年限没有超过5年的基金经理,当我们对其所管理的基金产品进行投资时,所要面临的最大风险在于我们无法了解其在各种不同的市场状态下,将会呈现怎样的表现。”郑源进一步说道。

![“[房企图鉴]华夏幸福:销售额74.9亿元 总资产4746亿元](https://n.sinaimg.cn/finance/transform/400/w245h155/20211015/0e3a-e0ad2a6bff713e5fc51305b855acccc8.jpg)

![[房企图鉴]佳源国际:净利率23.17% 拿地销售比71%](https://n.sinaimg.cn/finance/transform/707/w424h283/20211015/850e-63189519ad52500d12e086e4ff3fd31f.jpg)

![[房企图鉴]当代置业:土储货值899.6亿元 平均融资成本9.73%](https://n.sinaimg.cn/finance/transform/420/w240h180/20211015/b2de-6d00b33f22ea2493b4cfb203e476cf31.jpg)