四年前,公募FOF横空出世。对于业内来说,这无疑是一次非常重要的创新,标志着公募资产配置进入新的时代。然而,对于普通投资者而言,这个以英文字母为简称的投资品种,并不算熟悉,尤其是在资产配置理念尚未“出圈”的2017年。

但,是金子,总会发光。

2021年,公募FOF基金的关注热度骤然提升。据Wind数据显示,截至9月28日,已有240只FOF基金正式成立,累计发行规模逾2100亿元,同比去年末增长了113%。

可能是得益于四年来颇为稳健的整体业绩,也可能是因为业内领先基金公司持之以恒的宣讲,当然也离不开广大普通投资者对公募基金投资理念的逐渐认可……总而言之,FOF基金开始走向星辰大海。

偏股FOF四周岁上演“真香”

FOF又可以称为基金中基金。它以一揽子基金为主要投资对象,通过投资基金来间接持有股票、债券等有价资产。因此,相比于此前大热的“赛道基金”“行业基金”,FOF产品天然具备分散投资的优势。

另一方面,专业的基金公司在构建FOF组合时,往往会综合运用横向和纵向的资产配置方案,将相关性比较低的资产组合在一起。如此一来,当某一类资产出现极高波动和回撤时,它对FOF产品整体组合的影响往往不会太大,从而有助于有效降低市场高波动带来的回撤风险。

理论很美好,那么现实又是如何呢?

从2017年9月首批FOF产品面世至今,FOF基金已经完整运作四周年,其中偏股FOF产品的答卷颇为靓丽。据wind数据显示,全市场成立6个月以上的30只偏股型FOF,平均年化收益率达18.96%,平均年化波动率为13.96%,平均最大回撤为-12.8%,可以说基本圆满实现了收益可观、波动降低、回撤可控的目标。

FOF为“市场波动焦虑症”开出一剂良药

今年春节以来,随着一批核心资产估值临近历史高位,市场风格调整颇为剧烈,连相对专业的投资者也颇有“一天牛市、一天熊市”的感慨,而很多普通投资者更是深陷“踏空、调仓、套牢”的怪圈。

但硬币的另一面,却是居民财富大搬家的宏观背景,资金仍然在持续流入A股市场。中国资本市场长牛可期,也是普通人理财规划要重视和参与的时代方向。

市场云波诡谲,投资者该如何规划、实现资产长期稳健增值的目标呢?在汇添富资深资产配置专家李彪看来,FOF产品兼具资产配置和专业选基优势,天然是一剂解决“市场波动焦虑症”的良药。

“根据产品不同,我们通过在公司内部或全市场范围内精选优秀的基金经理,挑选各路高手打包成一个组合。这是一个什么样的组合呢?首先,相对市场和普通偏股型基金来说,这个组合相对更平稳,然后风格适应性又很强,它还能提高我们的持有体验。所以我们说FOF是个人做财富管理的一个非常好的工具。”在近期公开直播中,李彪的坦诚分享,让很多投资者颇感共鸣。

汇添富的底气:选股专家+资产配置老将

做出一只优秀的FOF组合,并不容易。在李彪看来,至少有三大难点。

首先是选人,通过洞察基金经理的投资价值观、个人品格和风险偏好、投资方法论,来筛选出耐力和爆发力俱佳的赛车手。“普通投资者选基金经理可能就是去看他的历史业绩,但历史业绩其实只是一个结果,我们得去回溯那个过程。包括他是怎么选股、怎么构建组合,基金经理有没有知行合一的方法论、以及组合管理的能力、交易的能力?这个是更重要的。”李彪说。

其次是合理的资产配置方案。根据FOF产品的投资目标、风险偏好、风险承受来确定一个比较科学合理的配置中枢比例。

第三,确定了资产配置方案并不代表一劳永逸,还必须做好动态调整。“比如大家2019年和2020年构建组合,会配置数量不少的核心资产类基金,因为无论从基本面还是投资性价比看,这类资产确实非常好。但到了今年一季度,核心资产的性价比开始下降、估值出现了阶段性泡沫,我们就要且战且退,在组合中适当增加高端制造、周期金融等资产。这就是组合的动态管理。这方面,我觉得专注于做FOF投资的选手,和普通投资者相比肯定还是有明显优势的。”李彪指出。

作为汇添富基金资产配置中心的基金经理,李彪从事FOF投资已有11年,曾先后在国元证券客户资产管理总部、平安资产基金投研部等地任职,相对收益和绝对收益产品的管理经验都非常丰富。2017年加入汇添富基金后,李彪就一直在汇添富FOF团队中负责权益策略。

其实跳出产品的框架,站在行业和公司层面看,“选股专家+资产配置专家”,也让汇添富FOF团队在业内独具优势。“选股专家”自不必说,十年如一日、自上而下的打磨,形成了汇添富极强的投研护城河,旗下汇聚了一批知名基金经理。

在此基础上,汇添富率先在业内成立了FOF团队,核心成员均来自管理FOF经验丰富、对FOF研究成熟的优秀保险资管团队。基金管理人的筛选方面,汇添富FOF团队已经形成了系统化的独特视角,其中包括基金经理业绩模型、超额收益能力评价、风格评价等多个维度,力求深度刻画每一个被调研基金经理的投研素质全貌,“用最专业的眼光选择最对的人”。

立足价值、掘金成长,打造经典FOF

据悉,由李彪拟任基金经理的汇添富经典价值成长一年持有期FOF(013647)将于11月3日起正式发行,值得关注。

推荐该基金的理由有三点。

其一,宏观上看,汇添富的FOF产品具有科学的FOF投研体系,基金经理可以借助公司整体投研平台优势,洞察市场走势的驱动力,通过资产配置和策略配置捕获“有管理的β”;再从策略研究深入至管理人研究,在每一种策略下精选优秀基金经理,构建组合,通过管理人精选力争获得超越市场平均水准的“α”。

其二,中观上看,基金经理历史业绩好、投资方法论完善。据基金中报,由李彪参与管理的汇添富养老2040五年持有混合FOF、汇添富养老2050五年持有混合FOF近一年来累计收益分别为30.49%和31.67%,同期业绩基准分别为15.86%和18.42%,业绩表现颇为不俗。

其三,落点到汇添富经典价值成长一年持有期FOF这只新发产品上,这是一只中等风险的产品。基金遵循“价值与成长并重”的理念,通过全方位的定量和定性分析,精选汇添富旗下优质基金构建投资组合,力争实现基金资产的长期、持续增值。另外,在组合的资产配置上,013647这只基金将坚持“核心-卫星”资产配置策略,“核心”组合主要投资于风格类产品中业绩长期持续、风格稳定的绩优基金,另一部分“卫星”组合主要投资于行业类产品中具备竞争优势的经典行业基金,从产品设计源头上确立了“立足价值、掘金成长”的定位。

【风险提示】基金有风险,投资需谨慎。本资料仅为宣传材料,不作为任何法律文件。投资有风险,基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩不预示未来表现,基金管理人管理的其他基金业绩并不构成基金业绩表现的保证,投资人应当仔细阅读《基金合同》《招募说明书》及《产品资料概要》等法律文件以详细了解产品信息。本基金属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。本产品由汇添富基金管理股份有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。具体发行时间以公告为准。本基金对于每份基金份额设置一年的最短持有期,在最短持有期内基金份额持有人不能提出赎回申请。

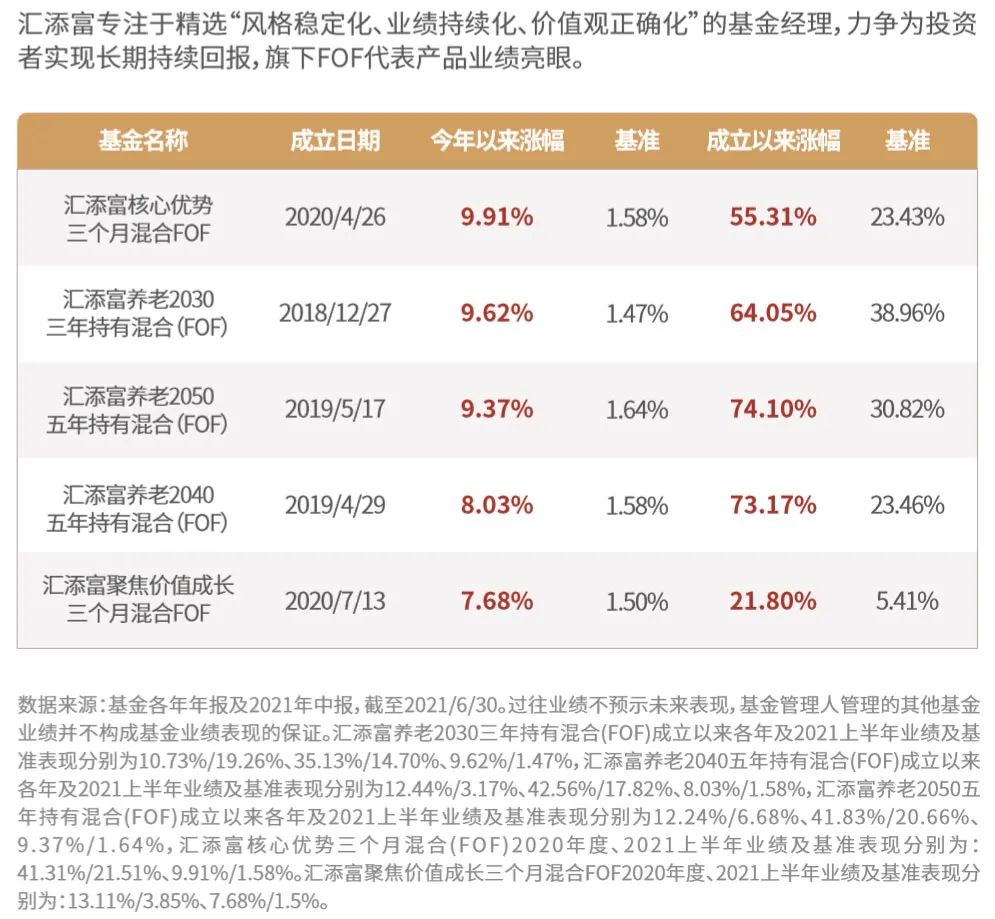

数据来源:各基金历年年报和2021年中报,截至2021/6/30。李彪在管产品共四只,其中汇添富聚焦经典一年持有FOF和汇添富添福盈和稳健养老目标一年持有FOF(由蔡健林和李彪共同管理)分别成立于2021年8月5日、2021年9月13日,尚无依据法规可披露的业绩。汇添富养老 2040 五年持有混合(FOF)成立于2019年4月29日,基金经理为蔡健林、李彪,其中李彪自2020年7月28日开始参与管理,基金成立以来各年度业绩及基准表现分别为:12.44%/3.17%%、42.56%%/17.82%、8.03%/1.58%,数据来源:2019-2020年基金年报(截至2020/12/31)及2021年中报(截至2021/6/30);汇添富养老 2050 五年持有混合(FOF)成立于2019年5月17日,基金经理为蔡健林、李彪,其中李彪自2020年7月28日开始参与管理,基金成立以来各年度业绩及基准表现分别为:12.24%/6.68%、41.83%/20.66%、9.37%/1.64%,数据来源:2019-2020年基金年报(截至2020/12/31)及2021年中报(截至2021/6/30)。