保上市公司正常经营和保就业,与保原民营控股股东并不是一个概念。

熊锦秋

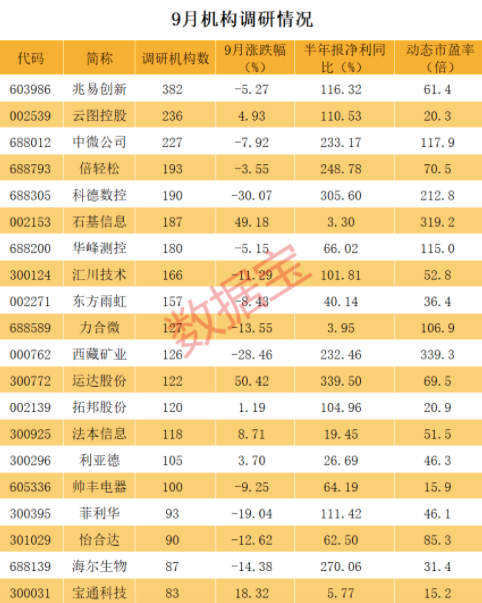

有研究显示,2019年推出控制权变更方案中包含业绩对赌条款的9家上市公司中,有7家没有完成业绩对赌,有4家在2020年出现了巨额亏损,9个案例中有7个接盘方为国资。

所谓对赌式卖壳,就是上市公司原控股股东在出售控股权的同时,绑定卖壳之后上市公司一段时期的业绩承诺,有人称之为卖壳带“质保期”;如此交易安排,是国资等买家对收购标的所处行业不大熟悉,想通过业绩对赌来控制交易风险。

然而国资等买家如此想法有点过于简单。原控股股东作出业绩承诺,往往有一个非常重要的前提条件,那就是受让方不干预标的公司正常经营。由此可能引发副作用,首先是容易引发上市公司控制权之争,国资等受让方不干预标的公司正常经营,经营权等于还由原控股股东控制,经营权与控制权又有很多交叉,原控股股东等于还握有一定的控制权,控制权之争由此引发。

其次是容易引发业绩补偿纠纷。对于国资等买方而言,其处境或比较尴尬,何为“不干预标的公司正常经营”,其中界线并不清晰,卖方可能动辄以买方干涉了公司正常经营为由,将标的业绩未达承诺的责任推给买方,从而拒绝补偿。而买方收购控股权、其实际效果却可能只是财务投资,不敢对上市公司经营、控制有过多深入,不敢对资产整合及其协同效应有过多追求,收购标的之初衷难以达到。

一些控股股东之所以卖壳,或是因为存在股票质押、流动性危机等情况,找下家接盘是为了纾困,标的资产虚高业绩承诺难以达标,即便做出承诺的原控股股东认同补偿责任,也可能由于原控股股东缺乏实际履约能力,让业绩补偿成为镜中月、水中花。

对赌式卖壳,和此前资产重组业绩高承诺、高估值的玩法如出一辙,卖方在虚高业绩承诺的支撑下,卖壳可以卖个好价钱,而买方的权益却难以得到有效维护,实践中由此引发太多的维权纠纷。对此笔者有以下反思:

首先,对赌式玩法目前还不适宜A股市场。契约精神被称为市场经济的灵魂,其主要内容就是“承诺了,就一定要做到”。无论对赌协议条款多么严密,假若当事方缺乏诚信和契约精神,均属一纸空文;反过来讲,如果当事方诚实守信、讲究契约精神,即使对赌协议条款不大严密、甚至没有书面协议,双方的权益也能得到有效保障。

当前A股市场诚实守信氛围仍有待进一步培育,契约精神尚需时间方可在市场主体心中扎根,和资本老赖谈诚实守信、契约精神,无异于鸡同鸭讲,在这样的环境下,买方要维护自身权益,绝不能将希望寄托在对赌协议上面,对标的定价,不能看卖家承诺未来业绩如何,而应踏踏实实分析其未来业绩可能如何。

其次,国资高价接盘买壳应该慎重。国资接盘买壳的一个背景,是自2018年下半年到2019年,各级各部门出台一系列政策举措,帮助民营企业解决融资难、融资贵、化解股票质押风险;另外有些国资买壳、意在进一步资本运作。

无论上述何种初衷,都不宜通过高价买壳方式来进行。国有资本适当为民营资本纾困、这无可厚非,但国有资产属于全民资产,且有些国有公司自己杠杆也比较高,花高价、花巨资接盘上市公司,可能导致国有资产流失和腐败问题,甚至引火烧身将国有公司拖入高风险之中。保上市公司正常经营和保就业,与保原民营控股股东并不是一个概念,不能偷换概念形成利益输送。

其三,买方应采取有效措施维护权益。对赌式卖壳的卖方既然承诺了业绩,而现实业绩不达标,买方可通过诉讼等方式维权,若卖方通过转移资产等逃避强制执行,对此可追究拒不执行判决、裁定罪。另外,卖方对标的作出业绩承诺、但事实证明产品并不保质,买方在一定情形下也应有权将收购标的退还卖方、索回对价。

北京证券交易所来了,如何开户>>