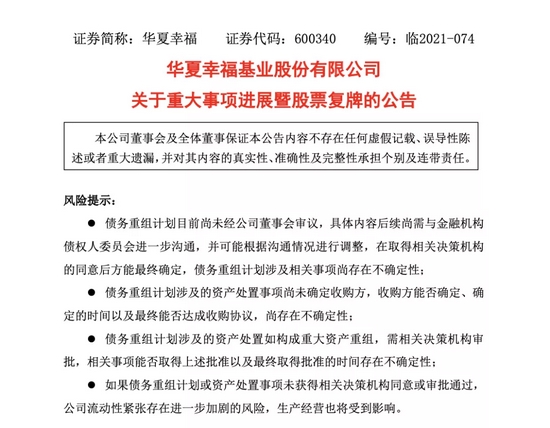

9月30日,华夏幸福与金融机构债权人委员会举行全体债权人大会,并于会后公布最新化债方案。

公告信息显示,华夏幸福将通过卖出优质资产回笼资金、出售资产带走债务、现金清偿、债务展期等方式分批实现债务化解。有市场相关人士表示,政府、监管、债委会及企业共同努力下,华夏幸福的债务化解终于有了初步方案,通过兑债、展期、留债、消债等多举措,可以说是企业承诺金融债权可100%兑付,这一成果来之不易。据其推算,华夏幸福2192亿元规模的金融债务中,剔除“出售资产带走”的约500亿元债务和“优先类金融债务展期或清偿”的约352亿元债务(主要是银行贷款),剩余的待化解债务为1340亿元,目前方案中用于现金兑付的资金规模为570亿元,则首期现金清偿率预计可达42.5%以上。

作为华夏幸福的主要债权人之一,平安资管表示,我们对整体化债方案表示支持。平安资管将积极配合政府的工作,确保方案在公平公正、清晰透明的原则下,实现顺利落地。我们希望企业切实发挥主体责任,继续积极开展自救,努力恢复有序经营,始终坚守不逃废债务的原则底线,最大限度维护全体债权人的合法权益。

此前平安集团联席CEO姚波在中报发布会上表示,公司对华夏幸福的计提拨备已达风险敞口的60%以上。据了解,平安在华夏幸福的债务大多属于市场公开债,在优先兑付的金融债务范围内,对比该方案的首期现金偿债率42.5%来看,平安集团已经超额拨备。上述人士认为,华夏幸福本着不逃废债的原则,方案也指出金融债务100%清偿,首期2年现金清偿率可达40%,对金融债权人利好,对平安这类金额较大的债权人可以说是风险落地了。换言之,平安在华夏幸福的投资已没有进一步的风险,还可转回部分已计提的拨备。

根据上交所最新公告显示,华夏幸福(600340)将于节后第一个交易日(10月8日)复牌。随着化债方案的尘埃落定,华夏幸福有望一举化解流动性危机,确保各地项目顺利交付。虽然出售了一些优质资产,短期盈利能力下降,但是随着经营恢复正常,其市场价值有望得到逐步修复。近期坊间关于平安将持续投入以化解债务风险的传言也不攻自破。长远来看,对于近期波澜起伏的房地产行业而言,是一针相当及时的“稳定剂”。

公开信息显示,目前,华夏控股是华夏幸福的控股股东,王文学仍作为实际控制人。

在近期召开的房地产金融工作座谈会上,央行和银保监会强调金融机构要按照法治化、市场化原则,配合相关部门和地方政府共同维护房地产市场的平稳健康发展。在调控政策趋于平稳的背景下,目前头部房地产上市企业股价逐渐企稳上行,反映出在“房住不炒”的基调下房地产开发企业仍有良好的发展前景。

北京证券交易所来了,如何开户>>