买基找不到方向?老基民有个有趣的挑选视角:“抄专业机构的作业”!

基金投资者有两类:个人投资者、机构投资者。

相比个人散户,机构投资者往往在基金投资上拥有更为敏锐的嗅觉、更精准的判断,也更了解基金经理核心价值所在。

与此同时,不同于个人投资者更追求收益锐度,机构投资理念和策略更成熟,更考虑稳定性和风险收益比。

因此,“机构青睐的基金榜单”是较好的风向标。每年基金中报和年报披露时,机构投资者持有比例是大家比较关注的数据。

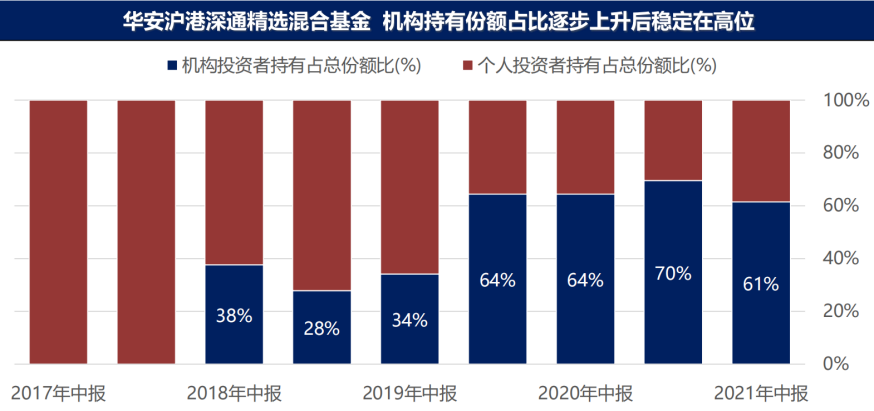

最近小安查阅自家基金名单,发现有一位基金经理被机构“盯上”了,所管理基金的机构持有比例高达60%!

这就是小安家的基金经理高钥群,她单独管理的华安沪港深通精选,自2017年4月开始接手,基金的机构持有份额比例开始稳步上升,最近两年都稳定在60%以上的较高水平。

数据来源:华安沪港深通精选混合基金各期季度报告,截至2021.6.30

众所周知,机构资金的投资,一定是有专业团队先期调研,在确认大概率赚钱的情况下,机构资金才会选择投资,所以被机构瞧上的基金经理需要同时具备获取业绩和风险控制的能力。

那么,高钥群管理的产品情况如何呢?

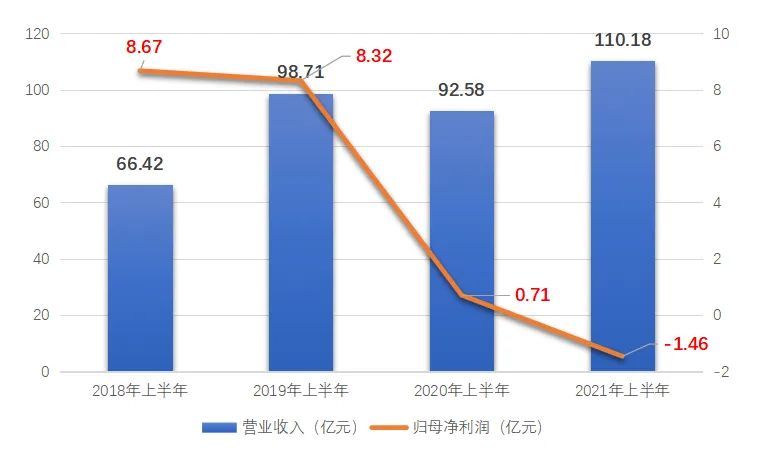

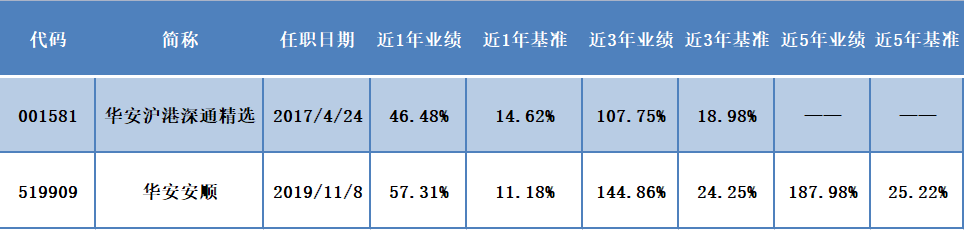

以目前管理的2只基金为例:

数据来源:基金季度报告,截至2021.6.30

截至2021年9月27日,华安安顺、华安沪港深通精选在近期震荡行情中运作良好,均于近一个月内净值创历史新高。此外,基于较为均衡的配置,两只基金的风险控制较好,震荡回调市表现出优秀的抗跌性能。

以华安沪港深通精选为例,市场大幅下跌的2018年,该基金的年度回报-10.44%,同期上证指数、沪深300分别下跌-24.59%、-25.31%。(创新高净值数据根据经托管行复核数据计算,截至2021.9.27,2018年业绩数据来自基金2018年年报,指数涨幅来自Wind,截至2018.12.32)

此外,根据海通证券和银河证券统计,截至2021年8月31日,华安安顺最近2年/1年收益率均跻身同类产品前1/10,获得海通证券三年/五年五星评级、银河证券三年/五年五星评级;华安沪港深通精选近3年/1年收益率均跻身同类产品前25%分位。

这么来看,高钥群攫取回报和控制风险波动的能力还不错,那么未来能否延续下去呢?这就要看她的投资方法了,比如:

她坚持什么样的投资理念?

是什么样的投资风格?能力圈有什么特点?

坚持什么样的选股策略?

……

小安带你继续深入看下去!

均衡投资多面手:

A股/港股均衡、行业均衡、个股均衡

作为组合投资的管理者,高钥群非常注重均衡和分散对组合业绩的重要性。在她看来,减少风险的集中暴露是减低波动性、控制回撤,从而更早转守为攻的必要条件。

而近年来,A股市场风格切换加速,从前两年持续上涨的消费、医药、科技到今年领跑的新能源车、顺周期等,布局单一风格、个别赛道有可能面临较大的波动风险,而适当多元均衡配置有望提升投资胜率。

这两年,高钥群对组合的把控能力和均衡配置的风格在瞬息万变市场的优势就更加凸显了,所以她也被称为“均衡投资多面手”。

具体来看,她的均衡投资分为三个层次:

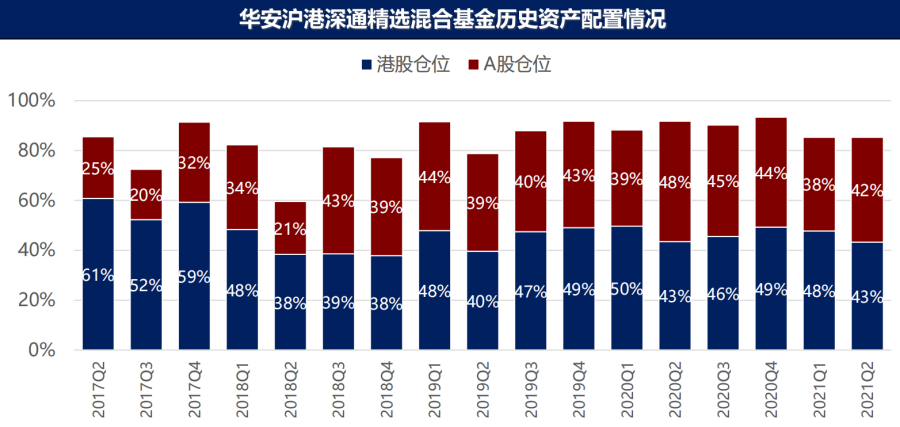

1) 港股/A股均衡配置。

将港股和A股作为一个整体进行考虑,历史上对A股和港股的配比一直较为均衡。

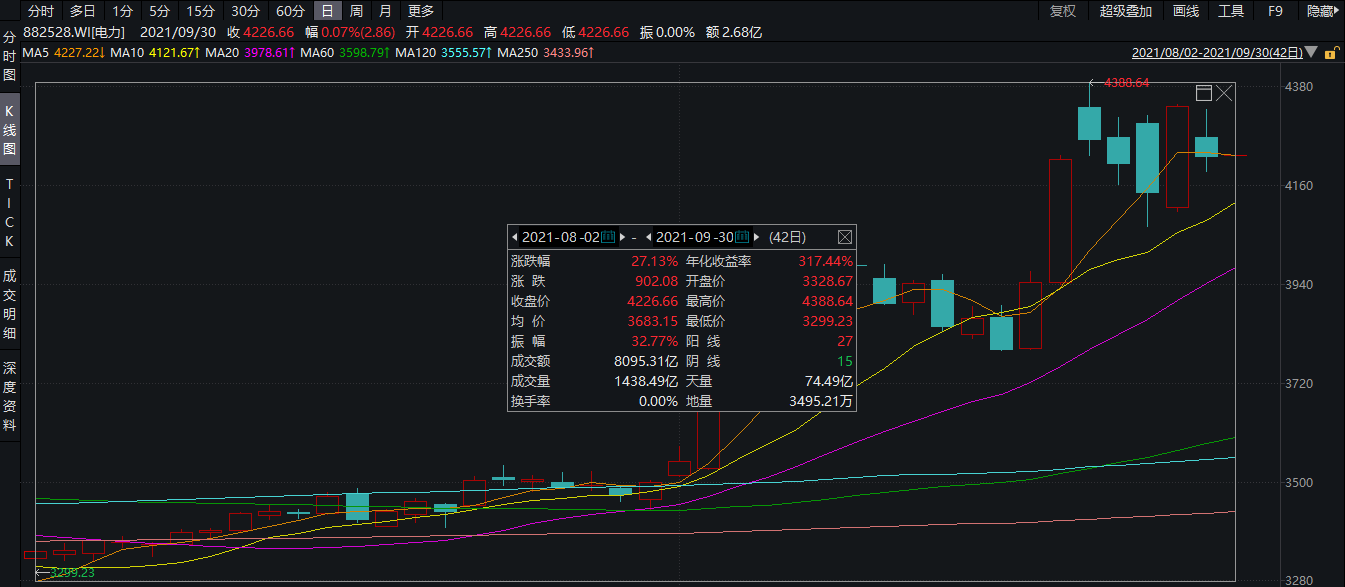

还是以华安沪港深通精选为例,基金二季报显示,沪港深通精选的股票仓位为85%,其中A股仓位为42%,港股仓位为43%。

数据来源:华安沪港深通精选混合基金各期季度报告,截至2021.6.30

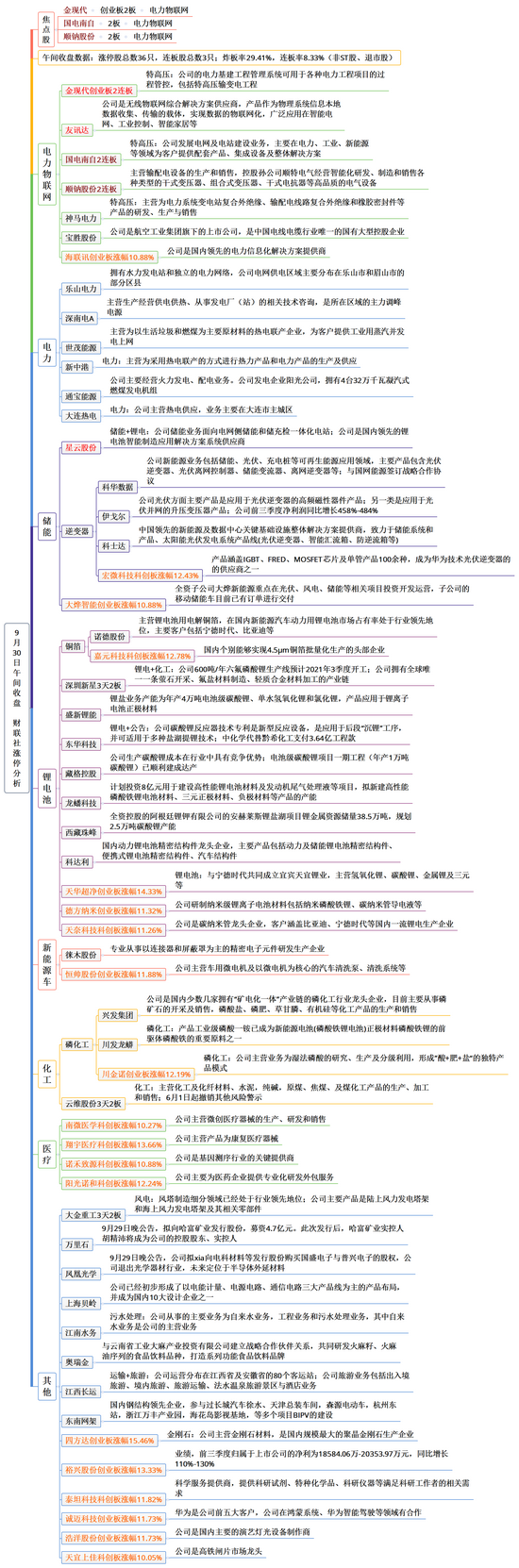

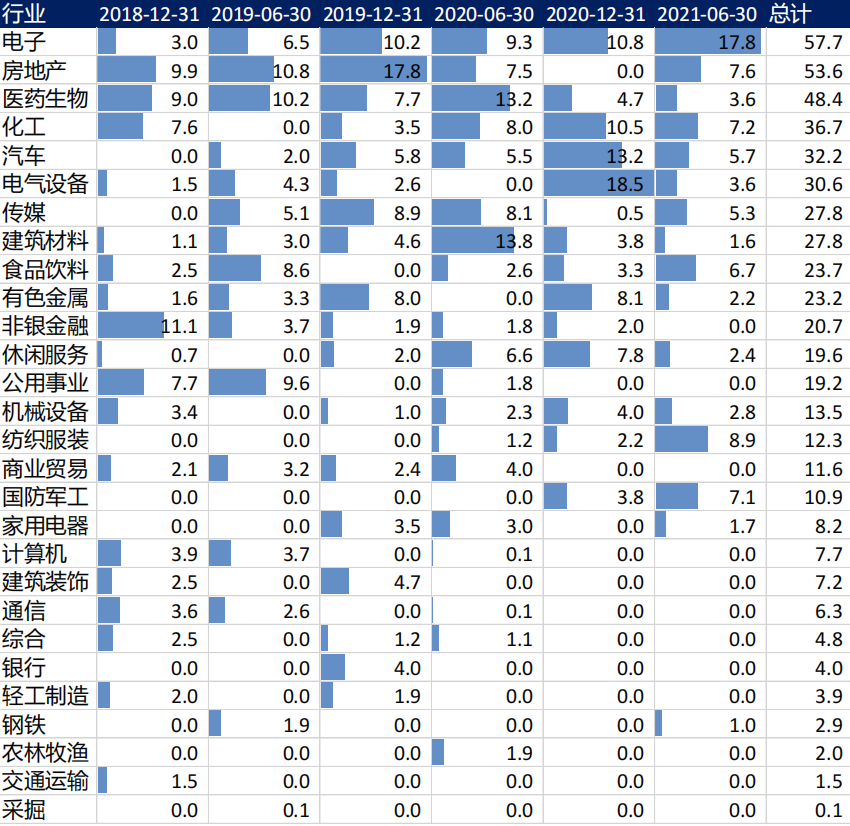

2) 行业均衡配置。

避免组合比较集中在单一行业/单一风格中,确保组合不过度暴露在单一风险之下;高钥群的要求是:通常单一行业(港股+A股)占比不超过股票组合的15%,最高不超过20%。

这点也可以从华安沪港深通精选近三年的行业配置情况看出来。

数据来源:华安沪港深通精选混合基金各期季度报告,截至2021.6.30

根据近三年的年报/半年报,华安沪港深通精组合所覆盖的行业一般在20个以上(申万一级行业共28个),单一行业比例最高值出现在2020年年报——电气设备配置比例为18.5%,行业配置非常均衡、分散,涉及医药、科技、消费、周期、金融地产等多方面领域。

3) 个股均衡均衡。

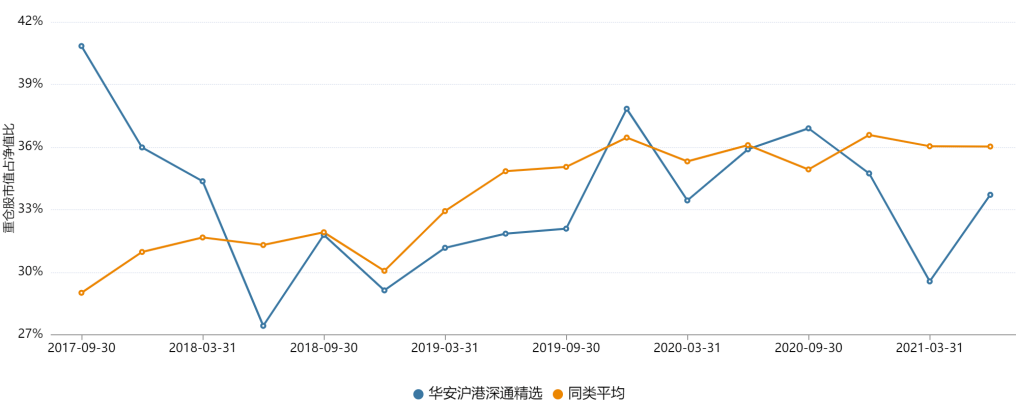

相对重仓的行业中通常配置3只以上个股,且常常分散在港股和A股市场;十大重仓股占股票资产的比重通常在40%左右。

数据来源:华安沪港深通精选混合基金各期季度报告,截至2021.6.30

以“华安沪港深通精选”的成立以来各期季报为例,截至今年二季报,从前十大重仓股来看,合计的均值为33.62%;第一大重仓股的历史均值也仅为5.38%,整体集中度体系相对稳定。

此外,最新的基金二季报显示,华安沪港深通精选的前十大重仓股占基金资产净值比例33.7%,第一大重仓股的占比仅仅为5.20%。

当然,高钥群能以均衡的投资风格站稳脚步并取得不错的成绩,离不开过往的积淀。

能力圈全面:涉及医药、科技

消费、周期、金融地产等领域

高钥群职业生涯还是很丰富的,在没有进入华安之前就在不断拓展能力圈。

毕业之后,她进入Longview Partners资产管理公司数量分析员,积累了量化研究的经验和技巧。

之后,在高华证券从事行业研究,主要跟踪金融地产板块,在大金融相关行业上积累了丰富的经验,对宏观经济的周期变化有敏锐的触角和较为准确的把握。

2011年加入华安基金,受益于投研平台完善的研究分工和高效的交流互动机制,高钥群在自身研究条线深入拓展的同时,也在不断丰富对其他行业板块的经验。尤其是在开始管理基金后,她的研究领域快速拓展至成长性或稳定增长的科技、消费等相关行业。

所以,经过数年的投资,拥有量化和行业基本面研究的双重视角和经验,高钥群现在已经成长为一个全天候的均衡型基金经理,过往投资实践中涉及到申万全部28个一级行业,能力圈比较广泛,对不同风格市场的适应能力较强。

以华安沪港深通精选近3年行业配置情况为例:

综合来看,对于房地产、医药生物、电子、化工、传媒、汽车、电气设备、建筑材料、非银金融等的配置相对更多,这涉及了医药、科技、消费、周期、金融地产等多方面领域,赛道相对较广。(数据来源:华安沪港深通精选混合基金各期季度报告,截至2021.6.30)

组合管理的底层逻辑是“均衡”二字,那么高钥群到底是怎么选股的呢?她给出一个关键词就是“长期业绩”。

自下而上选股:

追求长期稳健增长,挣业绩的钱

在她看来,所有的牛股根本上都是由业绩驱动的,长期来看挣业绩的钱比挣估值的钱要更加稳健。

在“挣业绩的钱”的思路下,高钥群重点通过“GARP策略”选股:

1)倾向于选择未来盈利确定性高、公司治理出色且行业处于上升周期的股票作为核心配置。

2)特别注重公司盈利的确定性、公司现金流情况等高质量的盈利表现。在港股市场格外关注股票的流动性。

3)自下而上选股,没有明显行业偏好,基本面第一、估值第二,建仓时标的得估值和盈利增长需要匹配。

此外,高钥群还有两种补充选股策略:

1)擅用周期思维,对于周期较为明显的行业,一般基本面左侧开始关注,略微右侧开始建仓,预判标的的周期品价格见顶之前离场。

2)选择有很大预期差的标的,包括估值被低估、盈利被低估的两类标的。

总 结

解读完小安家的宝藏基金经理,再回答最开始的话题,高钥群为什么受机构青睐?答案也显而易见了:

不俗的业绩是第一印象,成熟的理念、均衡的风格、屡被验证的选股策略、全面的能力圈等等,构成了其脱颖而出的“软实力”。

值得一提的是,除了华安安顺、华安沪港深通精选两只“老”产品外,目前,高钥群的新基即将“面世”:

华安均衡优选(基金代码:A类012073;C类012074)10月11日起发行!

新基金也将继续传承这位“投资多面手”的投资理念,以好公司为矛,以广赛道为盾,搭建均衡的投资组合。