越是临近黄金周,市场走势越是波澜曲折,反复上演板块轮动加速的戏码。

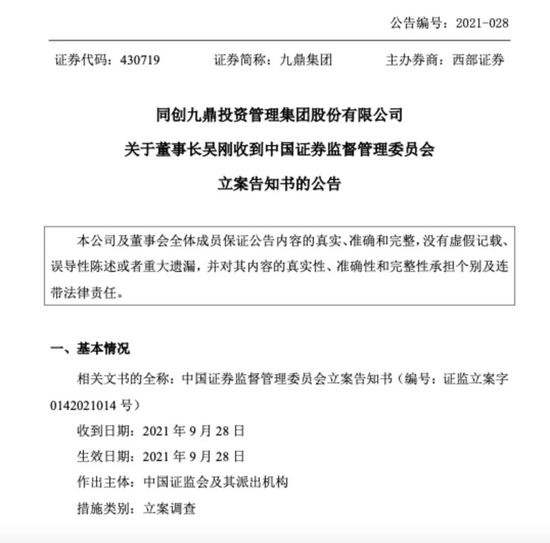

截至今天的本周前三个交易日,上证指数的涨幅分别为-0.84%、0.54%、-1.83%。“长假效应”非常明显,投资者情绪谨慎。今天A股大面积调整,两市上涨个股不到500家,昨天领涨的白酒、养殖等板块领跌。

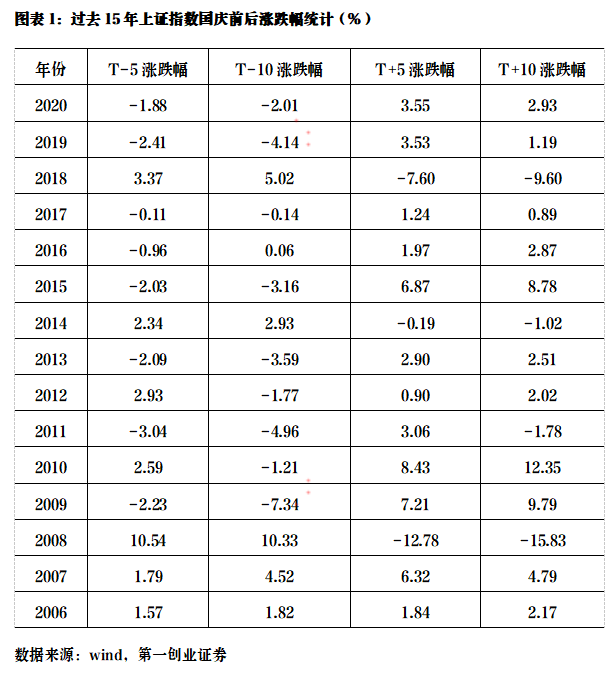

沪深股市20余年,行情跌宕起伏,时刻挑战投资者的心跳,但在这风起云涌的股市中,暗含着一个具有中国特色的股价波动规律——“日历效应”,这是市场异常的一种形式。

以“国庆节效应”为例,历史经验显示国庆节之前市场整体偏弱,国庆节之后市场出现“反转”的概率较高。

在日历效应面前,普通投资者往往期待“争分夺秒”,期待拿到每一个“波段收益”,但“历史不是简单的重复”,往往因此做多错多。

与此相对应的是,专业投资者在此刻却非常淡定。面对市场震荡,他们往往在经历时间的沉淀之后,依然熠熠发光。

专业投资者到底比我们强在哪儿?

小安今天就用“华安画线派”为例,和大家唠唠。

首先,“华安画线派”是什么派?

这是小安家的明星投顾策略,由华安基金资深分析师杨晓磊主理。

根据科学的大类资产配置比例,筛选优秀基金进行组合,一键买入一篮子基金,并持续跟踪宏观经济、货币政策和市场动态,基于完善的投资策略加仓买入、止盈卖出、动态调仓等,力争助力投资者构建一个风险收益比更佳的组合。

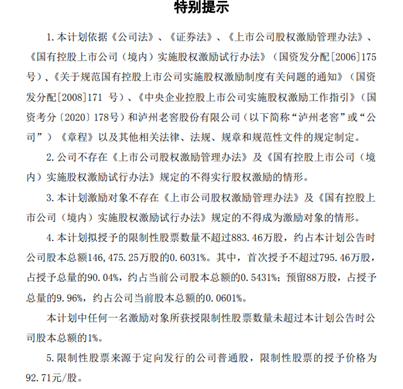

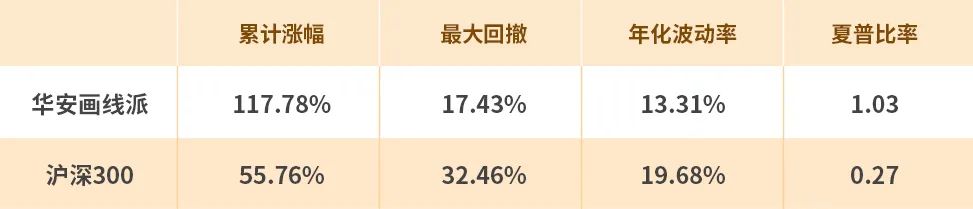

策略收益率来源:华安基金,指数数据来源Wind,2016/3/29-2021/9/28

从历史业绩上看,华安画线派成立以来,累计涨117.78%,同期沪深300指数的涨幅仅仅为55.76%。

普通投资者常常抱怨“总是跑不赢指数”,专业投顾却可以大幅胜出。

今天,小安就来组织一场基民和专业投资者的大PK,从各个角度来分析,专业选手究竟比我们强在哪儿?

1

●

选基:“凭感觉“选基VS全面选基

面对超8000只基金的市场,大家都是怎么选基金的?

关注排行榜、跟风买热门行业、追星式买基金等等。或许还有一些较资深基民会根据历史业绩、基金经理风格、指数成分等来选择。

而在选基方面,专业的投顾团队更有优势:

第一,拥有更专业的知识面和金融工具。相比一般基民只能获得一些相对粗糙的数据,投顾团队会用一些“精致“的量化指标对基金进行评估,比如历史投资业绩、风格稳定性、风险收益有效性、风险度和回撤控制等多角度的指标。

第二,能够更近距离接触基金经理。普通基民接触基金经理的途径顶多也就是看看报道或者隔着屏幕看看视频;但投顾团队可以面对面访谈基金经理,从投资理念、投资风格、投资经验、市场观点、能力圈等更定性的角度了解基金经理。

基于以上两大优势,专业投顾团队拥有严苛的、科学的、完善的基金筛选步骤:

■定量分析,精选历史业绩“长期、稳定、居前”的基金经理群体;

■阶段匹配,以基金品种为考察对象,观察期短期风格适应性,甄别出长短期业绩表现兼备的基金品种;

■定性分析,结合主观调研和量化结果,关注基金合同要素和投资者匹配程度,确定买入品种。

2

●

资产配置:没有概念VS 多元配置

除了选基之外,普通基民最大的短板之一,就是没有资产配置的概念。即便有时候持有很多基金,投资方向却是类似的。

比如今年买了很多重仓白酒基金的基民就有点惨,正所谓“一荣俱荣、一损俱损”,所以即使买的再多,也无法达到分散波动、降低回撤的效果。

客官们不妨检查一下自己的账户,是不是持有很多名称看起来就撞脸的基金?或者有些虽然名称不一样,但其实都属于同一板块?

资产配置不是简单打包一篮子基金,而是买入相关性不大的资产,由此实现风险对冲,避免单一资产系统性风险带来的伤害。

资产配置是一件专业性非常强的事情,也是专业投资者(投顾)的特长。

以“华安画线派”为例:

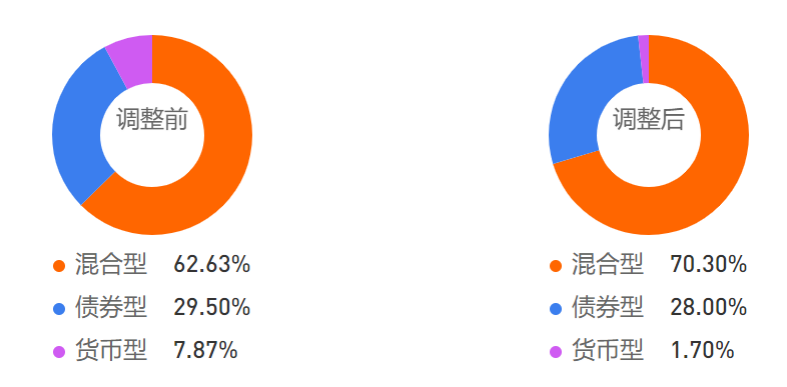

华安画线派持仓分布

(数据来源:华安基金,截至2021.9.28)

目前,该组合持有36只基金产品。

不仅会注重股票、债券、货币等各类资产的配置,更注重成分基金在行业、风格等方面的均衡,也会测算各个基金之间的相关性,构建能够应对不同市场环境的投资组合。

相对应的,华安画线派的最大回撤、年化波动率分别为17.43%、13.31%,低于沪深300的32.46%、19.68%;夏普比率则为1.03,大幅高于沪深300的0.27,表现出优秀的风险收益特征。

(策略收益率来源:华安基金,指数数据来源Wind,2016/3/29-2021/9/28)

3

●

什么时候买:“拍脑袋“ VS动态调仓

做好了初步配置,选好了基金,但投资组合也并不是一成不变,需要根据市场环境变化而调整。

但对于普通基民来说,择时真的太难了。

比如整体市场情绪较高、指数点位攀至高位时,容易买入;再比如,某些行业短期表现较好,容易追高。

专业投顾的调仓则主要靠事前规划。还是以华安画线派为例,自上而下判断大类资产配置的时机与市场风格走向,按照市场策略观点进行相应配置、调仓。

自成立以来,华安画线派总计调仓方案26期,每期方案平均间隔79天,持续为投资者跟踪市场状态,并优化组合配置。

最近一次调仓是9月16日,可以参考一下投顾的操作:

华安画线派的9月16日调仓方案

(资料来源:华安基金,截至2021.9.16)

根据当前风险溢价模型的信号,股债性价比比较春节前后有一定优化,本次调仓略调高权益基金仓位,精选低回撤、高Calmar比率基金,在保持组合较小波动特点不变的同时,适当增加进攻性。

具体来看,华安画线派的最新一期新增华安安顺混合,增仓了华安安康保本混合C、华安成长创新混合、华安双核驱动、华安优质生活。

华安画线派的最新一期新进/增仓基金

(资料来源:华安基金,截至2021.9.16)

4

●

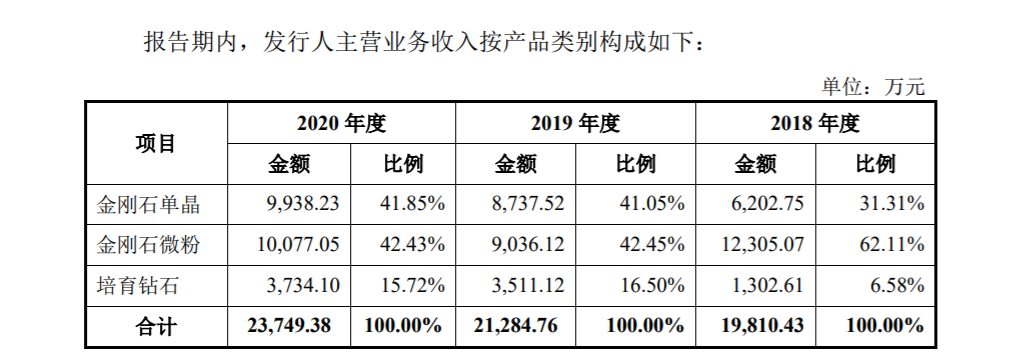

华安画线派选了哪些基金?

当然,华安画线派之所以表现较好,底层的逻辑还是选了一批好的基金产品。

华安画线派定位于较高的风险收益水平,追求大类资产的中长期增值,从股债配置的比例来看,股票的配置比例比较高,目前的配置的36只基金中,大部分是华安基金旗下的优质权益基金。

目前持仓占比较大的主动权益类基金有:华安安信消费、华安文体健康、华安幸福生活、华安国企改革、华安成长创新等,过往业绩都不俗。

华安画线派目前的十大重仓基金

基金名称

持仓占比

华安添鑫中短债C

28.00%

华安安康保本混合C

15.00%

华安安信消费

10.50%

华安文体健康

10.20%

华安幸福生活

8.20%

华安安顺

6.20%

华安国企改革

5.20%

华安成长创新

5.00%

华安双核驱动

3.50%

华安优质生活

3.50%

(资料来源:华安基金,截至2021.9.16)

第一大权益重仓是被称为“不一样的消费基金”——华安安信消费。

截至2021年6月30日,华安安信消费服务的近三年业绩回报为211.92%,同期业绩基准涨幅为69.86%。基金经理王斌是一位注重多赛道均衡布局的消费基金经理。他并不局限于投资传统的消费赛道,而是以“消费+制造”双轮驱动,着重在消费和制造的结合上发现投资机会。

第二大权益重仓是小安家比较火的华安文体健康。

根据基金二季报,华安文体健康近1年、近3年累计回报分别为86.26%、227.68%,中长期投资回报优异。其背后是小安家近年来涌现的绩优新生代之一——刘畅畅。刘畅畅自2020年1月8日开始接管,是小安家非常惊艳的“新生代”,“周期思维”与“自下而上”的结合,是刘畅畅的最大投资特色之一,所以她很擅长从行业所处周期位置、公司所处周期位置、市场预期三个角度思考个股的投资价值。

第三大权益重仓是华安幸福生活。

这只基金由两位基金经理管理,分别是“金牛成长猎手”之称的崔莹和新生代孔涛。成立于2017年10月26日,基金二季报显示,截至2021年6月30日,该基金自成立来的累计回报为199.82%,同期业绩基准表现为19.89%。

这些产品能持续不断地输送业绩,也得益于华安基金权益投资团队的雄厚投研实力。从基金经理队伍看,华安基金“老中青”三代基金经理接力,充分发挥了投研大平台集体的力量,打造了一只只权益精品。

银河证券数据显示,截至2021年6月30日,华安基金旗下股票基金近5年算术平均股票投资主动管理收益率高达179.62%,在72家基金管理人中排名第3。

总结

PK结束,有些基民可能开始挠头:专业投资人这么努力,那我努力还有什么用?

其实可以换个角度思考,作为一个聪明的投资者,并不一定要通过亲历亲为做投资来证明自己,选一个专业选手帮我们打工也是一个“聪明“的选择,也让基金投资变得更简单。

![[中国好公司]靠产品力出圈的火星人 加速多渠道布局正当时](https://n.sinaimg.cn/finance/transform/31/w546h285/20210929/f65f-ff3b8f64ef15b4b1c719cc62b6d97685.png)