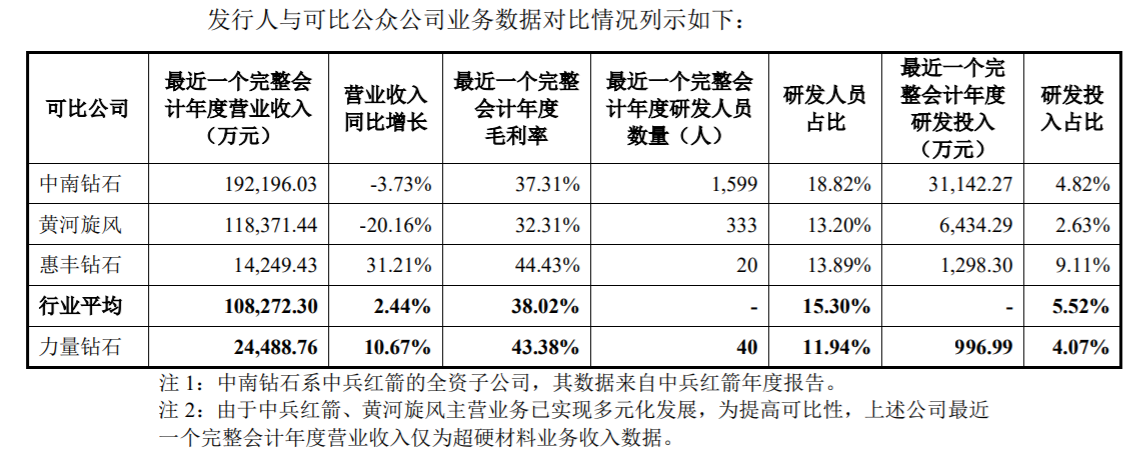

力量钻石整体规模位于中南钻石、黄河旋风、豫金刚石之后。同时与业内同行有着紧密的业务“合作”。

钻石、钻石亮晶晶,但不是所有钻石都像黄金一样值钱。

因培育钻石产业被看好,近日登陆深交所创业板的力量钻石(301071.SZ)上市首日股价暴涨逾11倍,成为注册制改革以来A股第四只上市首日涨幅超10倍的新股。

本周力量钻石股价一路调整,截至9月29日收盘,报收于208元/股,最近三个交易日的累计跌幅超过15%。

随着力量钻石的上市,河南省已拥有四家涉足培育钻石的上市公司,另外三家分别是*ST金刚(300064.SZ)、黄河旋风(600172.SH)、中兵红箭(000519.SZ),被业内称作四大“金刚”。 对比来看,业内“前辈”业绩表现惨淡,股价方面也差的很远,例如黄河旋风当前股价仅8.5元,其历史高价也未曾突破17元,已申请破产重组的*ST金刚股价为1.71元。

那么同行惨淡的情况下,力量钻石为何受资金热捧。是业务创新有潜力,还是概念炒作出道即巅峰值得关注。

业绩已进入震荡期,难撑高股价

据公开资料,培育钻石也被称为实验室培育钻石,是利用先进的技术和设备在实验室中通过模拟天然钻石的生长环境,通过非常精密的仪器,在短时间内培育出来的与天然钻石具有相同碳元素排列结构的钻石,但价格上却比天然钻石便宜很多。近年来培育钻石概念被消费者广泛接受,行业前景逐年向好。

受培育钻石概念提振,9月24日力量钻石开盘涨幅扩大至1093%并触发临停。截至当日收盘,力量钻石每股报250元,较20.62元的发行价上涨1112.42%,振幅496.70%,换手率84.76%,成交额28.87亿元,总市值150.93亿元。

游资炒作劲头足,但业绩来看,力量钻石公司基本面不足以支撑被大幅炒高的股价。

首先从公司财务方面,力量钻石的业绩波动较大,且高速增长的时段已过,盈利进入缓慢增长阶段。具体看来,2018~2020年,力量钻石分别实现营业收入2.04亿元、2.21亿元、2.45亿元,同比分别增加43.73%、8.66%和10.67%;实现归母净利润7213.46万元、6312.18万元、7299.68万元,同比增速分别为70.16%、-12.49%和15.64%。

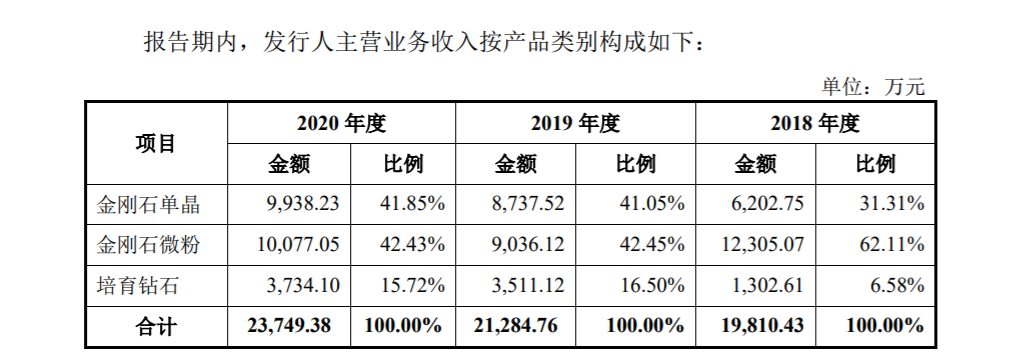

从主营业务来看,被热炒的培育钻石概念也并非力量钻石的主业。

招股书显示,力量钻石是一家专业从事人造金刚石产品研发、生产和销售的高新技术企业,主要产品包括金刚石单晶、金刚石微粉和培育钻石。其中金刚石单晶和金刚石微粉销售收入占主营业务收入的比例也相对较大,报告期内占比合计分别为93.42%、83.50%和84.28%。

从力量钻石利润构成可看出,该公司目前的经营依赖高新技术企业所得税优惠,但对研发投入力度并不高。2018年~2020年,公司享受的高新技术企业所得税优惠金额分别为1172.7万、877.09万和1205.87万,占当期利润总额的比例分别为13.84%、12%和14.22%。

尽管力量钻石表示公司自成立以来一直重视技术研发工作,并且不断加大对研发的投入力度。但从财报披露的数据来看,该公司研发投入并不高,2018年~2020年,公司研发费用分别为786.58 万、922.32万和996.99万,占营业收入的比例分别为3.86%、4.17%和4.07%。

“前辈”业绩惨淡,行业壁垒待突破

实际上,因钻石概念被称作“四大金刚”的四家上市公司(力量钻石、*ST金刚、黄河旋风、中南钻石),其主营业务都不是培育钻石,而在市场看重培育钻石的毛利率水平较高后都开始投产扩张相关业务板块。

例如,黄河旋风主要经营的产品涵盖超硬材料及制品,超硬复合材料及制品等。但公司盈利情况较差。据公司财报数据,2017年~2019年,公司归母净利润分别为0.51亿元、-0.23亿元、0.39亿元,同比增速分别为-80%、-562%、116%。尽管黄河旋风财报指出正着力提升毛利率水平较高的培育钻石业务,但业绩目前未见起色,2020年度归属于上市公司股东的净利润亏损9.8亿元,同比锐减2609%。报告期内公司实现营业总收入24.51亿元,同比减少15.91%。

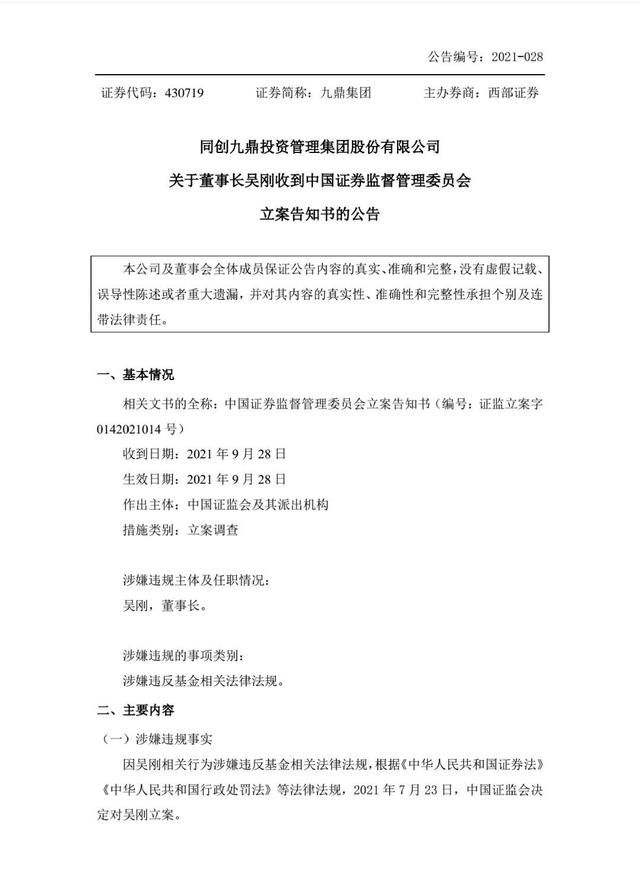

*ST金刚更是由于财务造假面临强制退市风险。公司不仅因涉嫌信息披露违法违规而被证监会立案调查,而且还涉嫌财务造假,其董事长被罚1500万,终身市场禁入。

而对比来看,力量钻石整体规模又位于中南钻石、黄河旋风、豫金刚石之后。且力量钻石同时与业内同行有着紧密的业务“合作”。

首先,招股说明书显示,黄河旋风持有公司13.33%的股权,位列第三大股东,且报告期内,公司存在5家单位既是客户又是供应商的情况,分别为新劲刚、湖南金辉新材料有限公司、黄河旋风、克石通金刚石(厦门)有限公司和岱勒新材。

其次,据力量钻石财报披露的信息,中南钻石为其第一大供应商。力量钻石财报指出,公司生产线锯用微粉的金刚石单晶产量规模不足、客户指定使用中南钻石原材料等原因,力量钻石金刚石微粉产品生产所用主要原材料金刚石单晶除自产投入外,也存在从中南钻石等竞争对手采购的情况。

招股说明书显示,2018年~2020年,力量钻石向中南钻石等竞争对手采购金刚石单晶金额分别为3169.87万元、2890.97万元和2811.17万元,占各期采购总额的比重分别为35.33%、36.93%和37.87%。值得注意的是,报告期内中南钻石也始终是力量钻石的第一大供应商,后者向前者采购商品的金额分别为2914.74万元、2407.74万元、2811.17万元,分别占当期采购总额的32.49%、30.76%、32.89%。

此外,从产业角度来看,尽管培育钻石前景较好,“但从技术来看,精尖专特和高附加值的产品仍存在技术壁垒。一位券商分析人士告诉第一财经记者,其中钻石的克重是一个很重要的衡量指标,众所周知钻石越大越值钱,相应地生产大克拉的钻石对设备、技术等要求就越高。当前行业内主要金刚石单晶生产商均采用高温高压法(HTHP),该高温高压法技术已经比较成熟,但是受限于高压设备的结构设计,目前合成出的金刚石单晶尺寸相对较小,一定程度上限制了其在功能性材料方面的广泛应用,随着大颗粒单晶合成技术的不断进展,国际上已经有高温高压法合成单粒100克拉以上金刚石单晶的研究成果。

黄河旋风财报显示,目前我国已经成为人造金刚石及工具制品的第一生产大国,基本主导着全球超硬材料市场,其中人造金刚石销量占世界市场的90%以上,立方氮化硼占世界市场的70%,发达国家同类产品目前仅占据部分特殊需求的小市场范畴。

但在上述发达国家中小市场因要求特殊产品单价和附加值往往很高,该市场的高端依然由英国的元素六公司、美国的合锐公司、韩国的日进公司所主导,单价往往是国内产品的3到5倍。总体而言,国内超硬材料行业占据了量大面广的大市场,但精尖专特和高附加值的产品细分领域对行业发展的引导意义重大,在此方面仍需持续的研发投入和市场开拓。

力量钻石也在招股书中提示风险称,如公司未来研发、创新能力不能持续满足下游市场需求,无法通过新产品打开新的客户市场从而构建新的业务增长通道,则可能导致公司市场竞争力下降,进而对公司未来经营业绩造成不利影响。

北京证券交易所来了,如何开户>>

![[中国好公司]靠产品力出圈的火星人 加速多渠道布局正当时](https://n.sinaimg.cn/finance/transform/31/w546h285/20210929/f65f-ff3b8f64ef15b4b1c719cc62b6d97685.png)